Хеджирование по типу бабочка

Хеджирование по типу бабочка

Хеджирование позволяет обезопасить себя от неблагоприятного изменения цен на рынке акций, товаров, валют, процентных ставок и т.д. Инструменты срочного рынка предоставляют возможность застраховаться как от падения, так и от повышения цен на спот-рынке.

Арбитражные операции позволяют извлекать прибыль с очень незначительным уровнем риска, исходя из разницы цен на срочном и спот-рынке. Арбитражеров интересует общий финансовый результат по позициям открытым на обоих этих рынках.

Открытие короткой (продажа) и длинной (покупка) позиции, т.е. комбинация позиций по нескольким контрактам, одновременно называется стратегией "спрэд", с ее помощью исключается риск потерь, связанных с уровнем цен, а прибыль получает за счет ценовых отклонений. Данный вид стратегии хорошо подходят для спекуляций.

Хеджирование по типу "бабочка" – дилерская стратегия, используемая в торговле опционами (options) Предполагает одновременную продажу и покупку опционов "колл" (право на покупку) с разными ценами исполнения (exercise prices) или с разными сроками исполнения опциона (expiry dates). "Бабочка" оказывается наиболее прибыльной в условиях, когда курс ценной бумаги колеблется в узких границах.

Спрэды бывают одинарными и двойными, и именно к двойным относят "бабочку": cпрэд "бабочка" (butterfly spread) более сложна, включает покупку и продажу спрэдов, наиболее дорогой контракт одного из которых является одновременно дешевым контрактом другого. Используется при невозможности предугадать направление движения на рынке.

Спред "бабочка" (butterfly spread) включает в себя четыре опциона, которые либо все коллы, либо все путы. Все четыре опциона имеют один и тот же месяц истечения срока и один и тот же базовый актив. Первый из опционов имеет высокую цену исполнения, второй — низкую, а два оставшихся имеют одинаковую цену исполнения, которая находится между высокой и низкой ценами. Два средних опциона продаются, а два крайних — покупаются. Например, мы могли бы купить "1ВМ, декабрь, 90 колл" и "1ВМ, декабрь, 100 колл" и продать два "1ВМ, декабрь, 95 колл". Эта стратегия может быть также "перевернута". Обратная стратегия заключается в покупке двух опционов со средней ценой исполнения и продаже двух с крайними ценами исполнения. Эта стратегия называется "перевернутая бабочка" (reverse butterfly), или спред "сандвич" (sandwich spread).

Сама же технология "бабочка" (Butterfly) представляет трансформированную стратегию Straddle. Она предполагает использование одного и того же базиса при равных сроках исполнения, но с разными ценами исполнения при числе опционов, большем, чем два.

Эта стратегия представляет собой сценарий торговли уровнями неустойчивости в колебаниях цен в более полном варианте по сравнению с другими технологиями для соответствующей рыночной ситуации.

Покупка "бабочки" (Long Butterfly Call Spread) состоит из следующих опционов:

покупки колла по цене исполнения Е1;

продажи двух коллов по цене исполнения E2

покупки колла с ценой исполнения E3,

при этом E 1 < E2 < E3. (рисунок 1)

Противоположное неравенство в ценах предусмотрено для опционов пут (Put).

хеджирование рынок спрэд бабочка

Рисунок 1. Покупка бабочки. Long Butterfly.

Участник ожидает низких колебаний цен базиса, предполагая, что курс базиса к моменту исполнения опциона будет находиться посредине. В этом варианте находится возможность максимальной прибыли.

При усилении колебаний цен участника ожидают потери. Однако независимо от направления изменения курса возможности потерь ограничены совпадением текущих цен с ценой исполнения.

Продажа "бабочки" (Short Butterfly Call Spread) состоит из продажи колла (Call) с низшими ценами исполнения и колла (Call) с большими ценами исполнения. Одновременно покупаются два колл-опциона с ценами исполнения, находящимися между этими крайними значениями цен исполнения (для одного и того же базиса). Участник ожидает сильных колебаний цен.

Наибольшие возможности прибыли появятся тогда, когда курс базиса будет ниже низшей цены или выше высшей цены исполнения. Если курс находится посредине принятых крайних цен исполнения, тогда усиливается возможность потерь (убытков). Максимальные убытки появятся, если курс базиса совпадет с ценой исполнения при покупке колла (Call). B этой технологии ограничены прибыли и убытки и риски меньше по сравнению с Short Straddle или Short Strangle.

Стратегия "бабочка" (Butterfly) может быть представлена также как сочетание других технологий (отсюда обозначают ее подчас как стратегию разворота риска): а) сложение короткой позиции Straddle с длинной позицией Strangle; б) сложение Bull Call Spread и Bear Call Spread и т.п. Стратегия Butterfly обеспечивает достижение того же результата более экономными путями.

Технология Condor явилась развитием Butterfly, подобно тому, как Strangle представляет собой изменения Straddle. B Condor у продаваемых опционов цены исполнения различаются. Соответственно Long Condor состоит из:

покупки колла по цене исполнения Е1;

продажи колла по цене исполнения E2;

продажи колла по цене исполнения Е3;

покупки колла по цене исполнения E4,

при этом Е1 < E2 < E3 < E4.

В связи с этим появился термин "бесплатный опцион" (Zero-Cost-Option): покупка опциона для защиты базиса и одновременная продажа такого же числа опционов с той же суммой премии.

Однако, важно помнить что данный вид стратегии применим, если:

1) ожидается, что цена базового актива не изменится, волатильность понизится. Данная стратегия позволяет получить небольшую прибыль, если цены не изменятся, и ограничивают потери при сильном движении базового актива.

2) прибыль максимальна, если к моменту истечения опционов цена базового актива находится в точке В.

3) убыток ограничен премией за опцион А плюс премия за опцион С минус премии двух опционов В

Изучив графики выплат достаточно популярных стратегий, использующих опционы, посмотрим, какие результаты могла бы получить фирма, которая нуждается в хеджировании рисков и выбирает опцион в качестве инструмента хеджирования. Например: руководство фирмы санкционировало публичный выпуск новых 30-летних облигаций на 50 млн. дол. для финансирования строительства новой производственной линии. К моменту, когда CFO получил разрешение на выпуск облигаций, кривая доходности корпорации для облигаций инвестиционного уровня показывает, что фирма сможет осуществить выпуск облигаций по номиналу, если согласится платить купонный доход в 9,75%. К сожалению, согласно оценкам, между одобрением выпуска советом директоров и реальным выпуском облигаций имеется 3-месячное запаздывание. В течение этих 3 месяцев у фирмы появляется риск, связанный с возможным повышением доходности облигаций и необходимостью в этой связи платить купонный доход выше 9,75%.

Задача

Разберем ее наглядно для акций Сбербанка РФ, для чего нам понадобится график движения цен на акции за определенный период времени:

Рисунок 1. Технический анализ движения цены по сделкам с акцией Сбербанка в период с 01.2008г. по 04.2008г.

По графику акций видно, что торговля происходила между двух ценовых уровней 72 и 80 рублей. Для того чтобы цена выросла или упала, необходимо пробитие одного из них. Цена уже довольно долго находится в диапазоне 72-80 рублей, поэтому мы ожидаем, что цена выйдет из него в ближайшее время в одну из сторон. Предлагается использовать нейтральную стратегию – "Перевернутая бабочка"

Суть данной стратегии:

Количество базового актива в контракте: 1 фьючерс

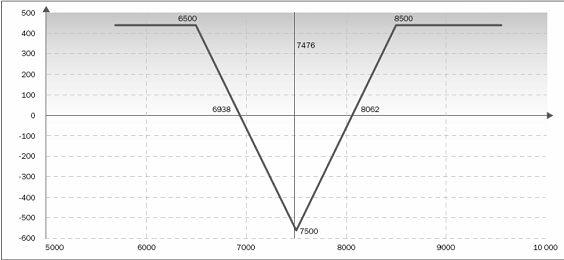

При уровне базового актива (фьючерс на акцию Сбербанка) - 7476 рублей.

Покупка опциона Call с ценой исполнения 7500 11.06.2008 (премия к уплате 362 рубля за контракт).

Покупка опциона Put с ценой исполнения 7500 11.06.2008 (премия к уплате 372 рубля за контракт). Продажа опциона Call с ценой исполнения 8500 11.06.2008 (премия к получению 93 рублей за контракт). Продажа опциона Put с ценой исполнения 6500 11.06.2008 (премия к получению 79 рублей за контракт). Стоимость стратегии – 562 рубля (В случае, если цена останется в точке 7500, в любых других случая стоимость стратегии будет меньше). (рисунок 2)

Рисунок 2. Графическое представление основных принципов стратегии

Сценарии на исполнение опционов 11.06.2008:

1. На момент исполнения фьючерс торгуется выше 8500 рублей. Прибыль максимальна и равняется 438 рублей.

2. На момент исполнения цена фьючерса торгуется в диапазоне 8062-8500 рублей, прибыль увеличивается по мере роста и приближения цены к уровню 8500 рублей.

3. На момент исполнения цена фьючерса торгуется в диапазоне 7500-8062 рублей, стоимость стратегии уменьшается по мере роста и приближения цены к уровню 8062 рубля.

4. На момент исполнения фьючерс торгуется в диапазоне 7500-6938 рублей. Стоимость стратегии уменьшается по мере падения и приближения цены к уровню 6938 рублей.

5. На момент исполнения фьючерс торгуется в диапазоне 6938-6500 рублей, прибыль стратегии увеличивается по мере падения и приближения цены к уровню 6500 рублей.

6. На момент исполнения цена фьючерса торгуется ниже 6500 рублей. Прибыль максимальна и равняется 438 рублей.

Список литературы

1. http://www.xelius.ru/science/library/hedging/127-2010-06-03-13-05-47.html

2. http://www.chiefriskofficer.ru/publications/105

3. http://referatop.ru/xedzhirovanie-prodazhi-pokupki-i-vygody-xedzhirovaniya

4. http://www.gwells.ru/put-3.html