Страхование жизни в России

1. СУЩНОСТЬ СТРАХОВАНИЯ ЖИЗНИ

1.1 Услуга страхования жизни на рынке страхования

1.2 Экономические основы страхования жизни

1.3 Статистическая оценка факторов риска страхования

1.3.1 Применение таблиц смертности

1.3.2. Влияние семейного положения на смертность

1.3.3. Расчет страхового контракта на основании статистических данных

2. РАЗВИТИЕ РЫНКА СТРАХОВАНИЯ ЖИЗНИ В РОССИИ

2.1 Отличие страховых услуг в России и за рубежом

2.2 Анализ и прогнозирование развития страхования жизни

2.3 Проблемы развития рынка страхования жизни и пути их решения

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Страхование жизни является одним из важных инструментов, посредством которых могут быть реализованы экономические и социальные потребности общества. В развитых странах страхование жизни является одной из высших форм удовлетворения многих общественных потребностей, таких как: финансовая защита от неблагоприятных событий, поддержание обычного уровня жизни после выхода на пенсию, накоплений на получение образования, привлечение квалифицированных сотрудников посредством создания соц. пакетов, возможность получения кредитов и др. Кроме того, ввиду особого механизма работы компаний страхования жизни, а именно— долгосрочного инвестирования резервов, страхование жизни является катализатором экономики. Эти два явления переплетаются, давая мультипликативный эффект для социально-экономического развития общества.

Уровень развития национального рынка страхования жизни является индикатором уровня развития общества, эффективности проведения экономических программ, направленных на изменение экономических отношений в обществе, изменение роли государства в обеспечении социальной защиты населения, формирование новой роли государства в экономике.

Во всех развитых странах страхование выступает сегодня неотъемлемой частью финансовой системы экономики. Сама сущность страхования предполагает, что индивид или группа индивидов, желающих смягчить материальные последствия наступления неблагоприятного события, обращаются в страховую компанию (к страховщику) для того, чтобы за определенную плату получить возможность требовать от страховщика возмещения при наступлении оговоренного события.

Страховой рынок не только минимизирует риски, связанные с деятельностью экономики в целом (в масштабах всей страны), но и существенно повышает стабильность экономических субъектов, облегчает процессы принятия ими оптимальных решений. Он также позволяет аккумулировать и капитализировать финансовые резервы и фонды сбережений, являясь, таким образом, одним из важнейших факторов обеспечения экономического роста и улучшения инвестиционного климата.

В этом смысле развитие страхового рынка в России абсолютно созвучно важнейшим приоритетам Правительства РФ — повышению качества жизни наших граждан и обеспечению устойчивых и высоких темпов экономического роста.

1. СУЩНОСТЬ СТРАХОВАНИЯ ЖИЗНИ

1.1 Услуга страхования жизни на рынке страхования

Для того чтобы граждане имели возможность сверх или помимо выплат и льгот по специальному страхованию удовлетворять свои социальные потребности, широко проводится личное страхование, страховые взносы по которому уплачиваются за счет семейных доходов.

Личное страхование представляет собой механизм защиты от рисков, связанных с общественным производством, стихийными бедствиями, утраты здоровья и других жизненных обстоятельств, требующих значительных финансовых средств, которые у конкретного человека могут отсутствовать.

По объектам страхования подразделяются интересы страхования:

1. Объекты личного страхования – имущественные интересы, связанные:

а) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан (страхование жизни);

б) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

2. Объекты имущественного страхования – имущественные интересы, связанные с:

а) владением, пользованием и распоряжением имуществом (страхование имущества);

б) обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности);

в) осуществлением предпринимательской деятельности (страхование предпринимательских рисков).

3. Страхование противоправных интересов, а также интересов, которые не являются противоправными, но страхование которых запрещено законом, не допускается.

4. Разные видам имущественного страхования и (или) личного страхования (комбинированное страхование).

В РФ принята классификация видов страхования, указываемая в выдаваемой лицензии:

1. страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

2. пенсионное страхование;

3. страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

4. страхование от несчастных случаев и болезней;

5. медицинское страхование;

6. страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

7. страхование средств железнодорожного транспорта;

8. страхование средств воздушного транспорта;

9. страхование средств водного транспорта;

10. страхование грузов;

11. сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

12. страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

13. страхование имущества граждан, за исключением транспортных средств;

14. страхование гражданской ответственности владельцев автотранспортных средств;

15. страхование гражданской ответственности владельцев средств воздушного транспорта;

16. страхование гражданской ответственности владельцев средств водного транспорта;

17. страхование гражданской ответственности владельцев средств железнодорожного транспорта;

18. страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

19. страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

20. страхование гражданской ответственности за причинение вреда третьим лицам;

21. страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

22. страхование предпринимательских рисков;

23. страхование финансовых рисков.

Кроме того, особо стоит выделить обязательное страхование жизни. В России за счет средств федерального бюджета или субъектов РФ подлежат страхованию следующие категории:

1. сотрудников органов внутренних дел Российской Федерации, военнослужащих, граждан, призванных на военные сборы, в системе МВД России

2. военнослужащих Службы специальных объектов при Президенте РФ

3. военнослужащих и граждан, призванных на военные сборы в системе Министерства обороны

4. военнослужащих федеральных органов государственной охраны и граждан, призванных на военные сборы

5. военнослужащих органов федеральной службы безопасности и граждан, призванных на военные сборы

6. судьи, арбитражного заседателя, присяжного заседателя, судебного исполнителя

7. лица начальствующего состава федеральной фельдъегерской связи

Страховые суммы выплачиваются при наступлении в случае гибели (смерти) военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы в период прохождения военной службы, службы, военных сборов либо до истечения одного года после увольнения с военной службы, со службы, после отчисления с военных сборов или окончания военных сборов вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения военной службы, службы, военных сборов, – 25 окладов каждому выгодоприобретателю.

В случае гибели (смерти) судьи, арбитражного заседателя, присяжного заседателя, судебного исполнителя, должностного лица правоохранительного или контролирующего органа, сотрудника федерального органа государственной охраны, сотрудника учреждения или органа уголовно-исполнительной системы наследникам выплачивается страховая сумма равная 180-кратному размеру среднемесячной заработной платы (среднемесячного денежного содержания) в период работы (службы).

Жизнь и здоровье лица начальствующего состава федеральной фельдъегерской связи подлежат обязательному государственному страхованию за счет средств федерального бюджета в порядке, определяемом законодательством Российской Федерации для сотрудников органов внутренних дел Российской Федерации.

По личному страхованию оказывается денежная помощь гражданам и их семьям, позволяющая полностью или частично преодолеть потери в доходах в связи с утратой здоровья застрахованным лицам или наступлением смерти члена семьи.

В случае гибели (смерти) военнослужащих или граждан, призванных на военные сборы, наступившей при исполнении ими обязанностей военной службы (на военных сборах), либо их смерти, наступившей вследствие увечья (ранения, травмы, контузии) либо заболевания, полученных ими при исполнении обязанностей военной службы до истечения одного года со дня увольнения с военной службы (отчисления с военных сборов или окончания военных сборов), выплачивается в равных долях единовременное пособие в размере:

членам семей погибших (умерших) военнослужащих, проходивших военную службу по контракту, в том числе офицеров, призванных на военную службу в соответствии с указом Президента Российской Федерации, граждан, призванных на военные сборы в качестве офицеров, прапорщиков и мичманов, - 120 окладов денежного содержания, установленных на день выплаты пособия;

членам семей погибших (умерших) военнослужащих, проходивших военную службу по призыву, граждан, призванных на военные сборы в качестве солдат, матросов, сержантов и старшин, - 120 месячных окладов по воинской должности по первому тарифному разряду, предусмотренному для военнослужащих, проходящих военную службу по контракту на должностях, подлежащих комплектованию солдатами, матросами, сержантами и старшинами, установленных на день выплаты пособия.

Членами семьи, имеющими право на получение единовременного пособия за погибшего (умершего) военнослужащего (гражданина, призванного на военные сборы), считаются:

1. супруга (супруг), состоящая (состоящий) на день гибели (смерти) в зарегистрированном браке с военнослужащим или гражданином, призванным на военные сборы;

2. родители военнослужащего;

3. дети, не достигшие возраста 18 лет, или старше этого возраста, если они стали инвалидами до достижения ими возраста 18 лет, а также дети, обучающиеся в образовательных учреждениях по очной форме обучения, - до окончания обучения, но не более чем до достижения ими возраста 23 лет.

Личное страхование подразделяется на 2 подотрасли – страхование жизни (с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан) и страхование от несчастных случаев (с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг).

Страхование жизни – подотрасль личного страхования, включающая в себя совокупность видов страхования, по условиям которых страховщик выплачивает застрахованному лицу или его правопреемнику определенную денежную сумму при дожитии застрахованного до определенного возраста, события или даты, либо в случае его смерти.

К страхованию жизни относятся такие виды: страхование на дожитие; страхование на случай смерти; страхование жизни рисковое (например, на случай смерти и утраты трудоспособности);

страхование жизни с понижающимся взносом; страхование детей;

страхование до определенного срока (страхование образования, стипендия, средств на обзаведение домашним хозяйством и т.п.);

страхование жизни с понижающейся страховой суммой, когда страхователем является лицо, взявшее кредит или оформившее покупку в кредит; страхование жизни смешанное; страхование вкладов и др.

Большинство видов страхования жизни носят долгосрочный характер, что позволяет страховщикам аккумулировать значительные финансовые ресурсы, получая при этом дополнительный доход от инвестирования резерва страховых взносов.

Страхование жизни, как форма накопления, имеет большое значение и для страхователей, вследствие чего в большинстве промышленно развитых стран страховщикам, осуществляющим операции по страхованию жизни (пенсии, ренты), законодательно запрещено заниматься иными видами страхования.

Как и по другим видам личного страхования, страхование жизни, его условие, тарифные ставки и страховые суммы определяются соглашением сторон в договоре страхования.

Участники страхового обязательства именуются страхователями и страховщиками. При страховых взаимоотношениях основополагающим документом является договор.

Страхователями признаются юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

Страхователи вправе заключать со страховщиками договоры о страховании третьих лиц, в пользу последних (застрахованных лиц).

Застрахованный – физическое лицо, жизнь, здоровье и трудоспособность которого является объектом страховой защиты по специальному и личному страхованию. Он может быть одновременно и страхователем, если уплачивает страховые взносы по условиям личного страхования.

Страхователи вправе при заключении договоров страхования назначать физических и юридических лиц для получения страховых выплат по договорам страхования, а также заменять их по своему усмотрению до наступления страхового случая.

Страховой случай – фактически наступившее событие, которое предусмотрено законом или договором страхования и впечет возникновение обязанности страховщика произвести страховую выплату.

Страховщиками признаются юридические лица любой организационно-правовой формы, предусмотренной законодательством РФ, созданные для осуществления страховой деятельности (страховые организации и общества взаимного страхования) и получившие в установленном Законом порядке лицензию на осуществление страховой деятельности на территории РФ.

Закон, регулируя правовой статус участников страхового обязательства, предусматривает и необходимую в условиях рынка посредническую деятельность - это деятельность страховых агентов, страховых брокеров.

Чтобы понимать любой договор по страхованию жизни, необходимо иметь информацию относительно шести главных черт полисов: продолжительность договора страхования, условия оплаты премий, выплата пособий или страховой суммы, наличие сберегательного компонента, наличие компонента защиты и дивидендов.

1. Продолжительность договора страхования жизни – максимальный промежуток времени продолжительности действия страховки.

Может быть указана почти любая продолжительность. Имеются однолетние договоры, пятилетние, десятилетние, двадцатилетние, тридцатилетние, договоры, которые действуют до 65- или 85-летия застрахованного. Полисы, которые действуют до исполнения 100 лет застрахованному, называются "пожизненными", или бессрочным страхованием.

2. Пособие при наступлении страхового случая, или страховая сумма в связи со смертью – сумма, подлежащая оплате в связи с произошедшим событием.

3. Страховая премия – сумма, уплаченная плательщиком премии страховой компании. В некоторых договорах, премия постоянна в продолжительности всего периода действия контракта. В некоторых полисах, однако, премиальные увеличиваются, и в некоторых полисах премиальные уменьшаются. Почти любая премиальная модель возможна.

Премии могут оплачиваться один раз в год (ежегодные), два раза в год (полугодовые), четыре раза в год (ежеквартальные) или двенадцать раз в год (ежемесячные).

4. Сберегательный компонент или выкупная сумма - текущая стоимость полиса. Некоторые полисы страхования жизни предусматривают денежную стоимость, которая является суммой, выплаченной владельцу полиса, когда премиальные платежи прекращены, и контракт расторгнут. Такие полисы, считается, содержат сберегательный компонент. Количество денежной стоимости определено в полисе.

5. Компонент защиты. Так как пособие подлежит оплате в связи со смертью застрахованного и так как денежная стоимость доступна владельцу полиса, в то время как застрахованный жив, сумма защиты страхования жизни в полисе может рассматриваться как разность между пособием в связи со смертью и денежной стоимостью полиса на то время, когда застрахованный жив. Если в полис включено пособие в связи со смертью, которое является постоянным, и денежная стоимость которого увеличивается устойчиво через какое-то время, компонент защиты может рассматриваться как устойчиво уменьшающаяся во времени стоимость.

6. Дивиденды. Некоторые договоры предполагают участие застрахованного в прибылях страховой компании. Такие договоры считаются "участвующими". Это означает, что страховая компания обязуется производить оплату периодических (обычно ежегодных) "дивидендов" владельцу полиса.

1.2 Экономические основы страхования жизни (12, 13)

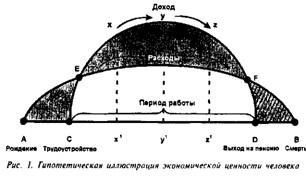

При заключении контракта по страхованию жизни и определении страховой суммы, необходимо помнить, что экономическая ценность человека как производителя дохода имеет тенденцию к уменьшению с течением некоторого времени. И, несмотря на то, что его или ее доходы, могут продолжать расти, время, в течение которого этот человек сохраняет производительность, сокращается. Каждый рассматриваемый год с получением дохода означает, что все меньше этого дохода будет получено в будущем, т.к. экономическая ценность человека — нереализованная трудоспособность, представленная врожденными способностями и приобретенной квалификацией. Поэтому с течением времени его/ее ценность должна сокращаться, в то время как потенциальный доход превращается в реальный. Этот принцип проиллюстрирован графиком на рис. 1. (На графике—сверху вниз: доход, расходы, занятость. На оси абсцисс – слева направо: рождение, трудовая деятельность, уход на пенсию, смерть.)

Линия АВ означает жизненный путь человека от рождения (А) до смерти (В). Дуга АВ представляет расходы на самообеспечение и, в течение всех лет трудовой деятельности, выплаты подоходного налога. Кривая CD —трудоспособность. В течение периода АС индивидуум не получает дохода, однако присутствуют расходы на самообеспечение, что образует на графике треугольник АЕС. Заработок начинается в точке С. Область CD, расположенная выше дуги АВ, представляет доходы, превышающие и налоговые выплаты, и средства для самообеспечения. Точка D отмечает начало пенсионного возраста, а зона DFB символизирует второй важный период жизни, когда расходы на жизнь превышают доходы.

Рис. 1. Гипотетическая иллюстрация экономической ценности человека

Из графика видно, что ценность человеческой жизни достигает пика в точке Е, когда производитель дохода получает чистую прибыль. Вобласти, где линия хх' пересекает дуги, уровень дохода заметно повысился, однако потенциальный будущий доход сократился. Заработный потенциал наблюдает свой спад в уу' и zz'; в точке F он падает до нуля.

Эти диаграммы теоретически иллюстрируют экономические основы трех категорий страхования жизни. Первая представлена фигурой АЕС (зависимое положение). Втечение этого периода потребности человека удовлетворяются за счет его родителей или иных лиц, ответственных за него. Инвестиции, вложенные в развитие ребенка, его образование и воспитание могут составлять значительную сумму, особенно если ребенок учился в частной школе. Разнообразные исследования показывают, что расходы на воспитание ребенка до 18 лет составляют от 1,5 до 3,5 ежегодного дохода родителей. При уровне сегодняшних цен расходы могут быть даже выше. В то время как большинство родителей рассматривают расходы как часть родительской обязанности и ответственности и законно не считают это инвестиционными расходами, сами расходы есть не что иное, как солидная страховая стоимость. Эта стоимость может вполне логично послужить одной из основ для страхования ребенка – довольно большого сегмента среди услуг по страхованию жизни.

Вторая категория страхования на диаграмме представлена дугой CD над дугой АВ. Излишек дохода, представленный данной областью на графике, является источником для обеспечения потребностей иждивенцев получателя дохода и в случае смерти кормильца приведет к серьезным потерям для семьи. Часть этих доходов направляется на взносы в пользу страхования имущества или ответственности, а другая часть откладывается как сбережения на старость, но долю на поддержание семьи в будущем целесообразно инвестировать в страхование жизни для капитализации. Это можно осуществить с помощью семейного страхования или персональной программы.

Наконец, пенсионные расходы представлены фигурой DFB. Хотя недостаток финансовых средств может быть частично восполнен государственной программой социального страхования, а также пенсионными планами, экономией и индивидуальными сбережениями, но наиболее реалистичным источником для покрытия нехватки дохода, как показывает мировая практика, считаются страхование жизни и страхование пенсии. Необходимая часть дохода может быть восстановлена через групповое страхование жизни. Тем не менее, для долгосрочных целей человеку не следует полагаться на групповое страхование жизни и на сумму, большую чем резервы, которые будут созданы на случай нетрудоспособности или смерти застрахованного, удостоверившись какая часть группового страхования будет являться покрытием на эти случаи.

Страхование жизни в деловом мире имеет несколько целей, однако большую часть данных услуг можно разделить на следующие группы:

1. Страхование высококвалифицированных кадров. Наиболее схожим (прямым) применением принципов страхования в деловой сфере является страхование высококвалифицированных кадров (ключевых фигур в бизнесе). Целью данного страхования является компенсировать фирме потерю доходов (убытки), связанных со смертью ключевого руководителя или служащего.

2. Страхование с целью гарантии возврата кредитных сумм. Страхование жизни позволяет улучшить репутацию и доверие к фирме двумя следующими путями: повышая уровень кредитоспособности и делая возможным предоставление гарантий.

3. С целью продления бизнеса. В мировой практике достаточно распространенной формой организации бизнеса является создание простого товарищества, что в соответствии с требованиями закона означает его роспуск при изменениях в его членстве. Следуя данному правилу, смерть главного имущественного партнера ведет к роспуску общества, а оставшиеся партнеры становятся распорядителями имущества, ответственными за выплату доли имущества покойного. Ликвидация фирмы, однако, почти неизменно ведет к сильному сокращению доходов, т.к. имущество стоит лишь малую долю от ее реальной стоимости. В целях избежания данной тупиковой ситуации, партнеры все чаще прибегают к заключению соглашения "покупка — продажа". Такое соглашение обязывает оставшихся партнеров покупать долю умершего партнера по цене, установленной в предварительном соглашении, и передать соответствующие доли оставшимся партнерам. Каждый партнер застрахован на сумму своей доли в партнерстве, и либо общество, либо другие партнеры владеют страховкой.

4. План доходности для работников. Планы доходности для работников обеспечивают три типа доходов, которые можно получить благодаря страхованию:

страховые пособия по нетрудоспособности, включая возмещение дохода, а также компенсацию медицинских, хирургических и больничных расходов;

страховые пособия в связи со смертью застрахованного;

пособия по старости.

Эти планы относятся, соответственно, к коллективному страхованию здоровья, групповому страхованию жизни, а также пенсионному обеспечению, включая групповое страхование по единому страховому договору.

1.3 Статистическая оценка факторов риска страхования

Для того чтобы страховщик смог обеспечить выплату оговоренной суммы, ему необходимо корректно оценить страховую премию, по которой он реализует полис страхования жизни. Страховая премия должна быть рассчитана таким образом, чтобы исходя из вероятности дожития страхователя до определенного возраста, она позволила страховщику безубыточно погасить свои обязательства перед страхователем, а также покрыть свои расходы на ведение дел.

1.3.1 Применение таблиц смертности (23, c.67-68)

В страховании жизни, также как и в пенсионном страховании, основой для расчета вероятности дожития страхователя до определенного возраста являются таблицы смертности. Эти таблицы предоставляют информацию о том, сколько человек из 100000 родившихся дожили до определенного возраста и какова вероятность смерти на каждом возрастном интервале.

Таблица смертности составляется для каждого пола отдельно и имеет следующий вид:

Таблица 1 Пример таблицы смертности населения

| Возрастной интервал х (указано начало интервала, длина интервала -I год) | Доля умерших из числа людей; доживших до возрастного интервала и умерших в течение этого интервала, | Число доживших до начала возрастного интервала (из числа 100000 Новорожденных) | Число умерших в течение возрастного интервала | Средняя продолжительность предстоящей жизни на начало возрастного интервала |

| 20 | 0,00120 | 97741 | 118 | 55,46 |

| 21 | 0,00127 | 97623 | 124 | 54,53 |

| 22 | 0,00132 | 97499 | 129 | 53,60 |

| 23 | 0,00134 | 97370 | 130 | 52,67 |

| 24 | 0,00133 | 97240 | 130 | 51,74 |

| 25 | 0,00132 | 97110 | 128 | 50,81 |

Приведенная выше таблица смертности является примером тех таблиц, с которыми работают страховщики. Полностью таблицы заполняются, начиная с возрастного интервала 0-1 год (для него используются также отдельные таблицы по дням, так как младенческая смертность высока), и заканчиваются возрастным интервалом 95-105 лет. Например, берется группа в 100000 человек (цифра условная), после чего каждый год оценивается, сколько людей из этой группы осталось в живых на данный момент. Такой показатель называется числом доживших и обозначается как Ix. Остальные показатели являются уже производными. Показатель числа умерших в течение возрастного интервала между x: и x+tгодами рассчитывается как dx=Ix-Ix+1 Показатель вероятности смерти в течение возрастного интервала, который является основным при работе со страхованием жизни, рассчитывается как ![]() , где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как

, где qx – показатель ожидаемой продолжительности жизни, который также является производным от вероятности дожития, рассчитывается, как ![]() где где px=1-qx, то есть вероятность дожития индивида до конца возрастного интервала. Бесконечность в формуле расчета ожидаемой продолжительности жизни на практике заменяется на крайнее верхнее значение возрастного интервала, указанного в таблицах смертности.

где где px=1-qx, то есть вероятность дожития индивида до конца возрастного интервала. Бесконечность в формуле расчета ожидаемой продолжительности жизни на практике заменяется на крайнее верхнее значение возрастного интервала, указанного в таблицах смертности.

Страховые компании, работающие по такой линии бизнеса, как страхование жизни, должны в первую очередь учитывать, каким именно образом распределяется смертность по возрастным группам населения в тех странах, в которых они реализуют свои страховые программы. Таким образом, страховщикам необходимо использовать данные национальных таблиц смертности, которые представляют собой информацию о распределении всего населения по половозрастным группам.

Но на практике страховщики никогда не будут использовать только общепопуляционную таблицу смертности (основанную, например, на данных переписи населения) для расчета страховых тарифов. Ведь маловероятно, что структура застрахованных по программам страхования жизни будет полностью соответствовать структуре населения страны в целом. Всегда имеет место некий отбор страхователей. Во-первых, страхование жизни – это добровольное страхование, и никто не обязан приобретать этот полис, поэтому выборка потенциальных клиентов страховщика уже становится нерепрезентативной при сравнении ее со структурой населения страны. Во-вторых, человеку недостаточно просто иметь необходимый доход для покупки страхового полиса, ведь страховщик имеет право отказать в заключении договора страхования (проведя, тем самым, отбор рисков, так называемый андерайтинг).

В результате структура клиентов страховой компании будет отличаться от общепопуляционной, и компании придется при оценке смертности страхователей вносить определенные поправки к общепопуляционным показателям. Таким образом, страховщику приходится работать с выборкой населения, составляя для нее выборочные таблицы смертности, рассчитывая выборочные коэффициенты дожития, смертности, продолжительности жизни и т. п. Для оценки таких показателей страховщикам необходимо как можно точнее определить отличие той группы застрахованных, для которой оцениваются тарифы и резервы, от общепопуляционной структуры населения. Это актуально в первую очередь для тех страховых компаний, которые работают на неразвитом рынке страхования жизни, например на российском. В странах же с более развитыми рынками страхования жизни страховые компании накопили достаточно опыта для того, чтобы корректно оценивать смертность страхователей и составлять собственные страховые таблицы смертности. Эти таблицы позволяют более адекватно оценить смертность страхователей, причем они составляются отдельно для страхования на случай смерти и для страхования на дожитие.

Проведенное исследование показало: независимо от социально-экономической ситуации в стране, "страховая" смертность всегда будет отличаться от общепопуляционной. Задачей страховщика становится проведение такого отбора страхователей, который гарантирует положительный доход при установленных тарифах. Это означает, что страховщик может ориентироваться на общепопуляционные данные смертности лишь в том случае, когда он уверен, что состав страхователей будет полностью отражать структуру населения страны и, соответственно, смертность в его выборке будет идентична общепопуляционной. На практике применение такого андеррайтинга трудноосуществимо, поэтому страховым компаниям приходится оценивать смертность страхователей, прибегая к косвенной информации. В частности, возможна корректировка общепопуляционных показателей смертности с учетом влияния факторов уровня и неравенства доходов в стране.

1.3.2 Влияние семейного положения на смертность (14, c. 10-16)

Проводимое исследование выявило влияние семейного положения на смертность, что учитывается при расчете актуарных расчетов в полисах.

Для анализа влияния семейного положения использовались статистические данные о популяционной смертности в США в течение года в группах из 1000 человек для пятилетних возрастных групп, отдельно для мужчин/женщин, холостых/замужних. В таблице 2 приведены данные о популяционной смертности в США в 1980 году.

Таблица 2 Популяционная смертность среди мужчин и женщин в США (на 1000 чел.)

| Возрастная группа | Для мужчин | Для женщин | ||||

| Общая | Женатые | Неженатые | Общая | |||