Стабилизационный фонд Рссийской Федерации

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 2

1. СТАБИЛИЗАЦИОННЫЙ ФОНД.. 3

1.1. УПРАВЛЕНИЕ СРЕДСТВАМИ ФОНДА.. 4

1.2. ОТЧЁТНОСТЬ ПО СРЕДСТВАМ ФОНДА И ОБЪЁМ СРЕДСТВ.. 7

1.3. СТАБИЛИЗАЦИОННЫЕ ФОНДЫ ДРУГИХ СТРАН.. 8

2. ИЗМЕНЕНИЕ СТРУКТУРЫ СТАБИЛИЗАЦИОННОГО ФОНДА.. 12

2.1. РЕЗЕРВНЫЙ ФОНД.. 21

2.2. УПРАВЛЕНИЕ РЕЗЕРВНЫМ ФОНДОМ.. 23

2.3. ИСПОЛЬЗОВАНИЕ, ОТЧЁТНОСТЬ И АУДИТ. 29

2.4. ФОНД НАЦИОНАЛЬНОГО БЛАГОСОСТОЯНИЯ.. 31

2.5. ИСПОЛЬЗОВАНИЕ ФОНДА НАЦИОНАЛЬНОГО БЛАГОСОСТОЯНИЯ 32

ЗАКЛЮЧЕНИЕ. 33

БИБЛИГРАФИЧЕСКИЙ СПИСОК.. 34

ВВЕДЕНИЕ

Стабилизационный фонд начал формироваться в стране с 2004 г. в целях создания "подушки безопасности" на случай ухудшения внешнеэкономической конъюнктуры и в качестве источника средств для погашения внешнего долга. В него поступает нераспределенный остаток профицита федерального бюджета и налоги от реализации нефти на мировом рынке при превышении ее цены определенного базового значения (так называемой "цены отсечения").

Создание Стабилизационного фонда было вызвано двумя основными факторами - резким повышением цен на нефть на мировом рынке и, как следствие появлением сверхприбыли у её экспортёров. Последние три года ничто в России не увеличивается так быстро, как Стабфонд и золотовалютные резервы. С темпами накопления в них средств не может сравниться ни один из других макроэкономических показателей. Целью данной работы является раскрытие такого понятия как Стабилизационный фонд Российской федерации.

Для достижения этой цели необходимо определить:

1) что такое Стабилизационный фонд;

2) выяснить является ли такой фонд чисто российским изобретением или такие фонды существуют не только у нас;

3) охарактеризовать подобные фонды в других странах (если они есть);

4) рассмотреть из каких источников формируется Стабилизационный фонд РФ;

5) рассмотреть, куда вкладываются средства, поступающие в него;

6) проанализировать какие доходы приносит вложение средств;

7) показать, на что расходуются основные средства и доходы фонда.

1. СТАБИЛИЗАЦИОННЫЙ ФОНД

Стабилизационный фонд Российской Федерации - часть средств федерального бюджета, образующаяся за счет превышения цены на нефть над базовой ценой на нефть, подлежащая обособленному учету, управлению и использованию в целях обеспечения сбалансированности федерального бюджета при снижении цены на нефть ниже базовой. Под базовой ценой на нефть понимается цена на нефть сырую марки "Юралс", эквивалентная 197,1 доллара США за одну тонну (27 долларов США за один баррель). (стр.38, 1) Фонд способствует стабильности экономического развития страны, является одним из основных инструментов связывания излишней ликвидности, уменьшает инфляционное давление, снижает зависимость национальной экономики от неблагоприятных колебаний поступлений от экспорта сырьевых товаров. Механизм образования и использования этого фонда был отражен в федеральном законе "О внесении изменений и дополнений в Бюджетный кодекс Российской Федерации в части создания Стабилизационного фонда Российской Федерации". Стабилизационный фонд выполняет следующие функции:

1) является встроенным стабилизатором;

2) обеспечивает дополнительную устойчивость государственным финансам;

3) может служить источником финансирования инвестиционных программ, обеспечивающих снижение бюджетных расходов будущих периодов.

Фонд аккумулирует поступления средств вывозной таможенной пошлины на нефть и налога на добычу полезных ископаемых (нефть), при цене на нефть сорта Юралс, превышающей базовую цену.

Средства Фонда могут быть использованы на покрытие дефицита федерального бюджета при снижении цены на нефть ниже базовой цены. Если накопленный объем средств Фонда превышает 500 млрд. рублей, сумма превышения может быть использована на иные цели. Объем использования средств Фонда определяется федеральным законом о федеральном бюджете на соответствующий финансовый год. (стр.38, 1)

В 2005 году средства Фонда превысили уровень в 500 млрд. рублей, и их часть была направлена на выплату внешнего долга Российской Федерации и покрытие дефицита Пенсионного фонда Российской Федерации в следующих объемах:

93,5 млрд. рублей (эквивалент 3,3 млрд. долларов США) было направлено на погашение долга перед Международным валютным фондом;

430,1 млрд. рублей (эквивалент 15 млрд. долларов США) - на погашение долга перед странами-членами Парижского клуба;

123,8 млрд. рублей (эквивалент 4,3 млрд. долларов США) - на погашение долга перед Внешэкономбанком по кредитам, предоставленным Министерству финансов Российской Федерации в 1998-1999 годах для погашения и обслуживания государственного внешнего долга Российской Федерации;

30 млрд. рублей (эквивалент 1,04 млрд. долларов США) направлено на покрытие дефицита Пенсионного фонда Российской Федерации.

1.1. Управление средствами Фонда

Средствами Фонда управляет Министерство финансов Российской Федерации. Порядок управление определяется Правительством Российской Федерации. Отдельные полномочия по управлению средствами Фонда могут осуществляться Центральным банком Российской Федерации по договору с Правительством Российской Федерации. (стр.38, 1)

Согласно предназначению Фонда - служить стратегическим финансовым резервом государства, его средства могут размещаться в долговые обязательства иностранных государств, перечень которых утверждается Правительством Российской Федерации. Правительство Российской Федерации наделило Министерство финансов Российской Федерации полномочиями по распределению активов Фонда в разрезе валют, весов и сроков и утвердило порядок управления средствами Фонда.

В соответствии с утвержденным порядком управление средствами Фонда может осуществляться следующими способами (как каждым по отдельности, так и одновременно): (стр.38, 1)

-путем приобретения за счет средств Фонда долговых обязательств иностранных государств;

-путем приобретения за счет средств Фонда иностранной валюты и ее размещения на счетах по учету средств Стабилизационного фонда в иностранной валюте в Банке России. За пользование денежными средствами на указанных счетах Банк России уплачивает проценты. Порядок расчета и зачисления указанных процентов утверждается Министерством финансов Российской Федерации.

В настоящее время Министерство финансов Российской Федерации управляет средствами Фонда согласно второму методу (путем размещения средств на валютных счетах в Банке России).

Правительство Российской Федерации определило, что к долговым обязательствам иностранных государств, в которые могут размещаться средства Фонда, относятся:

-долговые обязательства в форме ценных бумаг правительств Австрии, Бельгии, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Великобритании и США, номинированные в долларах США, евро и английских фунтах стерлингов;

-долговые обязательства, страны-эмитенты которых имеют рейтинг долгосрочной кредитоспособности не ниже уровня «ААА» по классификации рейтинговых агентств «Фитч Рейтинг» или «Стандарт энд Пурс» (Fitch-Ratings или Standard & Poor's) либо не ниже уровня «Ааа» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody's Investors Service);

-долговые обязательства, срок погашения которых является фиксированным, условия выпуска и обращения не предусматривают права эмитента осуществить досрочно их выкуп (погашение) и права владельца долговых обязательств досрочно предъявить их к выкупу (погашению) эмитентом;

-долговые обязательства, ставка купонного дохода (в случае купонных долговых обязательств) и номиналы которых являются фиксированными;

-долговые обязательства, объем выпуска которых, находящийся в обращении, составляет не менее 1 млрд. долларов США для долговых обязательств, номинированных в долларах США, не менее 1 млрд. евро – для долговых обязательств, номинированных в евро, и не менее 0,5 млрд. фунтов стерлингов – для долговых обязательств, номинированных в фунтах стерлингов;

-долговые обязательства, выпуски которых не являются выпусками, предназначенными для частного (непубличного) размещения.

Срок до погашения долговых обязательств иностранных государств на день их приобретения (день формирования портфеля) находится в диапазоне, ограниченном следующими сроками (в годах): минимальный срок – 0, 25, максимальный срок – 3. В настоящее время средства Фонда размещаются согласно следующей валютной структуре:

Таблица 1

Министерство финансов Российской Федерации утверждает валютную структуру и указанный норматив срока до погашения, которые являются действительными для обоих упомянутых выше методов управления Фондом.

1.2. Отчётность по средствам фонда и объём средств

Министерство финансов Российской Федерации ежемесячно опубликовывает сведения об остатках средств Фонда на начало отчетного месяца, объеме поступлений средств и использовании средств Фонда в отчетном месяце. (стр.38, 1)

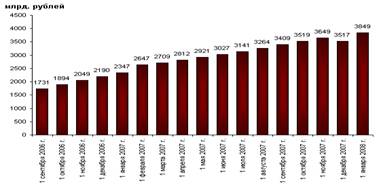

Таблица 2

Совокупный объем средств Стабилизационного фонда Российской Федерации

Из выше приведённой таблицы видны значительные темпы роста совокупного объёма средств. Ежемесячные пополнения Стабфонда в 2006 г. превышали все самые оптимистичные предварительные прогнозы. Эксперты Всемирного банка оценивают перспективы роста Стабфонда России до 2030 г. в 2.3. трлн. долл. При всей условности и относительной достоверности такого прогноза ясно, что с накоплениями государства не все обстоит благополучно и надо что-то предпринимать. Ни экономика, ни политика, ни общество не дадут далее обогащаться государству при миллионах нищих граждан, продолжающейся деградации социальной и производственной инфраструктуры, снижающейся численности населения, растущем расслоении.

Очевидно также и то, что изъятие финансовых ресурсов в размерах 10-15% ВВП ежегодно крайне негативно отражается на воспроизводственном процессе, угнетает реальную экономику, консервирует негативные тенденции, тормозит экономический рост и модернизацию страны. Расчеты некоторых экспертов показывают, что использование внутри страны только половины поступлений в Стабфонд за 2006 г. обеспечило бы дополнительный прирост темпов экономического роста от 3.3. до 3.5%. Непонятно также, зачем накапливать средства в Стабилизационном фонде и одновременно делать заимствования, причем крупные, внутри страны. Правительство в этом случае проигрывает дважды. Во-первых, когда не расходует имеющиеся у него финансовые запасы, а во-вторых, при выплате процентов по привлеченным средствам.

1.3. Стабилизационные фонды других стран

Способы стабилизации бюджетных поступлений (создание фондов и специальных резервов) довольно широко стали применяться в зарубежной практике в связи с защитой экономики страны от колебаний цен на мировом рынке. Поэтому анализ опыта стран, где они уже созданы, помогает выработать рациональные пути решения проблемы совершенствования бюджетного планирования в России. Это существенно в условиях зависимости российского федерального бюджета от цен на нефть на мировом рынке.

Для снижения рисков, связанных с волатильностью (неустойчивостью) цен на нефть, в мировой практике применяются различные способы стабилизации поступлений в бюджет. Они могут быть объединены в две группы:

- образование государственного резервного (стабилизационного) фонда. Он создается за счет дополнительных доходов в периоды высоких мировых цен на нефть и другие экспортируемые товары;

- создание специального нефтяного резерва.

В современной мировой практике существуют три типа государственных резервных (стабилизационных) фондов финансовых ресурсов: стабилизационные; будущих поколений; бюджетные. Все они формируются за счет дополнительных доходов. Их основные характеристики приведены в табл.3. Во всех случаях формирование фондов связано с высокими мировыми ценами на экспортируемые товары. Существуют различные модификации данной классификации. Использование финансовых средств фондов имеет разное назначение:

для стабилизации государственного бюджета;

в целях компенсационных выплат региону и его населению за исчерпание природного ресурса;

как способ поддержания положительной экономической динамики в неблагоприятные периоды конъюнктуры мирового рынка.

Таблица 3

Стабилизационные фонды других стран

| Показатель | Резервный (стабилизационный) фонд | Фонд будущих поколений | Бюджетные резервные фонды |

| Особенности формирования | Формируется в странах, где существенная часть доходов государственного бюджета связана с экспортом сырьевых ресурсов | Не обязательно связаны с экспортом сырьевых ресурсов | |

| Особенности функционирования | Для сглаживания колебаний в доходах и расходах государственного бюджета. В целях дополнительного финансирования государственных расходов в регионах, где ведётся добыча полезных ископаемых | Для выплаты дополнительных (квази-рентных) платежей населению регионов после исчерпания добычи полезных ископаемых | В целях аккумулирования доходов в годы профицита госбюджета и стабилизации государственных расходов при возникновении неблагополучной внутри и внешнеэкономической конъюнктуры |

| Страны, где созданы фонды | США, штат Аляска, Венесуэла, Колумбия, Кувейт, Нигерия, Норвегия, Чили | США, штат Аляска, Канада, штата Альберта, Республика Кирибати, Кувейт, Оман, Папуа - Новая Гвинея | Гонконг, Сингапур, Эстония, ЮАР |