Налоги на производителей

Светуньков С.Г.

К налогам на производителей товаров я отнесу все налоги, которые способствуют удорожанию стоимости производимых товаров. Таким образом, например, налог на добавленную стоимость, о котором говорят, что его платят потребители, рассматривается мною именно как налог на производителей. Логика здесь очевидна - НДС приводит к увеличению цены на товар, а значит, к снижению равновесных объемов. То есть приводит к уменьшению производственной программы, снижению общего размера прибыли и ухудшению состояния на предприятии. Почему же этот налог следует считать налогом на покупателя, а не на производителя?

Очевидно, что любой налог на производителя приводит к изменению положения поверхности предложения в пространстве цена-объем-доход.

Для целей анализа данного параграфа цену товара Р следует рассмотреть как сумму двух слагаемых: условно-постоянной части цены Рo (той части себестоимости, которая не зависит напрямую от объемов продукции - амортизация, ремонтный фонд и т.п.) и условно-переменной части цены (сырье, материалы, оплата труда, прибыль) P1:

Р = Рo + P1. (1)

Такая постановка позволяет рассмотреть наиболее полно существующие налоги на производителей в трехмерном пространстве.

Налоги на имущество, на землю, на пользование природными ресурсами и многие другие способствуют увеличению размера первого слагаемого суммы.

Значительно большее количество налогов способствует увеличению второй составляющей цены - отчисления в многочисленные фонды социальной направленности (соцстрах, обязательное медицинское страхование и т.п.), налог на прибыль и акциз, НДС. В эту же группу налогов следует отнести и множество мелких налогов, исчисляемых от различных элементов себестоимости. В России это налог на содержание милиции, жилкомхоза и т.п.)

Для того, чтобы осуществить правильный анализ налогов на потребителей, необходимо вернуться к кривой предложения.

Хочу повторить, что поверхность предложения в пространстве объем-цена-доход проецируется на плоскость цена-объем именно на эту кривую, так как предложение в данном случае рассматривается как независящее от доходов потребителя. Случай активного маркетинга не рассматривается.

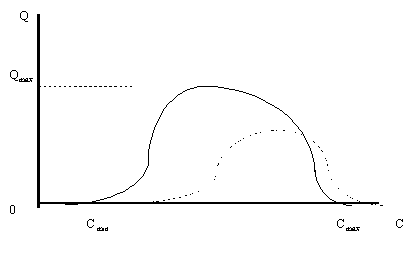

На рисунке 1 изображена эта кривая и тот ее вариант, когда налог берется от условно-постоянных затрат себестоимости.

При этом кривая сдвигается параллельно самой себе вправо на величину начисленных налогов Н1. Каковы будут последствия действия этого налога?

Для того, чтобы ответить на этот вопрос, необходимо вновь найти равновесную кривую в трехмерном пространстве цена - объем - доход и изучить ее проекции на ортогональные плоскости. С учетом того, что разбираемый случай является простейшим, такие построения будут сейчас излишними - по сравнению с построениями первых параграфов данной работы изменится лишь то, что поверхность предложения сдвинется вдоль оси цен параллельно самой себе.

Рисунок 1. Кривая предложения и ее вариант при налогообложении условно постоянных затрат

При этом для товара повседневного спроса произойдет параллельный перенос равновесной кривой. Ее проекции будут смещены на плоскости объем-доход вправо вдоль оси доходов, на плоскости объем-цена - вдоль оси цены, а на плоскости цена-доход - по направляющей, проходящей под углом к этим двум осям.

Таким образом, налогообложение условно-постоянных затрат товаров повседневного спроса приводит к повышению их цен и изменению структуры потребления данного товара. При этом следует отметить, что части лиц с низкими доходами товар становится недоступным - их доходы не позволяют приобрести хотя бы единицу товара. Значит, реальный уровень благосостояния у этой группы лиц уменьшается и очень заметно. Часть лиц с высоким уровнем дохода увеличивает объемы потребления данного товара и платит за него несколько большую цену, чем ранее. Уровень благосостояния у этой группы также уменьшается, но практически незаметно для нее.

Сложнее обстоит дело с товарами, не являющимися предметами повседневного спроса. Линия максимальных объемов поверхности спроса с увеличением цены имеет тенденцию к снижению величины объемов и стремится при этом к нулевым объемам. Поэтому параллельный сдвиг поверхности предложения вдоль оси цен приводит не только к смещению равновесной кривой вдоль оси доходов, но и к изменению ее конфигурации - уменьшаются и величины равновесных объемов.

Рисунок 2. Влияние налога на условно-постоянную часть цены продукции для товара, не являющегося необходимым

На рисунке 2 показана проекция равновесной кривой без налогообложения (сплошной линией) и при введении такого налога (пунктирной линией). Из графика данного рисунка со всей очевидностью следует, что данный вид налогообложения товаров, не являющихся предметами первой необходимости, приводит как к уменьшению объемов производства и приобретения, так и к увеличению цен. Размеры этого увеличения или уменьшения вовсе не являются пропорциональными величинам налоговых ставок - поверхность спроса и поверхность предложения не линейны. Поэтому их сдвиг приводит к непропорциональному изменению месторасположения равновесной кривой.

Для отдельных производств этот тип налогообложения может оказаться губительным, особенно в том случае, когда объем спроса резко падает с увеличением роста цен, а производство не имеет мощных основных фондов.

Как повлияет на рыночное равновесие другой тип налогообложения - установление налогов, пропорциональных объему выпускаемой продукции? Вначале вновь надо построить кривую предложения на плоскости цена-объем и рассмотреть, как изменится вид и месторасположения кривой, а значит, и поверхности предложения в этом случае.

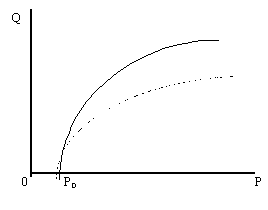

Рисунок 3. Кривая предложения и ее вариант при налогообложении условно-постоянных затрат

На рисунке 3 изображена эта кривая, а также ее вариант в случае, когда налог берется в зависимости от части цены -условно-переменных затрат. При этом кривая, очевидно, начинается из той же точки Рo, что и ранее, но с увеличением объемов становится все более и более пологой, так как с увеличением объемов предложения увеличивается и сумма налога в цене.

Как скажется на рыночном равновесии такое действие налога?

Для того чтобы ответить на этот вопрос, необходимо вновь найти равновесную кривую в трехмерном пространстве цена-объем-доход и изучить ее проекции на ортогональные плоскости пространства.

С учетом того, что разбираемый случай является более сложным, чем предыдущий, и не каждый читатель в состоянии представить себе ситуацию в уме, следует сделать эти построения графически. Читатель, который может это сделать самостоятельно, пропустит следующие ниже построения.

Для того чтобы получить искомое изображение на графике, воспользуюсь уже имеющимся опытом построения ряда параграфов первой части книги и теми результатами, которые в этой части были уже получены.

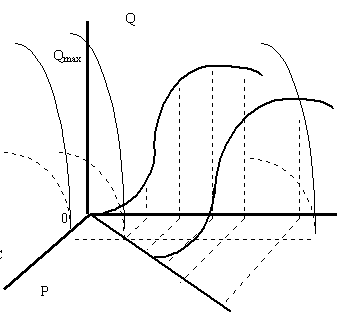

Алгоритм построений изображен на графике рисунка 4. Для облегчения восприятия моих действий, поверхность спроса выделена более жирными линиями, чем две поверхности предложения (одна из которых изображена пунктирной линией).

Рисунок 4. Влияние налога на условно-переменную часть цены товара первой необходимости и равновесная кривая

На рисунке 4 изображена поверхность спроса для товара первой необходимости, а также две поверхности предложения - без налога и с налогом на условно-переменную составляющую цены. Легко убедиться в том, что кривая рыночного равновесия изменила свое положение в пространстве цена-объем-доход - она стала более пологой относительно оси объемов и вытянутой вдоль плоскости цена-доход. Проекции этих двух кривых на ортогональные плоскости пространства объем-доход и цена-доход изображены соответственно на рисунках 5 и 6.

Рисунок 5. Влияние налога на условно-переменную часть цены продукции товара первой необходимости

Из графика рисунка 5 видно, что равновесная кривая при налогообложении условно-переменной части цены в значительной степени изменила свой характер. Равновесные объемы потребления товара при этом в зависимости от дохода несколько уменьшились для группы лиц с невысокими доходами. Они же значительно увеличились для лиц с высокими доходами (пунктирная линия рисунка 5).

По сути, максимум проекции равновесной кривой на плоскость объем-цена стал значительно более пологим, чем до подобного вида налогообложения. Это означает, что максимальные объемы потребления этого товара значительно увеличиваются, что, естественно, влечет за собой и рост общего объема производства товаров первой необходимости, со всеми вытекающими из этого последствиями, рассмотренными мною в предыдущем параграфе.

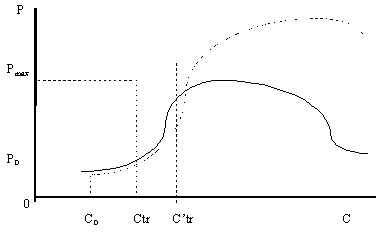

Немаловажную информацию несет в себе и другая проекция равновесной кривой, а именно, проекция на плоскость цена-доход (рисунок 6). На рисунке вновь пунктирной линией изображена проекция равновесной кривой после обложения налогом, пропорциональным объему производимой продукции.

Рисунок 6. Влияние налога на условно-переменную часть цены продукции товара первой необходимости

Из рисунка следует, что общий уровень цен данного товара значительно повысился. Если перемножить объемы товара (рисунок 5) на цены товара (рисунок 6), то полученное произведение будет характеризовать общий уровень расходов потребителей на этот товар. Легко убедиться в том, что он значительно возрос. Кроме того, уровень доходов, при котором интересы покупателя "переключаются" на другой товар C'tr также сместился C'tr > Ctr. Это значит, что изменяется и структура потребления - товары наукоемкие приобретаются в меньших размерах, чем товары материалоемкие.

Более сложной будет ситуация в случае, когда налоги на условно-переменную часть цены начисляются и берутся для товара, который не является предметом первой необходимости. В отличие от только что рассмотренного случая объемы на поверхности линии максимальных объемов для такого товара уменьшаются с увеличением цены и стремятся к нулю. Это означает, что с увеличением цены товара при таком налогообложении общие равновесные объемы приобретения уменьшаются (пунктирная кривая рисунка 7). Так как при малых объемах производства налог еще мал, то минимальная и максимальная величины доходов, при которых начинаются и заканчиваются приобретения, практически совпадают на равновесных кривых как в случае такого налогообложения, так и при его отсутствии.

В то же время максимум объема приобретения несколько сместился вправо вдоль оси доходов, а сама величина этого максимума уменьшилась.

Рисунок 7. Влияние налога на условно-переменную часть цены продукции для товара, не являющегося предметом первой необходимости

Это означает, что общие объемы приобретения данного товара уменьшаются. Как же обстоит дело с равновесными ценами? Ответ на этот вопрос можно найти на рисунке 8, на котором изображена проекция двух равновесных кривых на плоскость цена-доход.

Из рисунка легко увидеть, что равновесные цены увеличились. Причем, вновь, как и в предыдущем случае, минимальные и максимальные значения доходов не изменились. Увеличилась величина ценового максимума, который также сместился вправо вдоль оси доходов.

Анализируя два рисунка - 7 и 8 - можно выдвинуть любопытную гипотезу. Уменьшение объемов приобретения как бы компенсируется увеличением цен на товар. Или: если перемножить объемы приобретения на цены приобретения товара, не являющегося предметом первой необходимости, до введения данного налога и после их введения, а затем суммировать, полученные суммы будут незначительно отличаться друг от друга.

Это может означать следующее. Потребители на данный товар тратят одну и ту же сумму денежных средств при различных ставках налога на условно-переменную часть цены. Эта гипотеза, конечно же, нуждается в тщательной проверке, но теоретические модели, построенные только что, позволяют эту гипотезу выдвигать.

Рисунок 8. Проекции равновесных кривых на плоскость цена-доход для товара, не являющегося необходимым

На этом рассмотрение влияния того или иного способа налогообложения на производителей можно закончить. Конечно, в развитие предложений и посылок данного параграфа можно было бы рассмотреть указанные выше способы более подробно.

Я думаю, что можно было бы получить интересные результаты, если рассматривать не только принцип налогообложения, но и различные типы ставок этих налогов - пропорциональные, прогрессивные, регрессивные и т.п. Это, однако, задача, которую можно будет решить в ближайшем будущем.