Аналіз банком кредитоспроможності позичальника на базі матеріалів АКБ "Приватбанк"

МІЖРЕГІОНАЛЬНА АКАДЕМІЯ УПРАВЛІННЯ ПЕРСОНАЛОМ

Курсова робота

з курсу “Банківські операції”

за темою : Аналіз банком кредитоспроможності позичальника на базі матеріалів АКБ “Приватбанк”

шифр групи ____________________

спеціальність___________________

Науковий керівник

___________________

Київ

2006

Зміст

Вступ

Розділ 1. Теоретичні основи оцінки фінансового стану позичальників – юридичних осіб в комерційному банку

1.1 Економічна сутність та ризики процесів банківського кредитування

1.2 Процедури оцінки фінансового стану та короткострокової кредитоспроможності позичальників - юридичних осіб в вітчизняних банках

1.3 Методи дисконтованих оцінок платоспроможності позичальників при довгостроковому інвестиційному кредитуванні

1.4 Менеджмент необхідного рівня забезпеченості кредитів

Розділ 2. Аналіз процесів кредитування юридичних осіб в АКБ “Приватбанк”

2.1 Аналіз кредитного портфелю та управління кредитним ризиком в АКБ “Приватбанк”

2.2 Процедури оцінки фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти

2.3 Процедури оцінки ефективності довгострокового кредитування по лінії ЕБРР інвестиційного проекту виробництва нового препарату „Пантолайф” на Тернопільській фармацевтичній фабриці

Розділ 3. Шляхи розвитку нових технологій і процедур оцінки фінансового стану та кредитоспроможності позичальників – юридичних осіб

3.1 Бюро кредитних історій позичальників в ринкових країнах світу та досвід ефективності застосування їх послуг

3.2 Недержавні бюро кредитних історій в Україні та ефективність їх послуг при оцінці кредитоспроможності позичальника

Висновки

Список використаної літератури

Додатки

Вступ

Актуальність теми курсової роботи полягає в тому, що оцінка фінан-сового стану та кредитоспроможності позичальника формується на всебічному і грунтовному аналізі усієї інформації, що дає змогу оцінити кредитний ризик клієнта.

Мета курсової роботи полягає в проведенні аналізу методів оцінки фінансового стану та кредитоспроможності позичальника – юридичної особи в комерційному банку ЗАТ “Приватбанк” та розробці заходів по зменшенню рівня кредитного ризику за рахунок удосконалення кредитних процедур роботи з позичальником.

Предметом дослідження є управління ризиком кредитного портфелю та вплив технології банківських кредитних процедур оцінювання фінансового стану та кредитоспроможності позичальника на зменшення ризиків кредитування. Об’єктом дослідження є діяльність ЗАТ КБ “Приватбанк” в галузі кредитування юридичних осіб.

Методи дослідження, застосовані в курсовій роботи – кількісні та якісні методи оцінки ефективності роботи комерційних банків, методи ретроспективного економічного аналізу результатів діяльності банку (горизонтально-вертикальні статистичні розрізи).

Інформаційно-методологічна база досліджень курсової роботи — звітні документи ЗАТ КБ “Приватбанк” за 2001-2006 роки, інформаційні аналітичні бази Національного банку України та Асоціації українських банків, Закони України та нормативні документи НБУ з комп’ютерної бази “Ліга-Закон”.

Практичне значення отриманих результатів курсової роботи – в обґрунтованій підтримці формування ЗАТ КБ “Приватбанк” недержавних бюро кредитних історій в Україні як основного засобу поліпшення якості оцінки фінансового стану та кредитоспроможності позичальників застосуванням компьютерного моделювання комплексних рейтингових оцінок позичальника.

Розділ 1. Теоретичні основи оцінки фінансового стану позичальників – юридичних осіб в комерційному банку

1.1 Економічна сутність та ризики процесів банківського кредитування

Банківський кредит - дуже зручна й у багатьох випадках незамінна форма фінансових послуг, яка дозволяє гнучко враховувати потреби конкретного позичальника і пристосовувати до них умови одержання позики (у відмінність, наприклад, від ринку цінних паперів, де терміни й інші умови позики стандартизовані) (29).

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах раціонального кредитування , передбачених кредитним договором. Основними із них є: забезпеченість, повернення, строковість, платність та цільова направленість .

Основними джерелами формування банківських кредитних ресурсів є власні кошти банків,залишки на розрахункових та поточних (валютних) рахун-ках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів.

До кредитних операцій належать активні операції банку, що пов'язані з наданням клієнтам залучених коштів у тимчасове користування (надання кредитів у готівковій або безготівковій формі, на фінансування будівництва житла та у формі врахування векселів, розміщення депозитів, проведення факторингових операцій, операцій репо, фінансового лізингу тощо) або прийняттям зобов'язань про надання коштів у тимчасове користування (надання гарантій, поручительств, авалів тощо), а також операції з купівлі та продажу цінних паперів за дорученням клієнтів і від свого імені (включаючи андеррайтинг), будь-яке продовження строку погашення боргу, яке надано в обмін на зобов'язання боржника щодо повернення заборгованої суми.

Процес банківського кредитування складається з ряду етапів, кожний з який окремо забезпечує рішення конкретних задач, а в сукупності вони спрямовані на досягнення мети банківського кредитування – одержання банківського прибутку (46).

На першому етапі банківського кредитування аналізуються і відбираються заявки клієнтів на одержання кредиту. У заявці визначаються цільове призначення кредиту, його сума, термін використання, дата погашення, характеристика і економічний ефект проекту від кредитування, форми забезпечення кредиту. Після ознайомлення з документами службовець розмовляє з майбутнім позичальником, що має велике значення для наступного рішення питання про надання кредиту. На цьому етапі банк приділяє увагу вірогідності документів і інформації, на підставі яких зважується питання про надання кредиту.

Другий етап процесу кредитування припускає вивчення кредитоспроможності клієнта, тобто наявність передумов для одержання кредитів, здатності їхнього одержання. Кредитоспроможність позичальника визначається показниками, що характеризують його акуратність при розрахунках за раніше отрима-ні кредити, його поточне фінансовий стан і перспективи змін, здатність при необхідності мобілізувати кошти з різних джерел. Комерційний банк аналізує, вивчає діяльність потенційного позичальника, визначає його кредитоспроможність, прогнозує ризик неповернення кредиту і приймає попереднє розрахункове рішення про надання або відмову у наданні кредиту.

Після цього банк переходить до третього етапу надання кредиту – розробці умов кредитування, підготовці і складанню кредитного договору. Після чіткого визначення характеристик кредиту (а за договором досягнута згода по всіх його умовах ) складається текст кредитного договору.

Розмір відсоткових ставок та порядок їх сплати встановлюються банком і визначаються в кредитному договорі в залежності від кредитного ризику, наданого забезпечення, попиту і пропозицій, які склалися на кредитному ринку, строку користування кредитом, облікової ставки та інших факторів. Але, оскільки кредит видається на певний строк, а підприємницька діяльність на протязі кредитного строку – ризикована і не прогнозується з 100 % гарантіями, завжди при прийнятті рішення про можливість кредитування підкріплюється додатковим забезпеченням кредиту та регульованою процентною ставкою кредиту.

Четвертий етап банківського кредитування характеризується тим, що банк контролює виконання умов кредитного договору. Ціль цього етапу – забезпечити своєчасність і повноту повернення кредиту і відсотків.

Останнім (п'ятим) етапом процесу банківського кредитування є повернення кредиту разом з відсотками. Оскільки основними джерелами формування банківських кредитних ресурсів є власні кошти банків, залишки на розрахункових та поточних (валютних) рахунках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів – основними питаннями останнього етапу кредитування є банківський контроль та профілактика проблемних (неповернутих у строк) кредитів .

Ризик є невiд'ємною ситуативною характеристикою будь-якої діяльності кожного суб'єкта бiзнесу. У розрiзi банкiвських кредитних операцiй можна розглядати кредитний ризик - тобто ризик несплати позичальником основного боргу (суми наданої позики) i вiдсоткiв, якi належать сплатi банку за користування кредитом у термiни, визначенi у кредитному договорi. Несплата процентiв за позикою здатна спричинити неотримання прибутку банку вiд кредитної дiяльностi, неповернення ж самого кредиту викликає появу прямих збиткiв та можливу втрату банкiвського капiталу.

Щодо причин неповернення позичальником кредиту, що їх здатен спровокувати банк, називають:

а) необгрунтовано лiберальне ставлення до позичальника при розглядi заявки на отримання кредиту. Тут можуть мати мiсце такi чинники, як:

- надання необгрунтовано великої суми кредиту (кредитiв) одному клiєнту або групi позичальникiв (концентрацiя кредитних ринкiв);

- надання кредитiв позичальникам, котрi пов'язанi системою участi з банкiром або банком, наявнiсть дочiрнiх структур банку (чинник "зв'язаного кредитування").

б) неякiсне проведення оцiнки кредитоспроможностi позичальника внаслiдок недостатнього професiоналiзму банкiвських спецiалiстiв або вiдсутностi чiткої методики проведення оцiнки фiнансового стану позичальника, передбаченої нормативними актами.

в) помилки в оцiнцi забезпечення позики внаслiдок завищення його реальної ринкової вартостi, лiквiдностi тощо.

г) неповне вiдображення у кредитному договорi умов, що забезпечують iнтереси банку у поверненнi кредиту та плати за нього повною мiрою.

д) вiдсутнiсть контролю за позичальником у перiод користування кредитом та погашення позики (проведення обстежень, перевiрок використання кредиту та стану забезпечення позики, контроль поточної фiнансової дiяльностi клiєнта тощо).

е) надмiрне розширення або швидке збiльшення обсягiв кредитних операцiй:

- надання позик в обсягах, що не вiдповiдають капiталу банку;

- поширення кредитної дiяльностi на регiони та сфери, не знайомi банку або для функцiонування в котрих банк недостатньо оснащений;

є) неефективне стягнення позик та процентiв у зв'язку з конфлiктами мiж банком та компанiями, що знаходяться у власностi банкiра або банку.

На підставі оцінки фінансової діяльності та поточного фінансового стану позичальника, можливих перспектив розвитку банк поділяє позичальників – юридичних осіб на наступні категорії (13):

1. Клас "А" - фінансова діяльність добра, що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями, зокрема погашення основної суми боргу та відсотків за ним відповідно до умов кредитної угоди;

2. Клас "Б" - фінансова діяльність позичальника цієї категорії близька за характеристиками до класу "А", але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою.

3. Клас "В" - фінансова діяльність задовільна і потребує більш детального контролю. Надходження коштів і платоспроможність позичальника свідчать про ймовірність несвоєчасного погашення кредитної заборгованості в повній сумі та в строки, передбачені договором, якщо недоліки не будуть усунені.

4. Клас "Г" - фінансова діяльність незадовільна (економічні показники не відповідають установленим значенням) і спостерігається її нестабільність протягом року; є високий ризик значних збитків; ймовірність повного погашення кредитної заборгованості та відсотків/комісій за нею є низькою;

5. Клас "Д" - фінансова діяльність незадовільна і є збитковою; показники не відповідають установленим значенням, кредитна операція не забезпечена ліквідною заставою (або безумовною гарантією), ймовірності виконання зо-бов'язань позичальником/контрагентом банку практично немає.

За результатами оцінки фінансового стану позичальник зараховується до відповідного класу. Також до уваги береться рівень погашання позичальником кредитної заборгованості, який визначається:

а) "добрим":

- якщо заборгованість за кредитом і відсотки/комісії за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано без пониження класу позичальника та відсотки/комісії за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

- або кредит пролонговано з пониженням класу позичальника до 90 днів та відсотки/комісії за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

б) "слабким":

- якщо заборгованість за кредитом прострочена від 8 до 90 днів та відсотки/комісії за ним сплачуються з максимальною затримкою від 8 до 30 днів;

- або кредит пролонговано з пониженням класу позичальника на строк від 91 до 180 днів, але відсотки/комісії сплачуються в строк або з максимальною затримкою до 30 днів;

в) "незадовільним":

- якщо заборгованість за кредитом прострочена понад 90 днів; або кредит пролонговано з пониженням класу позичальника понад 180 днів;

Керуючись даними двома критеріями, банк класифікує кредитний портфель на групи кредитного ризику: стандартні позики, позики під контролем, субстандартні позики, сумнівні позики, безнадійні позики(табл.1.1).

Таблиця 1.1. - Класифікація кредитного портфеля банку за ступенем ризику та визначення категорії кредитної операції (13)

| Фінансовий стан позичальника (клас) | Обслуговування боргу позичальником (група) | ||

| "добре" | "слабке" | "незадовільне" | |

| "А" | "стандартна" | "під контролем" | "субстандартна" |

| "Б" | "під контролем" | "субстандартна" | "субстандартна" |

| "В" | "субстандартна" | "субстандартна" | "сумнівна" |

| "Г" | "сумнівна" | "сумнівна" | "безнадійна" |

| "Д" | "сумнівна" | "безнадійна" | "безнадійна" |

При класифікації кредитних операцій за ступенями ризику і віднесенні їх до груп, за якими розраховується резерв за факторингом, наданими зобов'язаннями (аваль), виконаними гарантіями та поруками, враховується строк погашення заборгованості, а саме (табл.1.2) (13):

Таблиця 1.2. - Класифікація кредитних заборгованостей

| "стандартна" | - заборгованість, за якою строк погашення чи повернення, передбачений договірними умовами (за векселем), ще не настав, або зобов'язання9 (у т. ч. аваль), строк виконання за якими ще не настав; |

| "сумнівна" | - заборгованість за факторинговими операціями (за основним боргом чи черговим платежем) та за виконаними (сплаченими) банком гарантіями і поруками10 (у т. ч. авалем) становить до 90 днів з дня виконання зобов'язання (платежу), передбаченого договірними умовами (векселем); |

| "безнадійна" | - заборгованість за факторинговими операціями (основним боргом чи черговим платежем) та за гарантіями і поруками (у т. ч. авалем), виконаними (сплаченими) банком, за якими клієнт не виконав своїх зобов'язань із строком більше ніж 90 днів після настання строку платежу, передбаченого договірними умовами (векселем). |

Банк, надаючи позику, повинен контролювати дотримання обов'язкових економiчних нормативiв регулювання дiяльностi комерцiйних банкiв, визначених нормативами кредитного ризику в “Інструкції про порядок регулювання діяльності банків в Україні” (17) :

- максимального розміру кредитного ризику на одного контрагента (Н7). Нормативне значення нормативу Н7 не має перевищувати 25 відсотків.

- великих кредитних ризиків (Н8). Нормативне значення нормативу Н8 не має перевищувати 8-кратний розмір регулятивного капіталу банку.

- максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9). Нормативне значення нормативу Н9 не має перевищувати 5 відсотків.

- максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10). Нормативне значення нормативу Н10 не має перевищувати 30 відсотків.

Iз застосування способу лiмiтування кредитiв шляхом встановлення максимальних значень показникiв щодо надання позик випливає iнший метод захисту вiд ризику при кредитуваннi, а саме диверсифiкацiя кредитних вкладень. Цей спосiб захисту передбачає розподiл та розмiщення надаваних грошових засобiв мiж рiзними суб'єктами (юридичними та фiзичними особами). Чим бiльшiй кiлькостi позичальникiв буде переданий у тимчасове користування позичковий капiтал конкретного банку, тим, за iнших однакових умов, меншим буде ступiнь ризику неповернення боргу, позаяк ймовiрнiсть банкрутства одразу багатьох клiєнтiв є значно нижчою од вiрогiдностi банкрутства одного або кiлькох позичальникiв.

Нормативними документами класифіковано наступні абсолютні величини розміру резервування кредитного ризику (табл.1.3) (13):

Таблиця 1.3 – Коефіцієнти резервування категорій кредитних заборгованостей

| Категорія кредитної операції | Коефіцієнт резервування (за ступенем ризику) | Коефіцієнт резервування за кредитними операціями в іноземній валюті з позичальниками, у яких немає джерел надходження валютної виручки |

| "Стандартна" | 1 % | 2 % |

| "Під контролем" | 5 % | 7 % |

| "Субстандартна" | 20 % | 25 % |

| "Сумнівна" | 50 % | 60 % |

| "Безнадійна" | 100 % | 100 % |

Але найголовнiшим методом захисту вiд кредитних ризикiв, визначення необхiдного обсягу позики та можливих шляхiв повернення заборгованостi банку є аналiз та оцiнка кредитоспроможностi клiєнта, його фiнансового стану, прогнозування ризику неповернення кредиту.

Оцінюючи кредитоспроможність клієнта, банк фактично визначає рівень кредитного ризику, який він візьме на себе.

1.2 Процедури оцінки фінансового стану та короткострокової кредитоспроможності позичальників - юридичних осіб

Кредитоспроможнiсть позичальника - це здатнiсть юридичної або фiзичної особи повнiстю та у строк розрахуватися зi своїми борговими зобов'язаннями. Вона не фiксує неплатежi за минулий перiод або на якусь конкретну дату, а прогнозує його платоспроможнiсть на найближчу перспективу.

Процес аналізу та оцінювання кредитоспроможності клієнта складається з двох етапів (73):

- оцінювання моральних та етичних якостей позичальника, його репутації та намірів щодо повернення позички;

- прогнозування платоспроможності позичальника на період кредитування.

Національний банк України в "Положенні про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків" (13) розробив методику аналізу фінансового стану позичальника, яка має враховуватися банками обов'язково. Методика оцінювання фінансового стану позичальника, перелік аналітичних показників, їхні нормативні значення та значущість (встановлюється за бальною системою з огляду на вагомість кожного показника серед інших) визначаються окремо для кожної групи позичальників. У загальному випадку виокремлюють такі групи позичальників: юридична особа, банк, фізична особа.

Аналiз кредитоспроможностi та фiнансового стану позичальника проводяться банком на пiдставi:

1) документiв та матерiалiв, отриманих безпосередньо вiд клiєнта;

2) документiв та матерiалiв про клiєнта у базах даних банку;

3) iнформацiї з оточення клiєнта.

Для здійснення оцінки фінансового стану позичальника - юридичної особи банк має враховувати такі основні економічні показники його діяльності:

- платоспроможність (коефіцієнти миттєвої, поточної та загальної ліквідності);

- фінансова стійкість (коефіцієнти маневреності власних коштів, співвідношення залучених і власних коштів);

- обсяг реалізації;

- обороти за рахунками (співвідношення надходжень на рахунки позичальника і суми кредиту, наявність рахунків в інших банках; наявність картотеки неплатежів - у динаміці);

- склад та динаміка дебіторсько-кредиторської заборгованості (за останній звітний та поточний роки);

- собівартість продукції (у динаміці);

- прибутки та збитки (у динаміці);

- рентабельність (у динаміці);

- кредитна історія (погашення кредитної заборгованості в минулому, наявність діючих кредитів).

В табл. Б.1 – Б.4 наведені алгоритми розрахунків показників діяльності підприємства (53) – (57) з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” :

Розрахунок класу кредитоспроможності проводиться при розрахунках фінансової стійкості та ліквідності підприємства. При цьому впроваджені типові форми “Класу кредитоспроможності” (48) (табл.1.4) :

Таблиця 1.4. - Клас кредитоспроможності позичальників

| Показник | 1 клас | 2 клас | 3 клас |

| Коефіцієнт незалежності | більше 0,6 | від 0,3 до 0,6 | менше 0,3 |

| Коефіцієнт абсолютної ліквідності | 0,2 та більше | від 0,15 до 0,2 | менше 0,15 |

| Коефіцієнт проміжної ліквідності | 0,7 та більше | від 0,4 до 0,7 | менше 0,4 |

| Коефіцієнт покриття | 2,0 та більше | від 1,0 до 2,0 | менше 1,0 |

1.3 Методи дисконтованих оцінок кредитоспроможності позичальників при довгостроковому інвестиційному кредитуванні

Довгострокове інвестиційне кредитування проекту може тривати роками й десятиліттями. У проектному аналізі прийнятий метод зрівнювання різночасових грошей, так зване дисконтування (57).

Майбутня цінність Бс сьогоднішніх грошей визначається за формулою:

![]() (1.1)

(1.1)

де С – сьогоднішня сума грошей, що інвестуються;

d – постійна норма дисконту, що дорівнює прийнятій для інвестора нормі прибутку на капітал;

t – тривалість розрахункового періоду (в роках);

Сьогоднішня цінність Сб майбутніх грошей визначається таким чином:

![]() (1.2)

(1.2)

Критерії, що використовуються в аналізі інвестиційної діяльності, можна підрозділити на дві групи в залежності від того враховується чи ні часовий параметр: 1) засновані на дисконтованих оцінках; 2) засновані на облікових оцінках. До першої групи відносяться критерії:

чистий приведений ефект (Net Present Value, NPV);

індекс рентабельності інвестиції (Probability Index, PI);

внутрішня норма прибутку (Internal Rate of Return, IRR);

модифікована внутрішня норма прибутку (Modified Internal Rate of Return, MIRR);

дисконтований строк окупності інвестиції (Discounted Payback Period, DPP).

До другої групи відносяться критерії:

строк окупності інвестиції (Payback Period, PP);

коефіцієнт ефективності інвестиції (Accounting Rate of Return, ARR).

а) Метод розрахунку чистого приведеного ефекту

Цей метод заснований на зіставленні величини вихідної інвестиції (IC) із загальною сумою дисконтованих чистих грошових надходжень, генерованих нею протягом прогнозованого періоду. Загальна накопичена величина дисконтованих доходів (Present Value, PV) і чистий приведений ефект (Net Present Value, NPV= ЧДД – чистий дисконтований доход) відповідно розраховуються по формулах (57):

![]() (1.3)

(1.3)

![]() (1.4)

(1.4)

Якщо NPV>0, то проект варто прийняти; якщо NPV<0, то проект варто відкинути; NPV=0, то проект ні прибутковий, ні збитковий.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку NPV модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

![]() (1.5)

(1.5)

де j – прогнозований середній рівень інфляції.

б) Метод розрахунку індексу рентабельності інвестиції

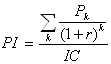

Цей метод є по суті наслідком попереднього. Індекс рентабельності (PI) = ІД(індекс доходності) розраховується по формулі (57):

(1.6)

(1.6)

Якщо PI>1, то проект варто прийняти; якщо PI<1, то проект варто відкинути; якщо PI=1, то проект є ні прибутковим, ні збитковим.

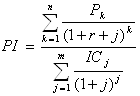

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку PI. модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

(1.7)

(1.7)

в) Метод розрахунку внутрішньої норми прибутку інвестиції

Під внутрішньою нормою прибутку інвестиції (IRR= ВНД) розуміють значення коефіцієнта дисконтування r, при якому NPV проекту дорівнює нулю:

IRR = r, при якому NPV = f( r ) = 0.

Іншими словами, якщо позначити IC=CF0, то IRR знаходиться з рівняння (57):

![]() (1.8)

(1.8)

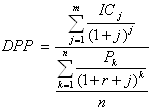

За допомогою таблиць вибираються два значення коефіцієнта дисконтування r1 де r1 - значення табульованого коефіцієнта дисконтування, при якому f(r1)>0 (f(r1)<0)); r2 - значення табульованого коефіцієнта дисконтування, при якому f(r2)<0 (f(r2)>0)). г) Метод визначення строку окупності інвестицій Цей метод, що є одним з найпростіших і широко використовуємих у світовій обліково-аналітичній практиці, не припускає тимчасової упорядкованості грошових надходжень (57). 1.4 Менеджмент оцінки необхідного рівня забезпеченості кредитів Якщо у процесi оцiнки кредитоспроможностi клiєнта банк дiйшов позитивного висновку про привабливiсть кредитної угоди, то наступним елементом визначення рiвня кредитного ризику даної справи постає залучення достатнього забезпечення кредиту, позаяк будь-якi прогнознi розрахунки, навiть найоптимiстичнiшi, не здатнi передбачити усiх можливих ускладнень з поверненням позики та процентiв пiд час її використання (61). Сутнiсть даного методу захисту вiд кредитних ризикiв полягає у тому, що позичальник апрiорно гарантує вiдшкодування суми кредиту та процентiв за ним. До таких гарантiй вiдносять: неустойку, заставу (заклад), поступку вимог та прав, передавання права власностi, гарантiї та поруки, страхування. Сума гарантій та вартість предмета застави береться до розрахунку резервів під кредитні ризики з урахуванням коефіцієнтів залежно від категорії кредитної операції(табл.1.10 - 1.11): Таблиця 1.10 Коефіцієнти безумовних гарантії до розрахунку резервів під кредитні ризики![]() (1.9)

(1.9) (1.10)

(1.10)Класифіковані кредитні операції Відсоток вартості забезпечення (гарантії), що береться до розрахунку чистого кредитного ризику за окремою кредитною операцією Кабінету Міністрів України урядів країн категорії "А" міжнародних багатосторонніх банків банків з рейтингом не нижче ніж "інвестиційний клас", забезпечені гарантії банків України "Стандартна" 100 100 100 100 "Під контролем" 100 100 100 100 "Субстандартна" 50 100 100 100 "Сумнівна" 20 20 20 20