Простота и удобство.

4. Неотягощенность,т.е умеренность налогов.

№21

Различают два основных вида денег: действительные деньги и заместители действительных денег (знаки стоимости).

Действительные деньги– деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоимости металла, из которого они изготовлены.

Металлические деньги имели различную форму. Наиболее удобными были круглые, так как они меньше стирались. Первые монеты появились почти 26 веков назад в Древнем Китае и древнем Лидийском государстве.

В Киевской Руси первые чеканные монеты относятся к IX–X вв. Из слитков серебра в XIII в. рубились куски, получившие название рублей.В 1535 г. в России началась чеканка общегосударственной монеты – копейки,названной так потому, что на ней был изображен всадник с копьем. Копейка весила 0,6 г и состояла из чистого серебра. Кроме нее в ходу былаполукопеечная деньга.Затем российская монетно-денежная система пополнилась серебряным алтыном, гривной, полтиной, червонцем.

Для действительных денег характерны свободное перемещение между странами и устойчивость, обеспечиваемая определенным и неизменным содержанием благородного металла в денежной единице. Золотыми монетами выполнялись все пять функций денег.

Заместители действительных денег (знаки стоимости)– деньги, номинальная стоимость которых выше реальной. К ним относятся:

- металлические знаки стоимости(мелкие монеты, изготовленные из дешевых металлов);

- бумажные знаки стоимости,сделанные, как правило, из бумаги.

Бумажные деньгипоявились как заместители находившихся в обращении золотых монет. Право выпуска бумажных денег принадлежит государству. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска образует эмиссионный доход казны, являющийся существенным элементом государственных поступлений. Избыточный выпуск денег для покрытия бюджетного дефицита ведет к их обесценению. Бумажные деньги выполняют две функции: средство обращения и средство платежа. Они обычно неразменны на золото и наделены государством принудительным курсом.

Бумажные деньги были изобретены древними китайскими купцами. В Европе они начали распространяться в XVIII в. первоначально как расписки в принятии на хранение товаров и золота (эти расписки можно считать и первыми ценными бумагами). Собственно деньги в виде банковских билетов были выпущены в 1716 г. во Франции.

В 1769 г., при Екатерине Великой, появились первые российские бумажные деньги. Ассигнации выпускались в соответствии с Манифестом от 29 декабря 1768 г. Ассигнации печатали специальные банки, указ о создании которых был подписан Петром IIIеще в 1762 г. Таких банков было два: один в Санкт-Петербурге, второй – в Москве. Эти банки должны были производить обмен ассигнаций на «звонкую монету», обеспечивая, таким образом, реальную стоимость бумажных денег. Ассигнации существенно облегчили денежные расчеты и потому пользовались очень большим спросом.

С началом Первой мировой войны размен бумажных денег на золото резко сократился, а затем и полностью прекратился. К началу Гражданской войны в качестве платежных средств в равной мере использовались кредитные билеты, выпущенные царским правительством, и купюры Временного правительства.

Гражданская война привела к разрушению денежной системы. На территории России, охваченной войной, обращались деньги различного происхождения и наименования. Свои деньги выпускали: губернии; торговые фирмы; Северо-Западная армия под командованием генерала Н.Н. Юденича; армия Деникина; Западная добровольческая армия; отдельный корпус генерала Родзянко; Астраханское казачество; Сибирское временное правительство (г. Омск); Сибирский ревком; партизанский отряд Булак-Балаховича и многие другие.

Первые советские деньги появились в марте 1919 г. (в народе их называли «совзнаками»). Однако деньги катастрофически обесценивались, что потребовало принятия чрезвычайных мер по укреплению денежной единицы. С октября 1922 г. начался выпуск червонцев– банковских билетов, которые обеспечивались золотом в монетах и слитках, платиной в слитках, американской, английской и шведской валютами, а также ценными товарами. Червонцы на внутреннем рынке вытеснили из платежного оборота золотую монету и иностранную валюту и котировались на многих валютных биржах мира, причем даже несколько выше американского доллара.

С февраля 1924 г. начался выпуск более мелких денежных знаков – казначейских билетов и монет (серебряных и медных), в 1931 г. в производство был запущен новый тип монет из никеля. Постепенно перешли к чеканке монет не из чистого металла, а из сплавов.

В период Великой Отечественной войны на территории СССР, оккупированной немецкой армией, специального выпуска военных денег для СССР не было (за исключением украинской эмиссии, которая имела ограниченную сферу применения), поэтому в обращении были купюры единой военной эмиссии, выпускаемые Германией для всей оккупированной Европы, – выпуски Reichskreditkassen (Имперские кредитные кассы). Германия использовала билеты Имперских кредитных касс как «деньги вторжения», т.е. они выдавались непосредственно войсковым организациям для расчетов с местным населением. После оккупации военные деньги могли заменяться местной валютой, при этом военная валюта официально сохраняла платежную силу. В период Второй мировой войны военные марки, учитывая замкнутость эмиссий оккупированных стран, стали единой европейской валютой, которая на начальном этапе войны пользовалась повышенным спросом.

В послевоенный период наиболее долговечными оказались деньги образца 1961 г. (в неизменном виде они просуществовали вплоть до начала 1991 г.). Масштаб цен с 1 января 1961 г. был изменен в 10 раз, т.е. десять «старых» рублей приравнивались к одному новому. В обращение были выпущены денежные билеты достоинством в1, 3, 5, 10, 25, 50, 100 рублей и разменная монета в 1, 2, 3, 5, 10, 15, 20, 50 копеек и в 1 рубль.

В Российской Федерации наиболее устойчивыми оказались билеты образца 1997 г. Бумажные денежные знаки выпущены номиналом 5, 10, 50, 100, 500, 1000 рублей, а монеты России в 1, 5, 10, 50 копеек и в 1, 2, 5 рублей.

Помимо двух основных видов денег выделяют также депозитные (банковские) деньги, квазиденьги и электронные деньги.

Депозитные (банковские) деньги– это деньги клиентов, записанные на обычные текущие (чековые) счета вбанковских институтах, национальном казначействе.

Квазиденьги.Их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через оговоренный срок действительными деньгами. Квазиденьги включают в себя денежные средства на счетах срочных и сберегательных депозитов, обращающиеся платежные инструменты (коммерческие и банковские векселя, чеки и платежные поручения), почтовые и телеграфные денежные переводы, корпоративные ценные бумаги (акции, облигации, простые финансовые векселя, коммерческие бумаги), государственные ценные бумаги (казначейские векселя, государственные сберегательные сертификаты) и страховые полисы.

Так же как и банковские деньги, квазиденьги не являются законным средством платежа, но могут использоваться для погашения долговых обязательств. По сравнению с банковскими деньгами квазиденьги менее ликвидны, хотя, как и банковские деньги, они выполняют отдельные денежные функции. Квазиденьги нельзя непосредственно, быстро и без ограничений использовать как покупательное и платежное средство в денежных расчетах с третьими лицами за товары и услуги, для уплаты налогов и иных обязательных платежей. Квазиденьги должны быть предварительно конвертированы их владельцами в наличные деньги или проданы в обмен на депозитные деньги. Исключение составляют обращающиеся расчетно-платежные инструменты, почтовые и телеграфные денежные переводы, которые функционируют в коммерческо-финансовом обороте и принимаются непосредственно в уплату за товары и услуги взамен законного платежного средства.

Квазиденьги прошли следующий основной путь развития: вексель, акцептованный вексель, банкнота, чек.

Вексель–письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте. Различают простойи переводнойвекселя, отличие между ними в том, что плательщиком по простому векселю является лицо, выдавшее вексель, а по переводному – какое-то третье лицо. Казначейские векселя– векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Коммерческий вексель –вексель, выдаваемый под залог товара. Банковский вексель –вексель, выдаваемый банком своему клиенту.

Банкнота– бессрочное долговое обязательство, обеспеченное гарантией центрального (эмиссионного) банка страны. Первоначально банкноты имели золотую гарантию и обменивались на золото. Банкноты выпускаются строго определенного достоинства, и по существу они являются национальными деньгами на всей территории государства. В Российской Федерации эмитентом банкнот является Центральный банк России.

Чек– денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека определенной суммы.

Впервые чеки появились в XVI–XVII вв. в Великобритании и Голландии. Различают несколько видов чеков: расчетный –письменное поручение банку произвести денежный платеж со счета чекодателя на счет чекодержателя (используется для осуществления безналичных расчетов); денежный –чек, предназначенный для получения в кредитных учреждениях наличных денег.

Денежные чеки воспринимаются как одна из форм денег в связи с тем, что они в полной мере реализуют функцию наличных денег как платежного средства. Основой чекового обращения служат вклады в банках. Благодаря наличию такого вклада и возможности снять и перечислить с него деньги чеки обретают возможность выступать в качестве инструмента платежа. Чеки используются для оплаты торговых операций, различных платежей, в туристическом бизнесе и других направлениях.

Электронные деньгипоявились как результат развития научно-технического прогресса. Начиная с середины 90-х гг. XX в. электронные деньги стали активно вводиться в обращение виртуальными частными банками, электронными расчетно-платежными системами, иными коммерческими структурами, функционирующими в глобальной сети Интернет (Internet) в режиме реального времени (on-line), и получили широкое распространение во многих странах мира, прежде всего, в Западной Европе и США.

Электронные деньги обладают некоторыми специфическими особенностями. Прежде всего, у электронных денег нет натурально-вещественных носителей потребительной стоимости и стоимости. Электронные деньги могут существовать исключительно в форме специальных электронных импульсов, цифровых двоичных кодов (файлов), которые содержат информацию о характеристике денежных знаков (серийный номер, дата выпуска, наименование эмитента). Выпускаемые в обращение электронные деньги хранятся на соответствующих технических устройствах (в памяти на жестком диске компьютера или микропроцессорной карты) и переводятся с помощью программно-математического обеспечения по различным каналам электронной связи (через локальные компьютерные сети или глобальную сеть Интернет). Главное отличие электронных систем платежей от традиционных заключается в том, что весь процесс от начала до конца происходит в цифровой форме, т.е. без звона мелочи и подписи ручкой на чеке. По этой причине электронные деньги часто также называют виртуальными деньгами, компьютерными деньгами или киберденьгами. Реальные же деньги существуют в виде банкнот и монет, а также в форме бухгалтерских записей по соответствующим счетам клиентов в случае банковских денег.

Выделяют две основные группы электронных денег – на базе карт и на основе сетей.

Электронные деньги на базе карт.Чаще всего находят применение смат-карты или чиповые карты. По сути смарт-карты являются предварительно оплаченными картами или «электронными кошельками» со встроенным микропроцессором, на котором записан эквивалент суммы, заранее оплаченный эмитенту таких карт. Все эти карты являются многоцелевыми, поскольку они применяются для платежей с многими фирмами. Режим функционирования чиповых карт обеспечивает круглосуточный доступ их владельцев к электронным деньгам и одновременно позволяет держателям смарт-карт периодически пополнять остатки денежных средств через банковские отделения, банкоматы, по телефону или сети Интернет. Обшей чертой всех проектов, связанных с использованием электронных денег на базе карт, является участие в них международных межбанковских ассоциаций, таких, как VISA и MasterCard. К 2005 г. в России намечается заменить все пластиковые карты с магнитной полосой, выпущенные VISA и Master'Card, на соответствующие смарт-карты.

Электронные деньги на основе сетей.Сетевые деньги хранятся в памяти компьютеров и переводятся по электронным коммуникационным каналам, в том числе и Интернет, посредством различного программного обеспечения. Электронные системы сетевых денег, так же, как и системы, базирующиеся на смарт-картах, пока работают на условиях предоплаты оказываемых услуг. Для проведения платежей с помощью сетевых денег пользователям необходимо установить на своих компьютерах специальное программное обеспечение, обычно бесплатное. Электронные сетевые деньги чаще всего используются для осуществления платежей на мелкие суммы в интернет-магазинах, виртуальных казино и биржах, для оплаты тех товаров и услуг, которые заказываются через Интернет.

№22

Денежное обращение – движение денег в процессе выполнения ими функции средства обращения и средства платежа. Денежное обращение осуществляется в наличной и безналичной формах.

Налично-денежное обращение– движение наличных денег в сфере обращения. Наличные деньги используются для оплаты товаров, работ, услуг, заработной платы, премий, пособий, стипендий, пенсий, командировочных расходов и т.д. Налично-денежное обращение осуществляется с помощью банкнот и металлических монет.

Банк России монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение.

В целях организации на территории Российской Федерации наличного денежного обращения на Банк России возлагаются следующие функции:

- прогнозирование и организация производства, перевозка и хранение банкнот и монеты, создание их резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций;

- установление признаков платежеспособности, порядка замены поврежденных банкнот и монеты, а также их уничтожения;

- определение порядка ведения кассовых операций.

По объему оборот наличных денег существенно меньше безналичного оборота, однако его экономическое значение чрезвычайно велико. Именно в сфере налично-денежного обращения происходит окончательная реализация произведенных товаров, работ и услуг, проверяется соответствие спроса и предложения. Поэтому от состояния налично-денежного обращения во многом зависит покупательная способность национальной валюты.

Выпуск наличных денег происходит ежедневно в пределах сумм, изымаемых из обращения. Эмиссия наличных денег осуществляется сверх сумм, изъятых из обращения. Являясь эмиссионным центром, Банк России осуществляет эмиссионное регулирование, т.е. регулирование выпуска и изъятия денег из обращения.

Эмиссионное регулирование включает:

- определение эмиссионного результата как по отдельным регионам, так и в целом по стране (эмиссионный результат может быть с «плюсом», когда производится выпуск денег в обращение, или с «минусом», когда производится изъятие денег из обращения);

- документальное оформление совершаемых эмиссионных операций.

Банком России установлены следующие принципы организации наличного денежного обращения в Российской Федерации: принцип номинала; принцип необязательности обеспечения; принцип монополии; принцип уникальности; принцип безусловной обязательности; принцип неограниченной обмениваемости; принцип разграничения компетенции.

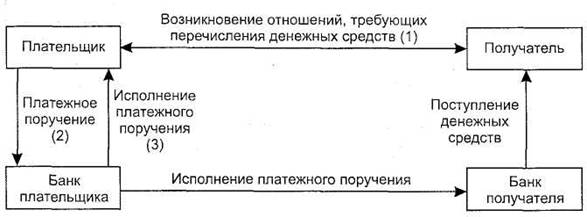

Безналичное обращение – движение стоимости без участия наличных денег. По экономическому содержанию различают две группы безналичного обращения: по товарным операциям, т.е. безналичные расчеты за товары и услуги; по финансовым обязательствам, т.е. платежи в бюджет и во внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями.

№23

Постоянные издержки – издержки, не зависящие от объема выпускаемой продукции. Они обозначаются FC. К постоянным издержкам можно отнести расходы на оплату технического персонала, охрану помещений, рекламирование продукции, отопление и т.д. В состав постоянных издержек включают и амортизационные отчисления (на восстановление основного капитала). Для определения понятия амортизационных отчислений необходимо классифицировать активы предприятия на основной и оборотный капитал.

Переменные издержки – это издержки, которые напрямую зависят от объема производства. Они обозначаются VC. К переменным издержкам можно отнести затраты на сырье и материалы, сдельную заработную плату рабочих (она начисляется исходя из объема произведенной работником продукции), часть затрат на электроэнергию (поскольку потребление электроэнергии зависит от интенсивности работы оборудования) и прочие расходы, зависящие от объема выпускаемой продукции. Сумма постоянных и переменных издержек представляет собой валовые издержки. Иногда их называют полными или общими. Они обозначаются ТС.