Анализ валютных операций банка

Валютные операции ‑ есть операции связанные с экспортом и импортом товаров, работ, услуг, расчёты по которым осуществляются как в иностранной валюте, так и в национальной валютах, а также покупка и продажа иностранных валют.

Валютный курс – это курс по которому валюта одной страны может быть продана в обмен на валюту другой страны.

Существует 2 способа покупки и продажи иностранной валюты:

1) спот, т.е. немедленная поставка;

2) форвард, т.е. поставка, связанная с определённой датой в будущем.

Валютные операции спот составляют около 90% всех валютных сделок.

Государство продает иностранную валюту для приобретения национальной валюты тогда, когда стремится не допустить падения курса своей валюты. И, наоборот, для сдерживания курса национальной валюты государство скупает валюту, пополняя официальные резервы.

Существуют два метода котировки иностранной валюты по отношению к национальной валюте – прямая и обратная. Большинство стран пользуются прямой котировкой, при которой стоимость единицы иностранной валюты выражается в национальной денежной единице. При косвенной котировке за единицу принята национальная денежная единица, курс которой выражается в определенном количестве иностранной валюты. В операциях на межбанковском валютном рынке котировка производится преимущественно к доллару США, так как он является международным платежным и резервным средством.

В процессе совершения сделок с валютой банк получает одну валюту за другую. При этом соотношение требований и обязательств банка в иностранной валюте определяет его валютную позицию. Если требования и обязательства совпадают, то валютная позиция считается закрытой, при несовпадении – открытой. Открытая валютная позиция может быть двух видов: короткая и длинная. Позиция, при которой обязательства по проданной валюте превышают требования, называется короткой, если же требования превышают обязательства – длинной.

Анализ валютных операций коммерческого банка проводится в следующей последовательности:

1 этап. Проводится анализ состава и структуры объемов валютных операции:

- английский фунт стерлинга;

- евро;

- японская йена;

- доллар США;

- юань;

-российский рубль.

2 этап. Проводится анализ обменных валютных курсов белорусского рубля и валют, включаемых в валютную корзину:

- евро;

- доллар США;

- российский рубль.

Данные заносятся в таблицу, находятся изменения и делаются выводы.

3 этап. Проводится анализ относительных показателей характеризующих характер валютных операций банка:

- удельный вес конкретной валюты в общем объеме валютных операций;

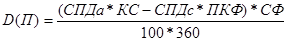

- дисконт (премия) по форвардному курсу валюты, который определяется по следующей формуле:

где: СПДa - ставка процента по депозитам в валюте А (А- котирующая валюта);

СПДc - ставка процента по депозитам в валюте С (С – котируемая валюта);

КС - курс спот;

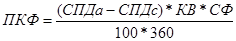

ПКФ – приближенный курс форвард, рассчитанный по формуле:

где: КВ – кредитные вложения;

СФ – срок сделки форвард.

- удельный вес валютных операций в общем объеме банковских операций;

-доходность валютных операций.

4 этап. Проводится факторный анализ изменения дисконта с использованием следующей факторной модели:

5 этап.Проводится расчет резервов роста валютных операций и разрабатываются предложения по улучшению валютной деятельности банка.