Оценка инвестиционного проекта

Выгодность проекта долгосрочных вложений финансовых ресурсов может быть проведена с помощью различных критериев: срока окупаемости; средней общей рентабельности производства; текущей стоимости отсроченного платежа; внутренней нормы доходности дисконтированного потока денежных средств; коэффициента рентабельности. Использование того или иного критерия определяет выбор метода оценки проекта, среди которых чаще всего используются:

• метод оценки на основе расчёта окупаемости инвестиций;

• метод оценки на основе расчёта средней общей рентабельности производства;

• метод оценки на основе определения текущей стоимости отсроченного дохода;

• метод оценки, основанный на определении внутренней нормы доходности проекта;

• метод оценки с помощью коэффициента рентабельности проекта.

Метод оценки на основе расчёта окупаемости инвестиций. Данный метод является наиболее распространенным методом оценки целесообразности финансирования долгосрочных проектов. Он позволяет решить, будут ли возвращены вложенные в реализацию проекта финансовые ресурсы инвестора и сколько для этого потребуется времени. Экономическое содержание окупаемости долгосрочных вложений состоит в следующем:

• в финансирование проекта авансируется вновь созданная, накопленная (в том числе в виде амортизации) и привлеченная стоимость;

• процесс авансирования стоимости осуществляется в денежной форме;

• период возврата вложений определяется периодом строительства и временем эксплуатации введенного объекта после пуска, достаточным для полного возмещения вложений за счет получаемой прибыли.

Метод окупаемости широко используется в отечественной и зарубежной практике инвестиций благодаря простоте и наглядности.

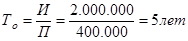

Пример 4.1. Пусть первоначальные инвестиции в проект составляют 2 млн. руб., а прибыль, прогнозируемая к ежегодному получению, - 400 тыс. руб. Тогда срок, или период, окупаемости таких инвестиций составит:

, (4.1)

, (4.1)

где Т0 - период окупаемости проекта, лет;

И - необходимый для реализации проекта объём инвестиций, руб.;

П - прогнозируемая к ежегодному получению прибыль.

Нередко период окупаемости капитальных вложений предприятия используют в качестве первоочередного критерия оценки проектов. Долгосрочная финансовая политика инвестирования всецело определяется финансовой мощью и доступностью заемных источников для инвестора. Длительные периоды окупаемости первоначальных инвестиций приемлемы лишь для достаточно крупных предприятий, имеющих надежную репутацию, для которых открыт доступ к кредитам банков. Малые и средние производственно-коммерческие структуры ориентируются, как правило, на относительно короткие сроки окупаемости в один-два года. Такое положение особенно характерно для кризисных периодов, а также для предприятий тех отраслей хозяйства, где финансовую отдачу в виде прибыли от вложений можно получить достаточно быстро. Это предприятия торговли, общественного питания, ликероводочной, винодельческой, хлебопекарной, кондитерской и других отраслей пищевой промышленности, отдельных видов производства в легкой и текстильной промышленности, промышленности строительных материалов и др.

В процессе финансового управления менеджер предприятия не может ориентироваться только на представленные разработчиком проекта результаты расчета окупаемости. Практика показывает, что размеры инвестиций по проектам, как правило, занижаются, а эффект от их реализации в виде прибыли завышается. Поэтому использование метода окупаемости для оценки проекта всегда требует от финансового менеджера более глубокого изучения проектных документов. При этом первостепенное значение имеют: определение сроков начала отдачи от авансированных средств; обоснованность сметной стоимости проекта; его реальная обеспеченность проектной документацией, подрядом, источниками финансирования; правильность исчисления прогнозной прибыли. Реальная окупаемость долгосрочного проекта может быть определена только при глубоком анализе проекта по всем перечисленным направлениям. При этом прогнозные оценки источника окупаемости - прибыли должны быть рассмотрены с учётом налогов и других обязательных отчислений, платежей и расходов.

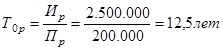

Пример 4.2. Финансовый менеджер в результате проверки сметной стоимости строительства увеличил за счет инфляции сумму инвестиций в примере 4.1, с 2 до 2,5 млн. руб. При этом прибыль к ежегодному получению уменьшилась с 400 тыс. руб. до 200 тыс. руб. В этом случае реальный период окупаемости долгосрочных вложений в проект составит:

,

,

где Т0р - реальный период окупаемости проекта, лет;

Ир - необходимый, после уточнения, объём инвестиций, руб.;

Пр - прогнозируемая, после уточнения, ежегодная прибыль, руб.

Очевидно, что такой длительный период окупаемости приемлем далеко не для всех предприятий.

Метод оценки на основе расчёта средней общей рентабельности производства. В качестве критерия инвестирования в данном случае используется показатель хозрасчетной (общей и расчетной) рентабельности производства. Метод позволяет сопоставить плановую норму хозрасчетной рентабельности производства с уровнем рентабельности проекта. К финансированию не принимаются проекты, понижающие плановую рентабельность производства. Для сопоставления нормы прибыли, ожидаемой по проекту, и плановой рентабельности производства, используется следующий показатель:

, (4.2)

, (4.2)

где Рср - средняя общая (расчётная) рентабельность денежных затрат на инвестиции;

БПср - среднегодовая балансовая (чистая) прибыль;

САср - среднегодовая полная стоимость активов (инвестиций).

Среднегодовая полнаястоимость активов представляет собой среднегодовую стоимость основных производственных фондов, введенных в эксплуатацию, и среднегодовую стоимость нормируемых оборотных средств на запущенных в эксплуатацию объектах в ходе реализации проекта. Таким образом, уровень общей рентабельности проекта инвестиций может быть исчислен по средней балансовой стоимости внеоборотных и оборотных активов, непосредственно участвующих в процессе производства.

Стоимость инвестиций отличается от стоимости внеоборотных активов в виде основных производственных фондов и нормируемых оборотных средств в виде материально-производственных запасов. Помимо этих важнейших компонентов в сметную стоимость инвестиций может входить стоимость научно-исследовательских и геологоразведочных работ, разработка проектной и сметной документации, заработная плата и премия работникам, транспортные и другие расходы, связанные с реализацией проекта.

Оценка инвестиций методом окупаемости денежных затрат и методом среднегодовой хозрасчетной рентабельности производства обладает большими преимуществами. Методы окупаемости и рентабельности относительно просты в исчислении и надежны в применении. В расчетах эффективности инвестиций этими методами может быть учтена инфляция. Вместе с тем оба метода не учитывают рисковых ожиданий инвестора.

Метод оценки на основе определения текущей стоимости отсроченного дохода. Данный метод позволяет учесть риски, сопряженные с реализацией проекта. В его основе лежат два принципа:

• сегодня рубль стоит больше, чем завтра;

• надежный рубль дороже рискового.

Реализация и учет первого принципа проявляется в количественном определении приведенной стоимости отсроченного дохода. Второй принцип связан с учетом рисков в ходе определения приведенной стоимости. Метод, таким образом, учитывает в расчетах два определяющих фактора инвестирования одновременно: время получения дохода (учёт инфляции) и неопределенность (рискованность) его получения.

Поскольку денежный доход от вложения финансовых ресурсов может быть получен не сразу, а через определённый срок, его следует рассматривать в качестве отсроченного дохода.

Отсроченный доход можно определить как выраженное в денежной форме финансовое ожидание инвестора. Отсроченный доход есть также прогноз стоимости авансированного в проект капитала.

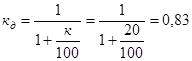

Так как сегодняшний рубль стоит больше, чем полученный завтра, рассматриваемый доход должен быть скорректирован на некий коэффициент дисконтирования, меньший единицы. Этот коэффициент может быть выражен формулой:

, (4.3)

, (4.3)

где кд - коэффициент дисконтирования;

к - норма доходности (ставка дисконта, предельная норма доходности) в процентах годовых.

Норма доходности (ставка дисконта, предельная норма доходности или альтернативные издержки) выражает собой требование инвестора к доходности вкладываемых им в проект финансовых ресурсов. Рассматриваемый инвестиционный проект должен обеспечивать больший или равный доход по сравнению с альтернативными вложениями капитала.

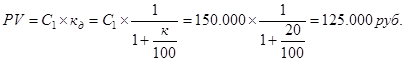

Пример 4.3. Рассмотрим проект строительства объекта, который требует вложения финансовых ресурсов в размере С0 =100 тыс. руб. Предполагается, что через год готовый объект может быть продан за С1 =150 тыс. руб. Приведенная стоимость предполагаемого (ожидаемого) или отсроченного дохода при альтернативных издержках к= 20% будет равна:

, (4.4)

, (4.4)

где PV - приведённая стоимость отсроченного дохода;

C1 - отсроченный (ожидаемый) доход;

- коэффициент дисконтирования;

- коэффициент дисконтирования;

к - норма доходности (альтернативные издержки) в процентах годовых.

Именно эту сумму надо вложить, с тем, чтобы при ставке в 20% годовых получить через год 150 тыс. руб. Если инвестор захочет продать свой проект, то 125 тыс. руб. - это возможная рыночная цена проекта. Таким образом, отсроченный денежный доход (С1 = 150 тыс. руб.) здесь предстает как приведенная стоимость выручки от реализации (продажи) объекта инвестиций.

Для определения чистой приведенной стоимости (NPV) отсроченного дохода надо сопоставить отток финансовых ресурсов в инвестирование проекта С0 с приведенной стоимостью PV отсроченного дохода С1:

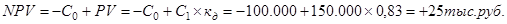

, (4.5)

, (4.5)

где NPV - чистая приведённая стоимость отсроченного дохода;

С0 - первоначальные вложения финансовых ресурсов в проект;

PV - приведённая стоимость отсроченного дохода;

C1 - отсроченный (ожидаемый) доход;

- коэффициент дисконтирования.

- коэффициент дисконтирования.

В данном примере чистая приведенная стоимость проекта составит: NPV = + 25 тыс. руб. Т.е. доход, отсроченный к получению в связи с инвестициями в проект, превышает вложения финансовых ресурсов на 25 тыс. руб. Здесь уже отсроченный доход представляет собой форму денежных накоплений инвестора в виде прибыли через один год.

Рентабельность (доходность) инвестированного в проект капитала составит:

, (4.6)

, (4.6)

где РPV - рентабельность инвестированных в проект финансовых ресурсов;

ΔС = С1 – С0 ;

C1 - отсроченный доход;

С0 - первоначальные вложения финансовых ресурсов в проект.

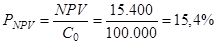

Чистая рентабельность проекта, исчисленная по NPV, с учетом ставки дисконта в 20%, будет равна:

, (4.7)

, (4.7)

где РNPV - чистая рентабельность инвестированных в проект финансовых ресурсов;

NPV - чистая приведённая стоимость отсроченного дохода;

С0 - первоначальные вложения финансовых ресурсов в проект.

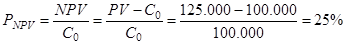

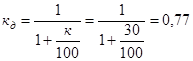

Если проект связан с риском, который прогнозируется как инвестиции с нормой доходности в 30%, то эти альтернативные издержки будут соответствовать следующим значениям приведённой и чистой приведённой стоимости ожидаемого дохода:

, (4.8)

, (4.8)

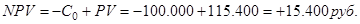

, (4.9)

, (4.9)

где PV - приведённая стоимость отсроченного дохода с учётом риска;

C1 - отсроченный доход;

- коэффициент дисконтирования с учётом риска;

- коэффициент дисконтирования с учётом риска;

к = 30% - норма доходности альтернативного варианта, соответствующего прогнозируемому риску;

NPV - чистая приведённая стоимость отсроченного дохода с учётом риска;

С0 - первоначальные вложения финансовых ресурсов в проект.

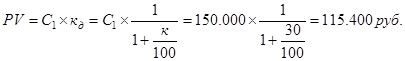

Чистая рентабельность инвестиций с учетом повышенного риска при альтернативных издержках в 30% составит:

, (4.10)

, (4.10)

где РNPV - чистая рентабельность проекта с учётом риска;

NPV = 15.400 руб. - чистая приведённая стоимость отсроченного дохода с учётом риска;

С0 - первоначальные вложения финансовых ресурсов в проект.

Таким образом, ожидаемый доход по проекту инвестиций, равный 150 тыс. руб., был бы приведенной стоимостью или стоил бы столько, если бы поступал инвестору сразу. При одинаковой надежности реализации проекта с альтернативными издержками от других вложений, равных 100 тыс. руб., например в государственные ценные бумаги, отсрочка в получении дохода на период, равный одному году, снижает приведенную стоимость до 125 тыс.руб. Сопряженность реализации проекта с повышенным риском (подобным инвестициям в акции коммерческих предприятий), неопределенность снижают приведенную стоимость прогнозируемого дохода до 115,4 тыс. руб.

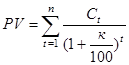

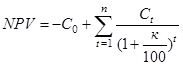

Поскольку приведенные стоимости измеряются в текущих валютах, их можно суммировать. Базовые формулы финансового менеджмента в области оценки эффективности инвестиций предприятий могут быть представлены следующим образом:

; (4.11)

; (4.11)

, (4.12)

, (4.12)

где PV и NPV - приведённая и чистая приведённая стоимость отсроченного дохода соответственно;

n - период окупаемости проекта, годы;

t - продолжительность инвестиционного проекта нарастающим итогом

от 1 до n лет;

С0 - первоначальные вложения финансовых ресурсов в проект;

Сt - денежный поток t-года.

Метод оценки, основанный на определении внутренней нормы доходности проекта.Данный метод основан на расчёте внутренней нормы доходности проекта.

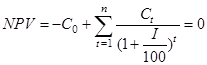

Внутренняя норма доходностиопределяется как ставка дисконта, при которой чистая приведенная стоимость NPV проекта равна нулю. Это означает, что для определения внутренней нормы доходности инвестиционного проекта продолжительностью t лет необходимо решить уравнение:

, (4.13)

, (4.13)

где NPV - чистая приведённая стоимость отсроченного дохода;

С0 - первоначальные вложения финансовых ресурсов в проект;

n - период окупаемости проекта, годы;

t - продолжительность инвестиционного проекта нарастающим итогом

от 1 до n лет;

Сt - денежный поток t-года;

I - внутренняя норма доходности проекта.

В практике оценки эффективности проектов внутреннюю норму доходности обычно устанавливают методом подбора.

Метод оценки с помощью коэффициента рентабельности проекта. Эффективность инвестиций может быть оценена по коэффициенту рентабельности:

, (4.14)

, (4.14)

где КР - коэффициент рентабельности;

PV - приведенная стоимость ожидаемых денежных потоков;

C0 - первоначальные инвестиции.

Согласно данному методу инвестиционные проекты могут быть приняты к финансированию, если их коэффициент рентабельности больше единицы. Коэффициент рентабельности представляет собой показатель, обратный периоду окупаемости, но исчисленный не по прибыли, а по ее приведенной стоимости. Методы внутренней нормы доходности и коэффициента рентабельности достаточно просты, но могут приводить к ошибкам при выборе взаимоисключающих проектов.

4.3. Принципы принятия инвестиционных решений

Оценить эффективность проекта и принять решение о включении данного проекта в перспективный портфель инвестиционных проектов с практической точки зрения представляет собой весьма сложную задачу. Финансовый менеджер должен не только вычислить ряд показателей, устанавливающих степень выгодности проекта. Он не должен ограничиваться и простым выбором через сравнение программ капитальных вложений. При анализе эффективности любого проекта важно максимально полно учесть все денежные потоки, связанные с проектом. Практика показывает, что необходимо придерживаться ряда принципов:

• принципа единства методологии расчёта показателей;

• принципа полноты выявления денежных потоков;

• принципа «постоянства ошибки»;

• принципа учёта необходимого оборотного капитала;

• принципа учёта альтернативных издержек и рисков проекта;

• принципа финансового обеспечения проекта.

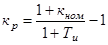

Принцип единства методологии расчета показателей. Он касается, прежде всего, последовательного учета инфляции. Ставки дисконта обычно имеют номинальное выражение и по ним можно дисконтировать только номинальные денежные потоки, т.е. в ценах соответствующих лет. Если денежные потоки, ожидаемые по проекту, представлены в реальном выражении, т.е. в текущих рублях или другой валюте, то их надлежит дисконтировать не по номинальной, а по реальной ставке дисконта. При этом реальная ставка дисконта может быть определена по формуле:

; (4.15)

; (4.15)

где кр и кном - соответственно реальная и номинальная ставки дисконта в процентах годовых, деленные на 100;

Ти - темп инфляции (измеряется в процентах), деленный на 100.

Принцип полноты выявления денежных потоков. Данный принцип означает необходимость исходить из того, что любой поток денежных средств не следует рассматривать как монолитный. Он имеет свою структуру. Любой проект производственных инвестиций требует определения денежных потоков от основной деятельности, капитальных вложений, выбытия основных средств и изменения величины оборотного капитала.

Денежные потоки, связанные с проектом инвестиций, подразделяются на притоки и оттоки денежных средств. По притокам денежных средств важно выявить и учесть в расчетах не только чистую прибыль, но и дополнительные источники окупаемости проекта. Это могут быть доходы от реализации выбывающих основных производственных и непроизводственных фондов, другого имущества и т.п. Приток денежных средств в виде чистой прибыли, окупающей проект, неоднороден. Он, как правило, состоит из притоков чистой прибыли и оттоков денежных средств в виде убытков. Убыток представляет собой не возмещенное выручкой от реализации денежное выражение части текущих затрат на производство и реализацию продукции. Выявляя и учитывая полноту принимаемых к расчету притоков денежных средств, очень важно обратить внимание на возможность минимизации издержек по инвестиционному проекту.

По оттокам денежных средств важно определить возможные и наиболее вероятные «удорожающие» моменты, связанные с дополнительными расходами, возникающими, как правило, в ходе реализации проекта.

Принцип «постоянства ошибки».Дополнительные расходы (как и дополнительные доходы) практически всегда связаны с возможными побочными эффектами инвестиционного проекта. Часто побочный эффект не виден даже при достаточно тщательном рассмотрении проекта. Поэтому одним из принципов, которым целесообразно руководствоваться при определении выгодности проекта, следует считать принцип «постоянства ошибки». Он предполагает, что в расчетах всегда имеется по крайней мере одна ошибка или неточность, что не все побочные эффекты учтены и следует стремиться их выявить.

Принцип учёта необходимого оборотного капитала.Проведение работ на вновь введенном объекте требует определенных запасов товарно-материальных ценностей и других денежных расходов. Практика показывает, что в ходе окупаемости проекта потребность в оборотных средствах возрастает. Это вызывает необходимость учета определенного оттока денежных средств на формирование оборотных средств.

Принцип учёта альтернативных издержек и рисков проекта.Расчет и анализ эффективности проекта с учетом рисковых ожиданий оказывает непосредственное и достаточно сильное влияние на формирование мнения о проекте.

Принцип финансового обеспечения проекта.Принять инвестиционное решение означает отклонить или принять проект. Это решение не всегда есть результат оценки эффективности проекта. Даже если эффективность проекта высока, всё равно необходимо провести сравнение с другими аналогичными проектами. Менеджер, принимая инвестиционное решение, не может также игнорировать ещё одну важную сторону любых инвестиций – финансовое обеспечение. Он должен не только оценить выгодность данного проекта, но и решить проблему источников его финансирования. В зарубежной литературе данное положение формулируется в виде принципа разделения принятия решения и оценки финансового обеспечения проекта. В российских условиях такой подход лишен реальной экономической базы. Практика показывает, что ни один самый эффективный проект инвестиций в отечественную экономику не будет реализован, если не решен вопрос об источниках его финансирования. Это первый и важнейший принцип принятия инвестиционных решений, т.е. принцип обеспеченности проекта инвестиций реальными источниками финансирования.

При использовании собственных источников финансирования менеджер должен, прежде всего, оценить фактическое наличие и возможность увеличения собственных финансовых ресурсов. Это амортизационные отчисления, остатки денежных фондов, которые могут быть использованы для нужд финансового обеспечения проекта, а также возможности дополнительного привлечения финансовых ресурсов в виде текущей нераспределенной прибыли предприятия. При этом в расчётах следует учесть: возвраты или зачеты в счет предстоящих платежей по уплаченным налогам; суммы поступлений и расходов, подлежащие обязательному исполнению по решениям арбитражных судов; наличие и практические перспективы получения льгот по налогообложению; возвраты ранее предоставленных другим коммерческим организациям кредитов; уплату процентов по ним и т.п.

При использовании комбинации собственных и заемных источников финансирования следует оценить реальность получения ссуды. Практика показывает, что коммерческие банки, как правило, не кредитуют инвестиционные проекты в полном объеме. Доля возможного покрытия потребностей инвестора может колебаться от 30 до 70%. При этом заемщик обязан, как правило, доказать реальность обеспечения проекта источниками финансирования помимо кредитного. Кроме того, менеджер должен учитывать, что проекты долгосрочных инвестиций редко кредитуются, если сроки их окупаемости превышают 2-3 года. Другая проблема банковского кредитования - наличие обеспечения кредита. Коммерческий банк может удовлетвориться гарантией другого банка, а может потребовать залог. В случае залога ситуация для предприятия-заемщика усложняется.

Для рассмотрения вопроса о получении банковского кредита предприятие должно, как правило, представить в банк: учредительные документы; балансы; справки об остатках средств на расчетном и валютном счетах; карточки с образцами подписей руководителей; бизнес-план; формуляр инвестиционного проекта; справку за подписью главы местной администрации о том, что она поддерживает реализацию данного инвестиционного проекта на подведомственной ей территории; документы, подтверждающие обеспеченность проекта в определенной доле от общей потребности в финансировании (гарантийные письма других банков и организаций; обоснование собственных средств, направляемых на финансирование проекта); проспект эмиссии ценных бумаг (если часть потребности в финансировании покрывается за счет планируемого размещения акций и облигаций предприятия).

Фактически складывающиеся цепочки последовательных действий финансового менеджера для получения банковского кредита могут технически усложняться в зависимости от места реализации инвестиционного проекта, его масштабов, валюты финансирования, наличия или отсутствия западного партнера по инвестициям. Нередко для реализации инвестиционного проекта производится депонирование ценных бумаг в депозитариях коммерческих банков. При этом финансовый менеджер должен помнить, что депонирование в отношении рублевых ценных бумаг российских эмитентов может производиться при открытии счета депо владельцу ценных бумаг. По ценным бумагам нерезидентов депонирование может производиться, если зарубежная ценная бумага, владельцем которой выступает депонент, разрешена к обращению на территории Российской Федерации Банком России.

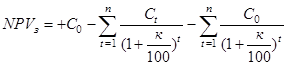

Следует иметь в виду, что заимствование средств для финансирования проекта предполагает оценку рискового актива. Чистая приведенная стоимость заимствования может быть определена по формуле:

, (4.16)

, (4.16)

где NPVз - чистая приведённая стоимость заимствования;

С0 - сумма займа (приток);

n - период окупаемости проекта, годы;

t - продолжительность инвестиционного проекта нарастающим итогом

от 1 до n лет;

Сt - ежегодные проценты по займу в течение срока займа t .

Непросто найти схемы финансирования, чистая приведенная стоимость которых, существенно превышала бы ноль. В российских условиях этому нередко способствует специфический источник финансового обеспечения проектов - создание материальных и денежных запасов для инвестиционных нужд за счет проведения зачетов с использованием векселей. Привлекательность проекта, а значит, возможность нахождения инвестора, может зависеть от источников финансирования проекта. Если инвесторы предпочитают предприятия, уплачивающие значительные дивиденды, то вполне оправданно ограничиться проектами, финансируемыми за счет прибыли.

4.4. Риски и их учёт при принятии инвестиционных решений

Риск – это возможность наступления одного или нескольких случайных событий, являющихся причиной отклонения полученного результата от ожидаемого. Учет рисков - один из важнейших принципов принятия решений о выгодности проекта. Через уровень альтернативных издержек риск может быть выражен количественно.

Методология оценки величины риска инвестиционного проекта. О риске чаще всего судят с точки зрения альтернативных вложений в ценные бумаги. Данная методология определения риска предполагает рассмотрение некоторого ранжированного по степени рискованности портфеля ценных бумаг. Чем выше доходность вида ценной бумаги, тем выше риск. Это подтверждается анализом цен и уровня доходности отдельных видов ценных бумаг во многих странах. Например, Чикагским центром по изучению цен на фондовом рынке за пнриод времени, равный 70 годам, установлен и приводится следующий ранжир портфелей ценных бумаг:

• безрисковые, или с минимальным риском, ценные бумаги: казначейские векселя со среднегодовой фиксированной нормой доходности около 4 %;

• рискованные ценные бумаги: правительственные облигации с нормой доходности около 5 % годовых;

• ценные бумаги с повышенным риском: корпоративные облигации с нормой доходности около 6 % годовых;

• обыкновенные акции, обладающие средним риском: акции, входящие в расчеты фондового индекса S&P по 500 фирмам, с нормой доходности около 12% годовых.

Опираясь на эти данные, можно выбрать норму доходности ценных бумаг, соответствующую, по мнению финансового менеджера, риску инвестиционного проекта. Эта норма и должна использоваться в расчетах в качестве ставки дисконтирования прогнозируемого потока денежных средств, окупающего инвестиционный проект. Доходность, которая будет использоваться для дисконтирования, можно представить в виде:

, (4.17)

, (4.17)

где rm - доходность, используемая для дисконтирования;

rf - безрисковая, или гарантированная, доходность определённого вида государственных ценных бумаг, % ;

Пр - премия за риск, %.

В соответствии с выражением (4.17) премию за риск можно представить как разность между доходностью и безрисковой ставкой:

. (4.18)

. (4.18)

По экономическому содержанию премия за риск представляет собой среднюю премию, ожидаемую к получению инвестором за повышенную рискованность инвестиций.

Существует два методологических подхода к определению уровня ставки дисконтирования. Первый состоит в том, что для достаточно надежных проектов денежные потоки дисконтируются по ставке минимального риска или по безрисковой текущей ставке. Второй подход связан с дисконтированием по ставке, равной доходности обыкновенных акций со средним риском. В зарубежных условиях это могут быть, например, ретроспективные[2] данные по фондовому индексу S&P, в российских условиях - соответствующие данные о среднегодовых нормах доходности по фондовому индексу Российской торговой системы (РТС) или только по «голубым фишкам».

При оценке рискованности инвестиционных проектов, которые не могут быть сведены к безрисковым или к проектам со средним уровнем риска, важно знать, как определить риск. Риск, который присущ инвестициям, принято измерять двумя показателями: дисперсией и стандартным отклонением. Оба показателя характеризуют изменчивость уровня доходности ценных бумаг. Это могут быть ценные бумаги Минфина России (векселя), долгосрочные ценные бумаги Правительства РФ, а также облигации негосударственных эмитентов: обыкновенные акции, векселя и др. Т.е. то, что на российском фондовом рынке называется корпоративными ценными бумагами[3]. Риск выше там, где изменчивость в уровне доходности ценных бумаг выше.

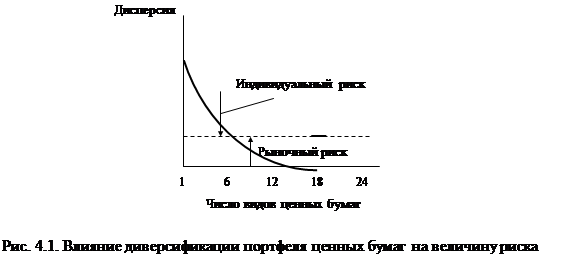

Диверсификация и риск. Для снижения риска портфель ценных бумаг обычно диверсифицируют, т.е. распределяют вложения по разным ценным бумагам. Между диверсификацией и изменчивостью дохода существует обратная зависимость. В основе подобного положения лежит несовпадение изменчивости фондового портфеля в целом со средней изменчивостью доходности отдельных ценных бумаг, составляющих портфель. Влияние диверсификации на снижение риска по мере нарастания числа видов ценных бумаг, формирующих портфель, представлено на рис. 4.1. Стрелка, идущая вниз, указывает на область так называемого индивидуального риска, который прямо зависит от степени диверсификации портфеля. Чем больше число разноименных ценных бумаг в портфеле, тем резче кривая значений риска падает вниз. Область действия рыночного риска, присущего даже хорошо диверсифицированному портфелю, представлена на рисунке стрелкой, направленной вверх. Рыночный риск не устраним никакой диверсификацией, это систематический риск, и в этом его отличие от индивидуального риска, который можно назвать диверсифицируемым, или несистематическим риском.

|

Основным фактором, оказывающим влияние на рыночный риск является неопределенность цен и доходностей акций, облигаций и других ценных бумаг, входящих в портфель. Риск глубоко диверсифицированного портфеля представляет собой своего рода базовый риск, с которым неизбежно сталкивается на рынке владелец данного набора ценных бумаг. Риск портфеля зависит от риска отдельных входящих в него ценных бумаг. Он определяется глубиной связи между изменениями цен (и доходностей) различных ценных бумаг. Чем сильнее указанная связь - тем выше риск. Абсолютная зависимость этих изменений соответствует коэффициенту корреляции, равному единице. Сильной считается связь, для которой коэффициент корреляции лежит в пределах от 0,7 до 1.

1. Коэффициент бета. Влияние отдельных составляющих портфеля ценных бумаг на его риск зависит от чувствительности цены (или доходности) данной бумаги к изменениям фондового рынка. Например, существует тенденция общего и одновременного изменения цен на корпоративные ценные бумаги. Однако не все акции растут или падают в цене одинаково на уровне средних величин. Более того, могут быть такие бумаги, которые почти не изменяются в цене.

Чувствительность ценной бумаги к ценовому движению рынка принято характеризовать коэффициентом бета. Он выступает измерителем риска применительно к портфелям ценных бумаг. Коэффициентбета отдельного видаценной бумагиесть отношение изменчивости ее цены к изменчивости цены рынка в целом. Коэффициент бета показывает, насколько изменяется цена данной ценной бумаги при ценовом движении фондового рынка на один процент.

Среднее значение коэффициента бета для всех корпоративных ценных бумаг равно единице. Если коэффициент бета конкретной ценной бумаги меньше единицы, то это свидетельствует о её слабой чувствительности к колебаниям рынка. Если коэффициент бета ценной бумаги больше единицы - имеет место высокая чувствительность ее курса к движению фондового индекса цен.

Риск достаточно диверсифицированного портфеля оказывается пропорциональным его бета-коэффициенту. Так, если бета-кэффициент такого портфеля равен 0,2, то аналогичный портфель с бета-коэффициентом, равным 0,4 , фактически в два раза рискованнее.

За рубежом стандартное отклонение доходности рыночного портфеля колеблется в диапазоне 15-25%. Если применить фондовый индекс S&P, то стандартное отклонение по обыкновенным акциям ста предприятий составит примерно 20% . Это и есть мера рыночного риска, своего рода база для определения степени рискованности портфеля. Рыночный риск - это преобладающая и относительно устойчивая постоянная часть рисков портфеля ценных бумаг. Бета-коэффициент портфеля равна средней бете, исчисленной по каждому виду бумаг, входящих в состав данного портфеля, т.е. их средней чувствительности к рыночным колебаниям цен. Применительно к портфелям ценных бумаг риск, таким образом, можно измерить бетой портфеля.

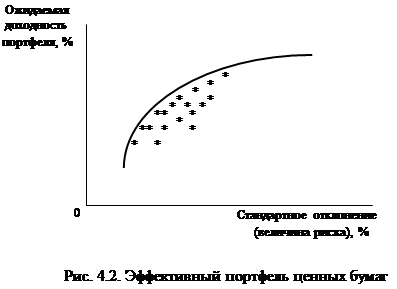

Доходность и риск. Базовые принципы портфельных инвестиций, описывающие взаимосвязь величины риска и доходности ценных бумаг в портфеле инвестора сформулированы в 50-х годах Г. Марковичем. Любой инвестор стремится приобрести на фондовом рынке ценные бумаги с максимальной ожидаемой доходностью и минимальным риском, т.е. по возможности с низким стандартным отклонением. Область рыночного разброса этих показателей и кривая наиболее выгодных условий формирования портфеля показана на рис. 4.2.

|

Портфель ценных бумаг, расположенный вдоль кривой и максимально близко к ней, представляет собой эффективный портфель. Очевидно, что таких портфелей вдоль непрерывной кривой может быть множество. Все они различаются двумя параметрами: ожидаемой доходностью и величиной риска. Как известно, ожидаемая доходность состоит из двух компонентов (см. формулу (4.17)): безрисковой доходности и премии за риск. Величина риска измеряется коэффициентом бета. Премию за риск, согласно формуле (4.18), можно представить как разность между ожидаемой портфельной доходностью и безрисковой доходностью. Премия за риск в течение последних примерно 70 лет в странах Запада составляет около 10%.

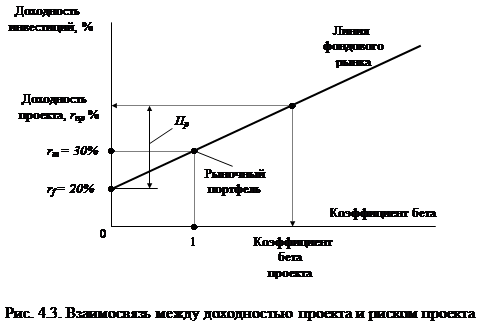

Для государственных ценных бумаг, которые имеют гарантированную фиксированную доходность, бета-коэффициент равен нулю. У достаточно диверсифицированного рыночного портфеля коэффициент бета равна единице. Если принять ожидаемую доходность государственных бумаг равной 20%, а премию за риск - 10%, то взаимосвязь ожидаемой доходности инвестиционного портфеля и величины бета-коэффициента можно представить так, как изображено на рис. 4.3.

|

Из рис. 4.3 можно сделать вывод, что ожидаемая премия за риск (Пр)по каждому виду инвестиций прямо пропорциональна его бета-коэффициенту. Это означает, что каждый вид инвестиций должен лежать на наклонной линии фондового рынка, связывающей гарантированную фиксированную доходность и рыночный портфель. В связи с изложенным выше ожидаемая доходность проекта инвестиций может быть представлена формулой:

rпр= rf + (rm - rf)× b , (4.19)

где rпр - ожидаемая доходность проекта инвестиций;

rf - безрисковая доходность;

rm - ожидаемая доходность рыночного портфеля;

b - коэффициент бета проекта.

По существу, это модель взаимосвязи доходности и риска.

4.5. Финансирование высокоэффективных инвестиционных проектов

Финансирование недорогих высокоэффективных инвестиционных проектов осуществляется, как правило, за счет собственных финансовых ресурсов предприятия и привлеченных кредитных источников, реже за счет эмиссии акций и облигаций, а также средств частных инвесторов. Финансирование дорогих, не окупаемых в пределах года, но высокоэффективных проектов (а также в тех случаях, когда у отрасли или предприятия систематически не хватает финансовых ресурсов даже на текущую деятельность) может осуществляться за счет средств государственной поддержки. Такое, например, имеет место в традиционно низкорентабельной и убыточной угольной промышленности.

Финансирование под государственную гарантию. Под инвестиционные проекты социальной и народнохозяйственной значимости Правительство РФ предоставляет российским инвесторам поручительство за исполнение ими обязательств перед кредитными организациями-резидентами. Поручительство выступает в качестве гарантии, которая предоставляется предприятиям за счет финансовых ресурсов Бюджета развития РФ. Государственные гарантии предоставляются на конкурсной основе. Конкурс инвестиционных проектов проводится Комиссией по инвестиционным конкурсам при Минэкономразвития России. При определении социальной и народнохозяйственной значимости инвестиционных проектов учитывается много факторов, в числе которых могут быть: включение проекта в состав утвержденных федеральных целевых программ; участие проекта в выполнении обязательств по международным договорам; содействие выходу из кризиса и росту производства; влияние на структурную перестройку экономики и т.п.

Предприятия-претенденты представляют в комиссию бизнес-планы и другие документы, подтверждающие их финансовую состоятельность и источники возврата банковского кредита и начисленных процентов. Для реализации проекта участник конкурса должен предоставить собственные средства или средства из бюджета субъекта Федерации. Общий объем таких финансовых ресурсов должен быть не менее 20% стоимости проекта по бизнес-плану. По инвестиционным проектам стоимостью более 50 млн. дол. США - не менее 10% их стоимости.

На основании решения Правительства РФ, о чем заемщик получает письменное уведомление от конкурсной комиссии, он заключает договор с кредитором о предоставлении денежных средств для финансирования проекта. Минфин России, со своей стороны, заключает договор поручительства с кредитором-резидентом на предоставление государственной гарантии исполнения денежных обязательств. Одновременно Минфин России заключает соглашение о контргарантии с органом исполнительной власти субъекта Федерации, т.е. о безусловном возмещении расходов федерального бюджета по исполнению денежных обязательств, предусмотренных договором поручительства. После этих процедур субъект Федерации не должен сокращать статьи бюджета, предусматривающие финансирование инвестиционного проекта. В противном случае договор поручительства прекращает свое действие.

Если заемщик-инвестор не возвращает основной долг в срок, предусмотренный кредитным договором, исполнение обязательств перед кредитором осуществляется за счет средств резервного фонда Бюджета развития РФ. Средства для исполнения предоставленных государственных гарантий аккумулируются на счетах Главного управления федерального казначейства Минфина России. Размер средств, предоставленных под государственные гарантии, фиксируется в расчетах государственного внутреннего долга РФ.

Если заемщик не возвращает деньги в срок коммерческому банку-резиденту, то банк письменно уведомляет Минфин России об этом факте. Не позднее, чем через один рабочий день после первого неисполнения денежных обязательств, Минфин России перечисляет средства Бюджета развития РФ на корреспондентский счет кредитора (банка), т.е. возмещает долг по кредитному договору. Следует подчеркнуть, что возмещается только основная сумма долга без начисленных процентов, пеней и штрафов. Полное возмещение происходит в недельный срок со дня получения заключения специальной комиссии, образованной Минфином России. В неё привлекаются работники Минэкономразвития России и финансового органа субъекта Федерации, на территории которого реализуется инвестиционный проект, а также кредитор и заемщик. Минфин России в месячный срок реализует контргарантию органа исполнительной власти субъекта Федерации, а полученные из его бюджета средства, при удовлетворении требований к заемщику, возвращаются в Бюджет развития РФ.

Финансирование иностранных инвестиций. Изыскание дополнительных инвестиционных ресурсов и направление их на развитие российской экономики рассматривается как важная составная часть долгосрочной финансовой политики государства и предприятий. Создание необходимых финансово-экономических условий для вовлечения иностранных инвестиций в хозяйственный оборот предприятий представляет собой важное направление непрерывного совершенствования системы финансирования реальных инвестиций. За годы реформирования экономики принято немало законодательных и правительственных решений, направленных на расширение сферы иностранных инвестиций. Большое значение в этом процессе имеет обеспечение финансирования проектов за счет расширения возможностей использования средств на специальных счетах нерезидентов. Так, иностранные инвесторы могут использовать имеющиеся у них средства на специальных счетах типа «С» (в валюте Российской Федерации) для развития предприятий, расположенных и зарегистрированных в качестве налогоплательщиков на территории Российской Федерации. При этом общее целевое направление для финансирования инвестиций с таких специальных счетов - создание и увеличение мощностей для наращивания производства экспортной продукции.

Счета типа «С» бывают двух видов: конверсионный - для купли-продажи иностранной валюты за валюту Российской Федерации и инвестиционный - для осуществления нерезидентом операций с ценными бумагами. Существует требование к доле средств со специальных счетов типа «С», используемых в целях закупки оборудования, технических средств и материалов, произведенных внутри страны юридическими лицами-резидентами. Она должна составлять не менее 70% от общего объема прямых инвестиций или предоставленного кредита на финансирование проекта. Финансирование осуществляется в соответствии с планом реализации иностранных инвестиций. Поступающий от иностранного инвестора план рассматривают и согласовывают Минэкономразвития России, Минфин России, а также администрации субъектов Федерации, на территории которых реализуются проекты. Иностранному инвестору необходимо представить в Банк России справки о согласовании плана инвестиций с заинтересованными министерствами и местной администрации, а также график, в соответствии с которым будет проводиться финансирование проекта. После этого Банк России по согласованию с Минфином России устанавливает лимиты объемов финансирования со счетов типа «С».

Тема 5. ПРОГНОЗИРОВАНИЕ И ПЛАНИРОВАНИЕ

В ФИНАНСОВОМ УПРАВЛЕНИИ ПРЕДПРИЯТИЕМ

5.1. Цели и задачи финансового планирования и прогнозирования

на предприятии

В настоящее время активизируется роль финансов, усиливается значение финансовых показателей в оценке деятельности предприятий. Особую актуальность приобретает финансовое планирование - одна из главных функций финансового менеджмента на предприятии. Ее можно определить, как умение предвидеть цели предприятия, результаты его деятельности и то, какие ресурсы необходимы для достижения поставленных целей. Финансовое планирование охватывает важнейшие стороны финансово-хозяйственной деятельности предприятия, обеспечивает необходимый предварительный контроль за образованием и использованием материальных, трудовых и финансовых ресурсов, создает условия для укрепления финансового состояния предприятия.

Директивное планирование, присущее командно-административной экономике, выработало достаточно негативное отношение к процессу планирования. Преобразования в экономике и построение рыночных отношений, нестабильность экономической конъюнктуры не позволяли оценить значимость и необходимость финансового планирования для деятельности любого хозяйствующего субъекта. Вместе с тем именно неопределенность усиливает риск предпринимательской деятельности и, следовательно, необходимость планирования и прогнозирования в условиях рынка возрастают.

Главной целью финансового планирования на предприятии является обоснование стратегии его развития с позиции компромисса между доходностью, ликвидностью и риском, а также определение необходимого объема финансовых ресурсов для реализации данной стратегии.

Финансовое планирование как функция управления охватывает весь комплекс мероприятий по выработке и реализации плановых заданий. Финансовое планирование решает следующие задачи:

• конкретизирует перспективы бизнеса в виде системы количественных и качественных показателей развития;

• выявляет резервы увеличения доходов и способы их мобилизации;

• обеспечивает воспроизводственный процесс необходимыми источниками финансирования;

• определяет варианты наиболее эффективного использования финансовых ресурсов;

• обеспечивает соблюдение интересов инвесторов, кредиторов и государства;

• осуществляет контроль над финансовым состоянием предприятия.

Основой финансового планирования на предприятии является составление финансовых прогнозов. Прогнозирование представляет собой определение на длительную перспективу изменений финансового состояния объекта в целом и его частей. Прогнозирование сосредоточено на наиболее вероятных событиях и результатах и в отличие от планирования не ставит задачу осуществить непосредственно на практике разработанные прогнозы. Состав показателей планирования и прогноза может значительно отличаться.

Сложившаяся в настоящее время система планирования имеет ряд недостатков. Процесс планирования на предприятии в современных условиях является очень трудоемким и мало предсказуемым. В условиях нестабильности российской экономики невозможно достоверно проводить сценарный анализ и анализ финансовой устойчивости предприятия в меняющихся условиях хозяйствования. В практике российских предприятий отсутствуют управленческий учет, разделение затрат на постоянные и переменные, что не позволяет в процессе планирования использовать показатель маржинальной прибыли, оценивать эффект операционного рычага, проводить анализ безубыточности, определять запас финансовой прочности. Процесс планирования по традиции начинается с производства, а не со сбыта продукции. При планировании объема продаж преобладает затратный механизм ценообразования. Цена формируется исходя из полной себестоимости и норматива рентабельности без учета конкурирующих рыночных цен. Это приводит к созданию неконкурентоспособной продукции, а, следовательно, к необъективно запланированным показателям объемов реализации, которые заведомо будут отличаться от фактических результатов деятельности предприятия. Процесс планирования затянут во времени, что делает его не пригодным для принятия оперативных управленческих решений. Финансовые, бухгалтерские и плановые службы действуют раздельно, что не позволяет создать единый механизм управления финансовыми ресурсами и денежными потоками предприятия.

5.2. Роль финансового планирования и прогнозирования

в реализации финансовой политики предприятия

Построение эффективной системы управления финансами является главной целью финансовой политики, проводимой на предприятии. Разработка финансовой политики предприятия должна быть подчинена как стратегическим, так и тактическим целям. Стратегическими целями финансовой политики являются:

• максимизация прибыли;

• оптимизация структуры источников финансирования;

• обеспечение финансовой устойчивости;

• повышение инвестиционной привлекательности.

Решение краткосрочных и текущих задач требует разработки учетной, налоговой и кредитной политики предприятия, а также политики управления оборотными средствами, кредиторской и дебиторской задолженностями, издержками предприятия, включая выбор способов амортизации. Эффективное развитие предприятия возможно только при согласованности стратегических и тактических задач, которые формализуются в процессе финансового планирования. Финансовый план формулирует цели и критерии оценки деятельности предприятия, дает обоснование выбранной стратегии и показывает, как достичь поставленных целей. В зависимости от целей можно выделить стратегический, краткосрочный и оперативный виды финансового планирования.

Стратегическое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства. В широком смысле его можно назвать планированием роста и развития предприятия. Оно носит долгосрочный характер и связано с принятием основополагающих финансовых и инвестиционных решений. Финансовые планы должны быть тесно связаны с бизнес-планами предприятия. Финансовые прогнозы только тогда приобретают практическую ценность, когда проработаны производственные и маркетинговые решения, которые требуются для воплощения прогноза в жизнь. В мировой практике финансовый план является важнейшим элементом бизнес-планов.

Текущее краткосрочное планирование необходимо для достижения конкретных целей. Этот вид планирования обычно охватывает краткосрочный и среднесрочный периоды и представляет собой конкретизацию и детализацию перспективных планов. С его помощью осуществляется процесс распределения и использования финансовых ресурсов, необходимых для достижения стратегических целей.

Оперативное планирование заключается в управлении денежными потоками с целью поддержания устойчивой платежеспособности предприятия. Оперативное планирование дает возможность отслеживать состояние оборотных средств предприятия, маневрировать источниками финансирования.

Финансовая часть бизнес-плана разрабатывается в виде прогнозных финансовых документов, которые призваны обобщить материалы предыдущих разделов и представить их в стоимостном выражении. В этом разделе должны быть подготовлены:

• прогнозы доходов;

• прогнозы движения денежных средств;

• прогнозы баланса.

Прогнозы и планы могут быть выполнены с любым уровнем детализации. Составление комплекса этих документов - один из наиболее широко используемых подходов в практике финансового прогнозирования. Финансовый прогноз представляет собой расчет будущего уровня финансовой переменной: величины денежных средств, размера фондов или их источников.

Деятельность предприятия принято разделять на три основные функциональные области: текущую, инвестиционную и финансовую.

Под текущей подразумевается деятельность, преследующая извлечение прибыли (либо не имеющая такой цели) в соответствии с предметом и целями деятельности (производством промышленной продукции, выполнением строительных работ, торговлей, сдачей имущества в аренду и др.).

Под инвестиционной понимается деятельность, связанная с капитальными вложениями в земельные участки, недвижимость, оборудование, нематериальные активы и т.п., а также их продажей.

Под финансовой подразумевается деятельность, связанная с осуществлением краткосрочных финансовых вложений, выпуском ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

Прогноз доходов.Составление прогнозных финансовых документов обычно начинают с составления прогноза доходов (прогнозного отчета о прибылях и убытках). Именно в этом документе отражается текущая деятельность предприятия. Прогноз прибыли и убытков отражает производственную деятельность предприятия, поэтому его называют прогнозом результатов производственной деятельности. Иногда процесс производства и сбыта продукции или услуг называют операционной деятельностью. Прогноз финансовых результатов только тогда будет достоверным, когда достоверны сведения о перспективах роста основных производственных показателей, динамика которых была обоснована в других разделах бизнес-плана.

Составление прогноза прибыли и убытков следует начинать с построения прогноза объема продаж. Информацию по объему продаж можно получить из соответствующего раздела бизнес-плана. Этот прогноз призван дать представление о той доле рынка, которую предприятие собирается завоевать. Построение прогноза объема продаж начинают с анализа продукции, товаров и услуг, потребляемых существующими покупателями. При этом необходимо ответить на следующие вопросы. Каким был уровень сбыта за прошлый год? Каким образом сложатся отношения с покупателями продукции по ее оплате? Можно ли прогнозировать такой же уровень реализации продукции, как и в отчетном периоде? Очень важно проанализировать базовый период, так как именно он дает ответы на целый ряд вопросов и позволяет спрогнозировать влияние отдельных факторов на объем продаж в предстоящем периоде. Можно оценить, каким образом на объемные показатели повлияют изменения качества продукции, уровня цен и спроса, а следовательно, более точно определить величину выручки от реализации продукции исходя из прогнозных объемов продаж и цен на планируемый год, а также наметить предполагаемые изменения в уровне затрат и будущую прибыль предприятия.

Важнейшей задачей каждого хозяйствующего субъекта является получение большей прибыли при наименьших затратах путем соблюдения строгого режима экономии в расходовании средств и наиболее эффективного их использования. Затраты на производство и реализацию продукции - один из важнейших качественных показателей деятельности предприятий. Состав затрат по производству и реализации продукции регламентируется Положением о составе затрат по производству и реализации продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденным Постановлением Правительства Российской Федерации от 5 августа 1992 г. № 552.

В представленном расчете прибылей и убытков не все элементы затрат предприятия отражаются на порядке осуществления платежей. Многие элементы затрат, показанные в прогнозе прибылей и убытков, никак не отражаются на осуществлении платежей предприятия. Так, материалы, используемые в процессе производства, могли быть приобретены и оплачены за много месяцев до того, как эти затраты отразятся в расчете прибылей и убытков. Вместе с тем может быть и обратная ситуация, когда материалы использованные в процессе производства, учтены в прогнозе прибылей и убытков, но не оплачены. Такие элементы затрат, как аренда, оплата коммунальных услуг, проценты за кредит и т.п., происходят постепенно, в течение года, и поэтому показываются в расчете прибылей и убытков как равные суммы. В действительности такие платежи производятся поквартально, в полугодовой период или ежегодно, и поэтому данные для тех месяцев, в которые они действительно производятся, могут быть значительно выше.

Прогноз движения денежных средств. По вышеперечисленным и другим причинам получение предприятием прибыли не обязательно означает, что денежные средства увеличились, а увеличение денежных средств не означает, что предприятие получает прибыль. Следовательно, необходимо планировать и контролировать оба параметра. Часто могут существовать большие различия между наличностью и прибылью. Планировать поступление наличности можно путем составления прогноза движения денежных средств (плана денежных потоков). В основе построения этого документа лежит метод анализа денежных потоков cash-flow (поток наличности или денежный поток).

Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает:

• расчет времени обращения денежных средств (финансовый цикл);

• анализ денежного потока;

• прогнозирование денежного потока;

• определение оптимального уровня денежных средств;

• составление бюджетов денежных средств.

Финансовый цикл или цикл обращения денежной наличности представляет собой время, в течение которого денежные средства отвлечены из оборота. Продолжительность финансового цикла в днях оборота можно рассчитать как разницу между продолжительностью операционного цикла и временем обращения кредиторской задолженности. В свою очередь продолжительность операционного цикла равна сумме времени обращения производственных запасов, затрат и дебиторской задолженности.

Анализ движения потока денежных средствпроизводится, как правило, по трем основным направлениям: текущей, инвестиционной и финансовой деятельности предприятия. В основе анализа лежат данные отчета о движении денежных средств (форма № 4 финансовой отчетности). В нем отражаются поступления, расход и изменения денежных средств в ходе текущей, инвестиционной и финансовой деятельности предприятия за определенный период. Основной задачей этого отчета является предоставление пользователям необходимой информации о получении и расходовании денежных средств за отчетный период. Отчет о движении денежных средств - важный аналитический инструмент, который может быть использован менеджерами, инвесторами и кредиторами для определения:

• увеличения денежных средств в результате производственно-хозяйствен-ной деятельности;

• способности предприятия оплатить свои обязательства по мере наступления сроков погашения;

• способности предприятия выплачивать дивиденды в денежной форме;

• величины капитальных вложений в основные фонды и прочие внеоборотные активы;

• размеров финансирования, необходимых для увеличения инвестиций в долгосрочные активы или поддержания производственно-хозяйственной деятельности на данном уровне;

• способности предприятия получать положительные денежные потоки в будущем.

Отчет о движении денежных средств дает возможность пользователям проанализировать текущие потоки денежных средств, оценить будущие их поступления, а также способность предприятия погасить свою задолженность и выплатить дивиденды, определить необходимость привлечения дополнительных финансовых ресурсов.

При прогнозировании потоков денежных средств необходимо учитывать все возможные источники их поступления, а также направления их оттока. Прогноз разрабатывается в такой последовательности:

• прогноз денежных поступлений;

• прогноз оттока денежных средств;

• расчёт чистого денежного потока (излишек или недостаток);

• определение совокупной потребности в краткосрочном финансировании.

Все поступления и платежи отражаются в плане денежных потоков в периоды времени, соответствующие фактическим датам осуществления этих платежей, с учетом задержки оплаты за реализованную продукцию, услуги или поставки материалов и комплектующих изделий, условий реализации продукции, а также формирования производственных запасов. Прогнозирование денежных поступлений предполагает расчет их возможного объема. Основным источником поступления денежных средств является реализация товаров. На практике большинство предприятий отслеживает средний период времени, который требуется покупателям для того, чтобы оплатить счета, т.е. определяет средний срок документооборота. Прогнозирование оттока денежных средств определяет погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета в срок. Если же кредиторская задолженность не погашается своевременно, то отсроченная кредиторская задолженность становится дополнительным источником краткосрочного финансирования. Расчет чистого денежного потока осуществляется путем сопоставления прогнозируемых денежных поступлений и выплат. Данные об избытке или дефиците показывают, в каком месяце можно ожидать поступления наличности, а в каком – нельзя. Поэтому эти два параметра исключительно важны. Они отражают, быстро или медленно бизнес приносит денежные средства. Конечное сальдо банковского счета ежемесячно показывает состояние ликвидности. Отрицательная цифра не только означает, что предприятию потребуются дополнительные финансовые ресурсы, но и показывает необходимую для этого сумму, которая может быть получена за счет использования различных финансовых методов.

Прогноз движения денежных средств содержит три основных раздела, отражающих движение денежных средств в результате текущей, инвестиционной и финансовой деятельности (табл. 5.1).

Как видно из приведенных в табл. 5.1 данных, прогноз движения денежных средств принципиально отличается от прогноза прибыли и показывает движение денежных средств, а не заработанную прибыль. В прогнозе прибыли отражается операционная деятельность предприятия, определяется эффективность с точки зрения покрытия производственных затрат доходами от ре