Понятие пассивов и пассивных операций

ЗМІСТ

Права та обов'язки роботодавця як страхувальника

Роботодавець як страхувальник має право:

1) брати участь на виборній основі в управлінні страхуванням від нещасних випадків;

2) вимагати від Фонду соціального страхування від нещасних випадків виконання обов'язків Фонду щодо організації профілактики нещасних випадків і професійних захворювань та соціального захисту потерпілих;

3) оскаржувати рішення працівників Фонду соціального страхування від нещасних випадків у спеціальних комісіях з питань вирішення спорів при виконавчій дирекції Фонду та при її робочих органах;

5) захищати свої права та законні інтереси, а також права та законні інтереси застрахованих, у тому числі в суді.

Роботодавець як страхувальник зобов'язаний:

3) інформувати робочий орган виконавчої дирекції Фонду:

а) про кожний нещасний випадок або професійне захворювання на підприємстві;

б) про зміну технології робіт або виду діяльності підприємства для переведення його до відповідного класу професійного ризику;

4) подавати робочому органу виконавчої дирекції Фонду соціального страхування від нещасних випадків відомості про річний фактичний обсяг реалізованої продукції (робіт, послуг), кількість нещасних випадків і професійних захворювань на підприємстві за минулий календарний рік;

5) безоплатно створювати всі необхідні умови для роботи на підприємстві представників Фонду;

6) повідомляти працівникам підприємства адресу та номери телефонів робочого органу виконавчої дирекції Фонду, а також лікувально-профілактичних закладів та лікарів, які за угодами з цим Фондом обслуговують підприємство;

7) подавати звітність робочому органу виконавчої дирекції Фонду у строки, в порядку та за формою, що встановлені Фондом.

Порядок і строки подання відомостей, передбачених Законом, визначаються Фондом соціального страхування від нещасних випадків.

¨ ¨ ¨ ¨ ¨

| Лекції № 1 і № 2. Міжнародні норми і законодавство України в галузі охорони праці............ | |

| Лекція № 3. Система управління охороною праці в організації.................................................... | |

| Лекція № 4. Травматизм та професійні захворювання в галузі. Розслідування нещасних випадків............................................................................................................................................... | |

| Лекція № 5. Спеціальні розділи охорони праці в галузі професійної діяльності, актуальні проблеми в наукових дослідженнях ................................................................................................ | |

| Лекція № 6. Основні заходи пожежної профілактики об’єктах.................................................... | |

| Лекція № 7. Державний нагляд і громадський контроль за станом охорони праці. Соціальне страхування від нещасного випадку та професійного захворювання на виробництві.............. |

¨ Детальніше див. книгу Зеркалова Д.В. «Охорона праці в галузі: загальні вимоги» за адресою http://www.zerkalov.org/node/3001

¨ До 6 квітня 2011 р. – «Комітет по нагляду за охороною праці України» (Держпромгірнагляд). Раніше – Держнаглядохоронпраці.

* До 08.06.2004 р. – ДНАОП. Нове Положення про Державний реєстр нормативно-правових актів з охорони праці (НПАОП), за видами економічної діяльності, затверджено наказом Держнаглядохоронпраці України від 08.06.2004 р. № 151.

¨ Наказом МОЗ від 21.05.2007 року № 246 затверджено новий Порядок проведення медичних оглядів працівників певних категорій.

· Наказом Держнаглядохоронпраці від 26.01.2005 року № 15 затверджено Типове положення про порядок проведення навчання і перевірки знань з охорони праці.

¨ Додатковий клас, прийнятий у цих Правилах для позначення пожеж, пов’язаних з горінням електроустановок

Пассивы банка — это денежные средства и другое имущество, которыми располагает банк в силу тех или иных оснований и которые он использует в качестве ресурсов (капитала) для осуществления своей коммерческой деятельности. Иначе выражаясь, пассивы банка есть совокупный капитал банка, который он использует, с точки зрения источников его образования.

Пассивные операции — это операции банка, связанные с формированием и увеличением его пассивов.

Пассивы банка имеют свои размеры и структуру (состав), чем определяют размеры и структуру активов (т. е. вложений) банка и его надежность как участника рынка.

Пассивы банка часто называются также обязательствами банка перед другими участниками рынка, так как банк является юридическим лицом, а потому все, что у него имеется, так или иначе, принадлежит другим участникам рынка — владельцам банка, кредиторам, владельцам банковских счетов и т. п.

Пассивы банка находятся в постоянном движении. Уменьшение их происходит, если, например, банк возвращает денежные средства своим клиентам, кредиторам или перечисляет прибыль своим владельцам. Увеличение пассивов происходит в случае притока денежных средств на банковские счета, роста прибыли банка, выпуска им своих ценных бумаг и т. п.

В целом пассивы банка обычно возрастают по мере расширения своей коммерческой деятельности.

Увеличение пассивов банка укрупненно имеет две группы причин, или факторов роста:

1) общерыночные причины. Например, если экономика страны развивается, то это обязательно отражается и на увеличении количества денег в обращении, что проявляется в росте денежного капитала участников рынка, или капитала, существующего в денежном выражении. Это находит свое выражение и в росте остатков денежных средств клиентов банка — владельцев банковских счетов;

2) специфические причины. Связаны с деятельностью именно данного банка, например, повышение его конкурентоспособности. На рынке действует конкуренция. Если банк функционирует более успешно, чем другие банки — его конкуренты, то он сосредоточивает у себя относительно больше свободного капитала небанковских участников рынка, а потому идет процесс увеличения его собственных пассивов за счет перемещения части пассивов от других банков.

Следует отметить, обе группы факторов роста пассивов банка обычно проявляются в увеличении одних и тех же их конкретных видов, например в увеличении остатков денег на банковских счетах. Отсюда вытекает очень важная и трудная задача для банка, состоящая в том, чтобы выяснить истинные причины роста этих остатков. Есть ли они результат общего подъема экономики, или результат лучшей работы самого банка, или та или иная комбинация этих групп факторов. Главное состоит в том, что успех коммерческой деятельности банка не может опираться исключительно на благоприятную общеэкономическую ситуацию, а в не меньшей степени он должен быть результатом хорошей работы самого банка.

Типы пассивов банка и пассивных операций

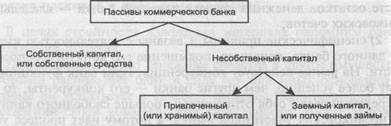

В банке пассивы подразделяются на привлеченные и заемные средства (рис. 3.3).

Собственные средства банка — это капитал как собственность самого банка, которым он наделен и располагает в течение всего срока его существования как юридического лица.

Привлеченные средства банка — денежные средства участников рынка, которые они хранят (добровольно или в обязательном порядке, за плату или бесплатно) в коммерческом банке (на банковских счетах), что может быть оформлено договором (банковского вклада или банковского счета) или специальной ценной бумагой (банковский сертификат или банковский вексель).

Рис. 3.3. Виды пассивов банка

Рис. 3.3. Виды пассивов банка

|

Заемные средства банка — это денежные средства (или имущество) участников рынка, которые они предоставили банку взаймы (в долг).

В соответствии с составом пассивов банка к пассивным операциям обычно относят (рис. 3.4):

• депозитные операции;

• эмиссионные операции;

• получение кредитов от других участников рынка — это кредиты, предоставленные Центральным банком или другими банками данному банку.

Рис. 3.4. Типы пассивных операций банка

Рис. 3.4. Типы пассивных операций банка

|

Виды собственного капитала банка и привлеченных средств

Собственный капитал банка имеет два источника возникновения:

1) капитал, полученный от владельцев банка;

2) капитал как накопленная прибыль от деятельности банка.

Если банк представляет собой акционерное общество, то полученный им от владельцев банка капитал является выручкой от продажи акций банка. Если юридическая форма существования банка иная, то полученный от владельцев капитал есть просто те или иные их взносы (вклады, доли) в устав банка в денежном выражении.

Банк работает как коммерческая организация, а потому обычно он получает ежегодную прибыль, которая частично передается владельцам банка, а в другой своей части присоединяется к функционирующему капиталу банка — реинвестируется.

Если банк работает долго, то доля накопленной в его собственном капитале прибыли постепенно возрастает и занимает все большее место. Обычно, когда величина накопленной прибыли достигает существенных размеров по сравнению с размерами уставного капитала, она (особенно в случае акционерных банков) трансформируется в уставный капитал (присоединяется к нему), в силу чего последний существенно возрастает, и процесс накопления прибыли как бы возобновляется.

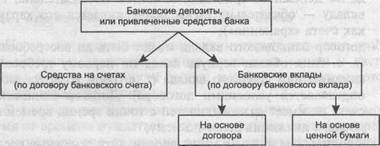

Привлеченные средства банка состоят из двух групп денежных ресурсов (рис. 3.5): средства на счетах и банковские вклады.

В экономической теории все указанные виды привлеченных средств банка, или его привлеченного капитала, называются депозитами. В переводе с латинского — это вещь, которая отдана на хранение. Денежные средства, которые поступают в банк, всегда хранятся (сохраняются) в нем какое-то меньшее или большее время на банковских счетах.

|

| Рис. 3.5. Виды банковских депозитов |

Депозиты банка — это привлеченные средства банка независимо от конкретного способа их (его) привлечения.

Средства на счетах — это остатки денежных средств на банковских счетах, открываемых по договору банковского счета.

Банковский вклад — это остатки денежных средств на банковских счетах, открываемых по договору банковского вклада.

Обычно банковский вклад определяют и как денежные средства юридических или физических лиц, помещаемые им на хранение в банк, но в этом случае строгость определения уже нарушается, поскольку возникает необходимость выявления различия между хранением денег как вкладом и как, например, остатком денег на расчетном счете организации. Естественно, таких различий на самом деле просто не существует, ибо от того, как называются деньги, которые «лежат» на банковском счете — вклад или остаток, — ничего не меняется с точки зрения процесса самого их хранения.

Основные юридические отличия договора банковского счета от договора банковского вклада состоят в следующем:

• по договору банковского счета выплата процентного дохода по денежным средствам клиентов необязательна, а по вкладу — обязательна (этим подчеркивается его характер как счета «хранения»);

• договор банковского вклада может быть до востребования (т. е. банк обязан вернуть вклад по первому требованию клиента) или срочного вклада (т. е. срок возврата вклада определяется условиями договора). Договор банковского счета не имеет разновидностей с точки зрения временного порядка движения денег по нему;

• юридические лица не могут перечислять денежные средства со своего вклада другим лицам; такое право у них имеется только при заключении договора банковского счета. Тем самым для юридических лиц подчеркивается различие между счетом «хранения» денег и счетом, с помощью которого осуществляются денежные расчеты данной организации. Для обычных граждан счета, открытые по договору банковского вклада, равнозначны расчетным счетам, ибо граждане могут осуществлять любые расчеты и по счетам вкладов. В экономическом аспекте эти виды банковских договоров тождественны, что фактически означает единое экономическое назначение денежных средств, учитываемых на этих счетах, открываемых согласно данным договорам.

Депозиты, которые привлекает банк, юридически могут быть оформлены либо соответствующим договором банковского вклада или банковского счета, либо путем выпуска ценной бумаги, которая удостоверяет наличие договора банковского вклада, т. е. фактически заменяет его, становится иной формой его существования (см. рис. 3.5).

Необходимость видоизменения юридической формы существования банковского договора вытекает из того, что замена одной из сторон этого договора достаточно трудный процесс, а форма его существования в виде ценной бумаги позволяет придать ему форму товара, стать предметом купли-продажи на рынке.

К ценным бумагам, используемым в качестве источника банковских депозитов, относятся:

• сберегательная книжка на предъявителя;

• банковский сертификат;

• банковский вексель.

Порядок формирования банковских депозитов будет рассмотрен далее.