Таможенно-тарифное регулирование внешнеторговой деятельности

Государственное управление внешнеэкономической деятельностью охватывает меры контрольно-регулирующего финансового и стимулирующего характера. В основе таможенно-тарифного метода лежит механизм применения таможенной пошлины.

Таможенная пошлина — государственный денежный налог, взимаемый с провозимых через границу данной страны товаров, имущества, ценностей. Используемая в международной практике система таможенно-тарифного регулирования демонстрирует разнообразие таможенных пошлин.

Виды и критерии выделения таможенных пошлин

А. По товарному обращению

1. Ввозная (импортная) — пошлина, взимаемая при перевозке товаров в таможенную зону. Импортные пошлины, т.е. налогообложение ввозимых в страну товаров, используются наиболее часто.

2. Вывозная (экспортная) — пошлина, которой облагаются экспортные товары при выпуске их за пределы таможенной территории государства.

3. Провозная (транзитная) — пошлина, взимаемая с товаров, пересекающих национальную территорию транзитом. Международный транзит — это перевозки иностранных грузов, при которых пункты отправления и назначения находятся за пределами данной страны. Доходы от таких перевозок являются активной статьей в балансе услуг государства.

Схема международного транзита

Б. По основе начисления

1. Адвалорная — взимается в процентах к таможенной стоимости облагаемого товара.

2. Специфическая — взимается в установленном размере за единицу облагаемого товара — массы, количества, площади, объема. Например:

· на основании массы, подлежащей таможенному обложению (кофе, табак);

· на основании длины в метрах (игровые фильмы);

· на основании количества в литрах (вино, коньяк).

3. Комбинированная — сочетает оба вида таможенного обложения. Она устанавливается в зависимости от стоимости, но с учетом фиксированной величины за единицу товара.

До Второй мировой войны, когда основная часть мировой торговли приходилась на сырье, 60-70% всех пошлин были специфическими. Практика применения специфических пошлин требует более детальной разбивки товаров по позициям, с тем чтобы каждый товар имел фиксированный уровень налогообложения. Их практическое использование не представляет технических сложностей. Специфическими, как правило, являются экспортные пошлины, ими облагаются главным образом сырьевые товары, т.е. стандартные, большие по объему товарные массы. В настоящее время 70-80% всех таможенных пошлин приходится на долю адвалорных. Они более удобны при импорте машинотехнических изделий, для которых свойственна значительная дифференциация производимой продукции. Такая пошлина динамично реагирует на колебания цен, оставляя неизменным уровень защиты. Специфические и комбинированные пошлины обычно формируют так называемые пиковые ставки тарифов — наиболее высокие таможенные барьеры.

В. По происхождению

1. Автономная — пошлина, устанавливаемая на основании односторонних решений органов государственной власти страны. Ее ставки могут быть изменены решением компетентного органа без согласования со странами — внешнеторговыми партнерами.

2. Договорная (конвенционная) — пошлина, устанавливаемая на базе двустороннего или многостороннего торгового договора (соглашения). Она распространяется только на те товары, которые оговорены в этом документе. Ставки таких пошлин не могут быть изменены в одностороннем порядке; срок их применения определяется периодом действия соответствующего документа.

3. Преференциальная — льготная пошлина, вводимая в пониженных размерах для поощрения импорта определенных товаров из конкретных стран.

Право использования преференциальных пошлин получают страны, входящие в экономические интеграционные группировки. Возможность получения односторонних преференциальных пошлин имеют развивающиеся страны, поставляющие свои товары в развитые страны. Система льгот со стороны экономически более развитых стран названа общей системой преференций (ОСП). Она была установлена на основе решения Конференции ООН по торговле и развитию (ЮНКТАД) в начале 70-х годов для содействия увеличению экспорта из экономически менее развитых стран. Соответствующие тарифные льготы предусматривают отмену или снижение импортных пошлин на многие товары в развитых странах для поставщиков из государств, на которые распространяется преференциальный режим.

Но данное привилегированное положение содержит ограничения. Из подобных соглашений исключен ряд товаров; чаще всего это текстиль, кожа и изделия из нее, часы, электроника, продукция черной металлургии, обувь, нефтепродукты, обработанная сельскохозяйственная продукция. По таким товарам, как правило, применяется квота на освобождение от пошлины, выше которой таможенные сборы действуют вновь. По самым уязвимым товарам и против самых конкурентоспособных экспортеров вводятся «буферные» нормы, препятствующие увеличению доли в импорте страны.

Механизм реализации ОСП вырабатывается странами-донорами в соответствии с индивидуальными схемами.

Г. По характеру применения

1. Специальная — пошлина, применяемая, во-первых, в качестве защитной меры, если товары ввозятся на таможенную территорию страны в количестве и на условиях, наносящих или угрожающих нанести ущерб отечественным производителям подобных или непосредственно конкурирующих товаров; во-вторых, как ответная мера на дискриминационные и иные действия, ущемляющие интересы страны, со стороны других государств или их союзов.

2. Компенсационная — пошлина, накладываемая на ввоз тех товаров, при производстве которых использовались субсидии, если их импорт наносит ущерб национальным производителям подобных товаров либо препятствует организации или расширению их производства.

3. Антидемпинговая — пошлина, устанавливаемая для выравнивания цен на ввозимые товары до уровня, признанного нормальным.

Накоплен определенный мировой опыт применения антидемпинговых пошлин. Они устанавливаются для выравнивания цен на ввозимые товары до уровня, считающегося нормальным. Демпингом считается ситуация, когда экспортная цена товара, предназначенного на рынок другой страны, ниже нормальной стоимости аналогичного товара. Она определяется несколькими способами. Прежде всего, это цена, устанавливаемая в обычных условиях торговли на аналогичный товар, предназначенный для внутреннего потребления в экспортирующей стране или стране его происхождения. Если аналогичный товар на рынке экспортирующей страны отсутствует, то для сравнения выбирается представительная цена аналогичного товара на рынке третьей страны или сконструированная стоимость, которая включает как стоимость производства, так и сбытовые, административные и другие общие расходы.

Первым документом антидемпингового законодательства явилось Генеральное соглашение по тарифам и торговле (ГАТТ) 1947 г. Статьей VI этого Соглашения предоставлено право при определенных условиях использовать антидемпинговые меры для защиты от поставок по демпинговым ценам. Первое Соглашение по интерпретации ст. VI ГАТТ, получившее название «Антидемпинговый кодекс», было принято на Женевской конференции ГАТТ в 1967 г. Ратифицированное большинством развитых стран, оно вступило в силу в 1968 г. В этом документе раскрыты основные процедурные правила, связанные с применением антидемпинговых мер. В ходе очередных переговоров представители ЕЭС добились введения в Антидемпинговый кодекс 1979 г. положения о том, что демпинг должен рассматриваться как основная причина ущерба. Позднее в антидемпинговой системе начинает использоваться принцип двойного стандарта, отражающий более подробное определение демпинга в отношении товаров из стран с нерыночной экономикой. Антидемпинговый кодекс 1994 г. содержит детальные нормы, регулирующие процедуры инициирования расследования, расчета демпинговой разницы, установления факта нанесения ущерба или угрозы его нанесения, а также требование о пересмотре антидемпинговых мёр в течение пяти лет.

Статья VI ГАТТ и Антидемпинговый кодекс 1968, 1979, 1994 гг. оказали влияние на современную практику применения антидемпинговых пошлин.

Таможенные пошлины объединяются в таможенном тарифе. Он представляет собой установленный на законодательном уровне свод ставок таможенных пошлин в зависимости от вида товара, пропускаемого через таможенную границу страны в обоих направлениях. Понятие таможенного тарифа используется также для обозначения особого инструмента внешнеторговой политики и как конкретная ставка таможенной пошлины. В таможенном тарифе устанавливается соответствие между двумя структурными элементами — товарной номенклатурой и ставками таможенных пошлин.

Первоначально в мировой практике применялась одна ставка пошлины и тариф был одноколонным (простым). При таком тарифе величина пошлины едина вне зависимости от страны происхождения товара. Например, в начале XX в. в Китае все товары, ввозимые и вывозимые через морские китайские таможни, облагались единой ставкой 5%, в Индии такая ставка составляла 3,5%, в Египте — 8%. Однако с развитием экономики, диверсификацией товарной структуры внешней торговли, обострением конкурентной борьбы на мировых рынках происходит детализация и усложнение таможенных тарифов. В настоящее время распространены многоколонные тарифы, устанавливающие для каждой группы товаров две или большее количество ставок. Они позволяют использовать таможенные пошлины дифференцирование в зависимости от торгово-политического режима, применяемого к конкретной стране, группе стран, т.е. один и тот же товар может облагаться разными по уровню пошлинами. В зависимости от страны происхождения товара ставки таможенных пошлин могут быть разделены на:

• минимальные (базовые);

• преференциальные;

• максимальные (генеральные).

Расхождение национальных систем внешнеэкономического регулирования является препятствием для международной торговли. Унификацией таможенных процедур занимается международная организация — Совет таможенного сотрудничества (Всемирная таможенная организация), членом которого с 1992 г. является Россия. В рамках этой организации разработан ряд конвенций, устанавливающих единые правила таможенно-тарифного регулирования. В частности, создана Гармонизированная система описания и кодирования товаров (ГС), принята Конвенция по упрощению и унификации таможенных формальностей и процедур. Гармонизированная система играет важную роль в таможенно-тарифном регулировании экспортно-импортных операций и их статистическом учете.

Основными элементами номенклатуры Гармонизированной системы (НГС) являются система классификации и система кодирования. Система кодирования позволяет представить информацию в удобной для сбора, передачи и обработки форме, приспособить закодированную информацию к обработке на ЭВМ, обеспечить использование определенных методов поиска, сортировки и суммирования данных.

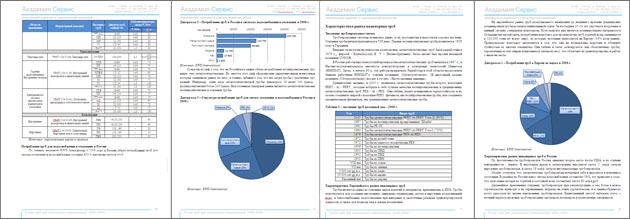

8.Таможенная статистика ВЭД России – это основной аналитический инструмент, дающий полную информацию по статистике импорта-экспорта, включая объем импорта-экспорта и все остальные показатели, позволяющие выполнить анализ импортно-экспортных операций с высокой степенью достоверности. Объективная картина ситуации на рынке и довольно точные данные о конкурентах - главные причины, из за которых таможенная статистика довольно успешно используется маркетологами.

Таможенные представители ведут сбор и обработку данных по внешней торговле товарами в соответствии с методами комиссии таможенного союза и образующих таможенную статистику. Таможенная статистика содержит данные не представляющие государственную, коммерческую либо иную тайную информацию и является ценным источником получения данных по состоянию и развитию рынков товаров, а так же основным поставщикам.

При выполнении кабинетных маркетинговых исследований информация должна браться только из достоверных статистических источников. Таможенная база данных ВЭД России является одним из таких надежных источников, имеющихся в нашем распоряжении.

Таможенная статистика ВЭД представляет собой:

базу данных грузовых таможенных деклараций (ГТД), оформленных при импорте-экспорте товаров. База содержит в себе статистическую информацию о всем спектре товарных позиций и дает возможность наблюдать не только за объемом импорта-экспорта, но и отслеживать динамику процессов, происходящих на рынке внешней торговли. Таможенная статистика представлена всеми товарными позициями в соответствии с классификатором ТН ВЭД и позволяет безошибочно определять динамику изменений развития большинства товарных рынков. Подробно анализируя таможенную статистику, можно получить много полезной информации для принятия решения о возможности ведения успешного бизнеса в низкоконкурентной нише как в РФ, так и за рубежом.

Цели таможенной статистики:

Таможенная статистика импорта-экспорта дает возможность судить об общем состоянии внешней торговли РФ, об объемах импорта-экспорта конкретных товаров, их динамике поставок, колебаниях цен и основных транспортных потоках. Также, таможенная статистика позволяет проследить тренды рынка по отдельным товарам или компаниям за длительный период времени, начиная с конца 90-х годов. Влияние сезонного фактора на объемы экспорта и импорта. Кроме того, статистика импорта-экспорта обогащает маркетинговые исследования дополнительными сведениями по цене товаров при импорте-экспорте и позволяет подробно проанализировать деятельность конкурентов. На основе таможенной статистики можно так же наиболее конкурентоспособные регионы экспорта - импорта продукции и их показатели.

Наша таможенная статистика импорта-экспорта содержит информацию о таможенных постах при пересечении границы, странах – импортерах-экспортерах, дате оформления товара, условиях поставки, таможенной стоимости товаров при экспорте-импорте и т.д. Анализ экспорта и импорта большого ассортимента товаров позволяет выбрать для анализа перспективности бизнеса самые конкурентоспособные товары, а также статистика импорта (экспорта) позволяет выбрать наиболее перспективных деловых партнеров.

Обновляется таможенная статистика ежемесячно.

В каких случаях необходима таможенная статистика:

· при планировании расширения существующего предприятия, увеличение присутствия компании на внутренних и внешних рынках;

· осуществление какую-либо деятельность, связанной с таможенными услугами (грузоперевозки, консалтинг и пр.);

· создание нового бизнеса, связанного с производством продукции и ее экспортом или импортом;

· разработка и планирование маркетинговых стратегий выхода на новые рынки;

· практическое подкрепление теорий практической передовой аналитикой;

· анализировании информации по внешнеэкономической деятельности.

Таможенная статистика содержит объективные, достоверные и актуальные данные по ситуации и развитию рынка конкретного товара. Могут использоваться делать анализ состояния дел конкурентов. Находить потенциальных и проверенных поставщиков.