Стоимость и цена инвестиционных ресурсов

Концепция стоимости капитала является одной из базовых в теории капитала. Она характеризуется двумя аспектами. С одной стороны, капитал как фактор производства и инвестиционный ресурс имеет определенную стоимость, которую следует учитывать в случае его привлечения для инвестирования. С другой стороны, стоимость капитала характеризует тот уровень доходности инвестированного капитала, который нужно обеспечить предприятию, чтобы не уменьшить свою рыночную стоимость.

Стоимость капитала представляет собой цену выбора или альтернативную стоимость их использования. Это вызвано тем, что деньги как экономический ресурс ограничены: направление их на финансирование, например, инвестиций, делает невозможным использование этих средств в других видах деятельности. Поэтому вложение инвестиций в некоторый проект оказывается оправданным, если они приносят доход больший, чем альтернативные проекты с таким же уровнем риска.

В большинстве случаев средства для инвестирования привлекаются из нескольких источников, поэтому обычно стоимость капитала формируется исходя из необходимости обеспечения некоторого среднего уровня доходности. Средневзвешенная стоимость капитала (weightedaveragecostofcapital, WACC)– средневзвешенная цена, которую инвестор платит за использование совокупного капитала, сформированного из различных источников. Она определяет уровень доходности инвестиционного проекта, который обеспечивает получение всеми инвесторами требуемого ими дохода. Средневзвешенная стоимость капитала определяется по формуле

WACC= (3.3)

(3.3)

где Ei– стоимость капитала i-гo источника;

di– удельный вес каждого источника в общей сумме капитала.

Рассмотрим формирование стоимости инвестиционных ресурсов, поступающих из различных источников.

Определение стоимости отдельных источников инвестиций основывается на концепции фондового рынка, в соответствии с которой ресурсы, представленные на рынке капитала, требуют определенную норму дохода, зависящую от соотношения спроса и предложения. Требуемая инвестором норма доходности инвестиций – это цена инвестора за право предприятия использовать его деньги. Стоимость капитала конкретного источника для предприятия является стоимостью егодолга, и ее следует рассчитывать на посленалоговой основе. Это связывает стоимость капитала с потоками денежных средств инвестиционного проекта, которые также формируются после налоговых выплат (чистая прибыль + амортизационные отчисления).

Взаимосвязь стоимости капитала для конкретного источника и требуемой инвесторами нормы доходности инвестиций выражается следующей принципиальной формулой:

| Стоимость капиталаi - го источника | = | Норма доходности инвестиций, требуемая инвестором | + | «Плавающие» расходы | – | Налоги |

(3.4)

«Плавающие» расходы (флотационная стоимость) связаны с затратами на размещение ценных бумаг, подготовку кредитных документов и т.п.

Стоимость привилегированных акций. Требуемая норма доходности по привилегированным акциям определяется по формуле

(3.5)

(3.5)

где Д – ожидаемый (постоянный) дивиденд по привилегированной акции, руб.;

Цпр – цена привилегированной акции, руб.

Дивиденды по привилегированным акциям выплачиваются из чистой прибыли, поэтому стоимость привилегированных акций как источника инвестиций корректировать на величину налоговых выплат не требуется.

Стоимость привилегированных акций как элемента капитала определяется по формуле

Cапр= , (3.6)

, (3.6)

где f– «плавающая» (флотационная) стоимость выпуска привилегированных акций, % от стоимости акций.

Стоимость обыкновенных акций. В отличие от привилегированных по обыкновенным акциям дивиденды не являются постоянными. Как правило, владельцы обыкновенных акций ожидают роста дивидендов, поэтому для оценки нормы доходности обыкновенных акций можно использовать модель постоянного роста дивидендов:

Еао = , (3.7)

, (3.7)

где Д1– ожидаемый дивиденд по обыкновенной акции, руб.;

Цо– цена обыкновенной акции, руб.;

g–ожидаемый постоянный прирост дивидендов.

Стоимость обыкновенных акций как элемента капитала определяется по формуле

Сао = , (3.8)

, (3.8)

Стоимость нераспределенной прибыли. Нераспределенная прибыль – остаток чистой прибыли после выплаты дивидендов по привилегированным и обыкновенным акциям, сохраненной для финансирования новых проектов или выплаты дополнительных доходов акционерам.

В основе расчета стоимости источника «нераспределенная прибыль» лежит принцип альтернативной стоимости. Чистая прибыль предприятия принадлежит акционерам, являясь формой компенсации за предоставление капитала фирме. Собственники предприятия могут либо выплатить ее в форме дивидендов, либо реинвестировать. Принимая решение не распределять прибыль, собственники как бы предполагают, что для них выгоднее вложить прибыль в свое предприятие, поскольку доходность при реинвестировании будет не ниже доходности реинвестирования дивидендов в другие активы. Эта ситуация равносильна приобретению ими новых акций.

Исходя из этого норма доходности источника «нераспределенная прибыль» приравнивается к норме доходности источника «обыкновенные акции» (формула 3.7). При оценке стоимости нераспределенной прибыли не учитывается плавающая (флотационная) стоимость:

Еип = , (3.9)

, (3.9)

Стоимость амортизации. Амортизация, являясь средством накопления, относится на себестоимость продукции, т.е. уменьшает налогооблагаемую прибыль. Поэтому ее стоимость как источника инвестиций должна быть определена на посленалоговой основе. С другой стороны, ее использование не связано с флотационными расходами, поэтому корректировка на этот показатель не делается. Отсюда стоимость амортизации как источника инвестиций для предприятия определяется по формуле

Са =Еа(1-Н), (3.10)

где Eа– требуемая инвестором доходность амортизации;

Н – ставка налога на прибыль.

Стоимость банковского кредита. Специфическая стоимость долговых обязательств – финансовые издержки (выплаты процентов). При оценке стоимости банковского кредита необходимо учитывать, что проценты включаются в состав себестоимости (уменьшают налогооблагаемую прибыль), а для получения займа могут потребоваться некоторые дополнительные затраты (получение гарантии, оформление залога, страхование и др.). Отсюда стоимость кредита для предприятия определяется по формуле

Cк= , (3.11)

, (3.11)

где i– ставка процента по кредиту.

Стоимость корпоративных облигаций. При расчете стоимости вновь планируемого выпуска облигационного займа необходимо учитывать возможную разницу между нарицательной стоимостью облигаций и ценой их реализации за счет расходов по выпуску облигаций и продажи на условиях дисконта. С учетом этого стоимость инвестиций, привлекаемых за счет эмиссии облигаций, определяется по формуле

Cобл= , (3.12)

, (3.12)

где Цнap– нарицательная стоимость облигаций, номинал, подлежащий погашению, д.е.;

Цр– цена реализации облигаций, д.е.;

I– ставка купонного процента по облигации;

t–срок займа, годы.

Стоимость текущей задолженности. Текущая задолженность – это краткосрочные обязательства, возникающие при ведении обычных ежедневных операций предприятия. К ней относятся кредиторская задолженность поставщикам, векселя к оплате, неоплаченные налоги, задолженность по заработной плате работников, обязательства по аренде и др.

Предприятие для финансирования инвестиционной деятельности может использовать и текущую задолженность. Это свидетельствуетобагрессивной политике управления активами и встречается не часто, но такую возможность предусмотретьвозможно.

Большинство составляющих текущей задолженности не предполагают явных расходов, если эти обязательства не являются просроченными. Образование просроченной кредиторской задолженности приводит к штрафам, пеням и т.п. Стоимость текущей задолженности определяется на основе расходов по ее обслуживанию (пени, штрафы, проценты по векселям, проценты за покупку в рассрочку и др.):

Cтз= , (3.13)

, (3.13)

гдеЗтз– годовые финансовые издержки по обслуживанию текущей задолженности, д.е.;

ТЗ– среднегодовой размер текущей задолженности, д.е.

Политика привлечения заемных средств представляет собой часть общей стратегии формирования капитала, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Заемные средства включают государственные кредиты, муниципальные кредиты, налоговые кредиты, банковские кредиты, облигационные займы, вексельные долговые обязательства и кредиты, лизинг, товарные (коммерческие) кредиты и др.

Величина заемных средств и их качество определяют финансовую устойчивость предприятия, а через финансовый рычаг – эффективность использования собственного капитала.

Финансовыйлеверидж – это соотношение заемного и собственного капиталов.

Для оценки финансового рычага используется коэффициент левериджа:

(3.14)

(3.14)

С целью повышения прибыльности фирмы прибегают к кредитам и займам на приемлемых условиях.

Эффект финансового рычага – это приращение рентабельности собственного капитала, полученное за счет кредитов.

Если предприятие берет кредиты по ставке процента, меньшей, чем доходность активов, рентабельность собственного капитала будет увеличиваться, и наоборот.

Общая формула для расчета эффекта финансового рычага (ЭФР) имеет вид:

ЭФР = (1-СНП)х(РА-m)  , (3.15)

, (3.15)

где CИП - ставка налога на прибыль, доли единицы; РА – рентабельность активов, %; m – средняя расчетная ставка процента за кредит, % ; СК – собственный капитал; ЗК – заемный капитал; (1 – Снп) – налоговый корректор; (РА-m)– дифференциал финансового рычага; ЗК/СК– коэффициент финансового рычага или коэффициент задолженности.

Из формулы (3.15) следует, что эффект финансового рычага положителен, если:

РА>m,

т.е. если доходность активов выше средней процентной ставки по кредитам.

Таким образом, главный эффект от использования заемных средств связан с возможностью получения предприятием дополнительной прибыли за счет заимствованных средств.

Тема 7. Цена и доходность облигаций

7.1. Цена облигаций

7.2.Доходность облигаций

7.3. Надежность облигаций

7.1. Цена облигаций

Облигация имеет номинал (или номинальную цену), эмиссионную цену, цену погашения, курсовую цену и расчетную цену.

Номинальная цена – эта та величина в денежных единицах, которая обозначена на облигации. Как правило, облигации выпускаются с достаточно высоким номиналом. Например, в США чаще всего выпускаются облигаций с номиналом 1 000 долл.

Эмиссионная цена облигации – это та цена, по которой происходит продажа облигаций их первым владельцам. Эмиссионная цена может быть равна, меньше или больше номинала. Это зависит от типа облигаций и условий эмиссии.

Цена погашения – это та цена, которая выплачивается владельцам облигаций по окончании срока займа. В большинстве выпусков цена погашения равна номинальной Цене, однако она может и отличаться от номинала.

Курсовая цена – это цена, по которой облигации продаются на вторичном рынке. Курсовая цена претерпевает значительные изменения в течение срока жизни облигации – она колеблется вокруг внутренней (или расчетной) стоимости (или цены) облигаций.

Общий подход к определению внутренней стоимости любой ценной бумаги заключается в следующем: чтобы определить, сколько должна стоить ценная бумага в данный момент времени, необходимо найти приведенную стоимость всех доходов, которые получит инвестор за время владения ценной бумагой. Приведенная (текущая) стоимость денег определяется по формуле:

PV= (7.1)

(7.1)

где FV– будущая стоимость денег (futurevalue);

PV – настоящая или текущая стоимость денег (presentvalue);

R–ставка дисконтирования (discountrate);

N–число лет.

Рассмотрим, какова специфика применения этого общего подхода к определению стоимости конкретных видов облигаций.

В зависимости от способа выплаты процентного дохода можно вы делить два типа облигаций: а) облигации с периодической выплатой процентного дохода или купонные облигации; б) бескупонные (или дисконтные) облигации, доход по которым образуется за счет разницы между ценой погашения облигации и эмиссионной ценой и выплачивается при погашении облигации.

Рассмотрим сначала облигацию с периодической выплатой процентного дохода.

Общий денежный поток от владения этими инструментами складывается из двух компонентов – сумма купонного дохода и величина номинала, погашаемая по окончании срока долга.

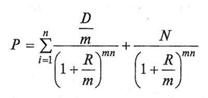

Формула для определения стоимости купонной облигации может быть представлена в виде:

или

(7.2)

(7.2)

где Р–цена облигации;

D–процентный (купонный) доход в денежных единицах;

R–требуемая норма прибыли (ставка дисконтирования);

N – номинал облигации.

В формуле (7.2) первое слагаемое – сумма дисконтированного купонного дохода, второе – дисконтированная величина номинала облигации – сумма, которая обычно возвращается в конце срока облигации.

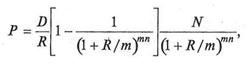

После соответствующих преобразований формула 7.2 для определения стоимости облигации принимает вид:

(7.3)

(7.3)

Обозначения те же, что и в формуле (7.2).

Приведенная формула справедлива, если ставка дисконтирования (требуемая норма прибыли) остается неизменной в течение рассматриваемого периода (срока действия облигации).

Равномерные выплаты купонного дохода представляют собой аннуитет, приведенная стоимость которого суммируется с приведенной стоимостью разовой выплаты нарицательной стоимости облигации в конце срока. Принципиально важную роль в этом расчете имеет ставка сравнения r, которая представляет собой альтернативную стоимость денежных средств для инвестора.

В практической деятельности ставка может изменяться.

В этом случае для определения приведенной стоимости облигаций требуется найти продисконтированные потоки доходов для каждого года, используя следующую формулу:

(7.4)

(7.4)

где Dpl– приведенная стоимость дохода i-го года;

Di. –доход i-го года;

R1,R2, …,Ri– ставка дисконтирования для 1-го, 2-го,i-го года.

Процентный доход по облигациям может выплачиваться не один, а несколько раз в год, тогда формулы (7.2) и (7.3) будут иметь следующий вид:

|

(7.5)

или

(7.6)

где m – число выплат процентного дохода в течение года.

Если сравнить стоимость облигации со стоимостью, полученной в примере 1, то увидим, что в случае выплаты дохода 2 раза в год при одной и той же норме дисконтирования, стоимость облигации ниже, чем при выплате дохода 1 раз в год.

До сих пор мы рассматривали случаи, когда до погашения облигации остается целое число лет или купонных периодов. Однако облигации продаются и покупаются в любой момент времени (в начале, середине и в конце купонного периода). Допустим, облигация, о которой шла речь в примере 1, продается не за 5 лет до погашения, а за 4 года и 300 дней до срока погашения. Покупатель получит годовой процентный доход по этой облигации (при условии выплаты процентов 1 раз в год) через 300 дней после покупки облигации. Между тем, в течение 65 дней облигация находилась в руках продавца, которому по праву принадлежит процентный доход за этот период, в то время как покупателю причитается доход только за 300 дней. Процентный доход покупателя и продавца за времяТ определяется по формуле:

(7.7)

(7.7)

где D– процентный доход за год или купонный период;

Т –время, в течение которого облигация находилась в руках продавца или покупателя (в днях);

DT– процентный доход за время Т.

Для нецелого числа лет формула приведенной стоимости имеет следующий вид:

(7.8)

где

N – номинал облигации;

п– целое число лет, включая нецелый год;

Т – число дней до выплаты первого купона.

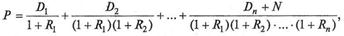

Выше речь шла об облигациях с постоянным купоном. Однако купонные облигации могут быть как с постоянной, так и переменной купонной ставкой. Последние характеризуются тем, что величина процентного дохода изменяется в зависимости от изменения ситуации на финансовом рынке. Примерами таких облигаций являются облигации федерального займа с переменным купоном (ОФЗПК) и облигации государственного сберегательного займа (ОГСЗ). Стоимость таких облигаций определяется по формуле

(7.9)

(7.9)

где D1,D2,Dn– процентный доход i-го периода (i= 1, 2,п);

R1,R2,Rn– требуемая норма прибыли (ставка дисконтирования) i-го периода.

Задача заключается в том, чтобы оценить величину процентных выплат и требуемую норму прибыли в разные периоды.

Однако для определения цены краткосрочных облигаций обычно используется другая формула:

(7.10)

(7.10)

В случае эмиссии облигаций с нулевым купоном денежный поток характеризуется лишь одной суммой - номиналом облигации, который будет выплачен владельцу по истечении ее срока. Следовательно, формула определения внутренней стоимости облигации упрощается, необходимо продисконтировать только одну сумму:

(7.11)

(7.11)

7.2. Доходность облигаций

Облигации приобретаются инвесторами с целью получения дохода. Процентный (или купонный) доход измеряется в денежных единицах. Чтобы иметь возможность сравнивать выгодность вложений в разные виды облигаций (и других ценных бумаг), следует сопоставить величину получаемого дохода с величиной инвестиций (ценой приобретения ценной бумаги).

Доходность облигации определяется двумя факторами: вознаграждением за предоставленный эмитенту заем (купонными выплатами) и разницей между ценой погашения и ценой приобретения бумаги.

Купонные выплаты проводятся ежегодно или периодически внутригодовыми платежами и выражаются абсолютной величиной или в процентах.

Отношение абсолютного размера годового купонного дохода к номинальной стоимости облигации на рынке ценных бумаг называется купонной доходностью, а связанное с владением облигаций право получать фиксированную сумму ежегодно в течение ряда лет именуют аннуитетом.

Купонная доходность зависит от срока займа, при этом связь обратная: чем более отдален срок погашения, тем выше, как правило, должен быть процент, и наоборот, если облигация выпущена на сравнительно короткий период, процент может быть относительно меньшим. На уровень доходности облигаций влияет и разница между ценой погашения и ценой приобретения бумаги, определяющая величину приросла или убытка капитала за весь срок займа. Если погашение проводится по номиналу, а облигация куплена с дисконтом, инвестор имеет прирост капитала.

Ожидаемая доходность облигаций

Эффективное управление капиталом предполагает способность менеджера не только рассчитывать фактические показатели по уже совершенным операциям, но и (прежде всего) прогнозировать результаты будущих, планируемых финансовых операций. Ориентиром для такого прогнозирования являются будущие денежные потоки, возникновение которых ожидается от того либо иного способа инвестирования или привлечения капитала. Умение правильно определять ожидаемую доходность этих инструментов является необходимым условием выработки и обоснования эффективности управленческих решений.

Облигации являются предсказуемым инструментом, так как в большинстве случаев по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. В самом общем случае владение облигацией может принести два вида дохода: текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода называются купонными. По ним могут быть рассчитаны несколько показателей доходности. Одним из них является купонная доходность (ставка), определяемая отношением величины годового купона к номинальной (нарицательной) стоимости облигаций:

(7.12)

(7.12)

где D – сумма годового купона,

N – номинальная стоимость облигаций.

Например, по облигации номиналом 5 тыс. рублей предполагается ежегодно выплачивать купонный доход в сумме 1 тыс. рублей. В этом случае купонная ставка составит 20% годовых (1/5). Данный показатель имеет недостатки: так как во-первых, он учитывает только один вид дохода (купонные выплаты), а во-вторых, в знаменателе формулы показываются не фактические начальные инвестиции (цена покупки), а номинал облигации, то есть сумма долга, подлежащая возврату.

Более приближенным к реальности является покупатель текущей доходности, определяемый как отношение годовой купонной выплаты к цене покупки облигации:

(7.13)

(7.13)

где D – сумма годового купона,

Р – цена приобретения облигаций (сумма первоначальных инвестиций).

Текущей доходности присущ другой недостаток предыдущего показателя – она не отражает капитализированной доходности. Поэтому она также не может использоваться для сравнения эффективности различных инвестиций.

Кроме того, оба рассмотренных выше показателя обладают еще одним недостатком – они не учитывают влияния на доходность количества купонных выплат в течение года. Как правило, эти выплаты производятся 2 раза в год. Держатель облигации получает возможность реинвестирования суммы купона за первое полугодие.

Наиболее совершенным показателем, в значительной мере свободным от трех названных выше недостатков, является средняя доходность за весь ожидаемый период владения облигацией. Для ее расчета используется качественно иной подход: вычисляется значение доходности к погашению (YIM) по методике, рассмотренной в предыдущем параграфе. Потенциальному инвестору в дополнение к уже известным данным (купон, номинал, цена покупки облигации) необходимо определиться со сроком, в течение которого он намерен владеть инструментом. Если этот период совпадает со сроком самой облигации, то он может рассчитывать на получение в конце срока суммы, равной номиналу. Иначе он должен спрогнозировать цену, по которой облигация может быть продана в конце срока владения. В любом случае, проблема определения ожидаемой средней доходности облигации сведется для него к вычислению внутренней нормы доходности порождаемого ею денежного потока. Доход от прироста инвестиций будет отнесен к самой последней выплате в конце срока: то есть полученная величина будет отражать доходность к погашению.

Бескупонная облигация

Доходность бескупонной облигации (облигации с нулевым купоном) определяется из формулы (7.11):

После преобразований получаем:

(7.14)

(7.14)

Если инвестору необходимо сравнить доходность по бескупонным облигациям с доходностью купонных облигаций, с выплатой дохода m раз в год, то формула (7.14) принимает вид:

(7.15)

(7.15)

Доходность к погашению

Если инвестор собирается держать облигацию до погашения, то он может сопоставить все полученные по облигации доходы (процентные платежи и сумму погашения) с ценой приобретения облигации. Полученная таким способом величина называется доходностью к погашению или внутренней нормой прибыли.

Если известная цена облигации, то доходность к погашению можно определить методом последовательных приближений, используя формулы (7.2) или (7.3).

При этом в указанные формулы следует подставлять различные значения Rи для каждого значения Rопределять соответствующее значение цены. Если для выбранного значения R, мы получаем цену вышезаданного значения цены (Р), то следует увеличить значение Rи найти новое значение Р. Если получено значение Рниже заданной цены, то необходимо уменьшить значение R. Такие действия необходимо продолжать до тех пор, пока расчетная цена не совпадет с заданной ценой. Полученное таким образом значение Rи будет являться доходностью облигации к погашению или внутренней нормой прибыли облигации.

Пример 7.1.

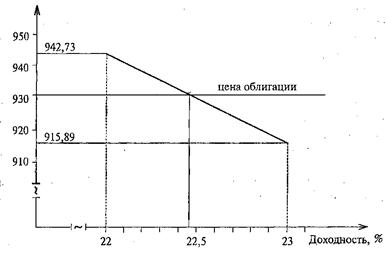

Номинал облигации 1 000 руб. Срок погашения облигации через 5 лет. По облигации выплачивается 20% годовых, выплата производится 1 раз в год. Курсовая цена облигации – 930 руб. Определить доходность облигации к погашению.

Предположим, что ставка дисконтирования составляет 22%. Тогда, используя формулу (7.3), получаем:

Мы получим цену, которая выше курсовой цены облигации. Следовательно, норма прибыли (ставка дисконтирования) должна быть увеличена. Увеличим ставку дисконтирования до 23% и найдем новое значение цены облигации:

Мы получили значение цены, которые ниже курсовой цены облигации. Следовательно, чтобы получить значение цены, равное курсовой стоимости облигации, ставка дисконтирования должна быть ниже 23%. Искомое значение находится между 22% и 23%.

Перенесем полученные результаты на график. По горизонтальной оси отложим значения доходности, а по вертикальной оси – цену облигации (рис. 7.1).

Перенесем полученные результаты на график. По горизонтальной оси отложим значения доходности, а по вертикальной оси – цену облигации (рис. 7.1).

Рис. 7.1. График доходности и цены облигации

Соединим полученные точки цены облигации при доходности 22% и 23% и найдем точку пересечения этой прямой с горизонтальной прямой, соответствующей цене облигации (930 руб.). Эта точка, как следует из графика, соответствует величине доходности примерно 22,5%.

Графический метод не обеспечивает точных результатов.

Доходность к погашению – это ставка дисконтирования, при которой приведенная стоимость процентных платежей и суммы погашения облигации равна покупной цене облигации (затратам инвестора). На основе вычисленной доходности к погашению можно решать вопрос о приемлемости тех или иных инвестиций. Если инвестор определил для себя требуемую норму прибыли для данного вида вложений (с учетом риска), и если полученная норма прибыли по облигации равна или выше требуемой нормы, то покупка облигаций является выгодным вложением средств. Если же доходность по облигации ниже требуемой нормы прибыли, то такое вложение средств (покупка облигаций) является неприемлемым. Так, если в приведенном выше примере инвестор считает, что требуемая норма прибыли для данного типа облигации составляет 22%, то покупка облигации по цене 930 руб. будет являться выгодным вложением средств, так как эти инвестиции обеспечивают доходность в размере 22,47% годовых.

На графике, построенном по результатам вычислений, видно, что приемлемой ценой для данных облигаций будет даже цена в 942,73 руб., которая обеспечивает уровень доходности в размере 22% годовых.

Если цена на облигацию поднимется выше 942,73 руб., то от покупки облигации следует отказаться.

На практике на выбор инвестора оказывают влияние многие факторы, поэтому для принятия того или иного решения не всегда необходимо производить точные вычисления. Так, чтобы определить приблизительно уровень доходности облигации, можно использовать следующую формулу:

(7.16)

(7.16)

где N–номинал облигации;

Р–цена облигации;

п–число лет до погашения облигации;

D–ежегодный процентный доход по облигации в денежных единицах.

Для приведенного выше примера 7.1 имеем:

Отклонение приблизительного значения доходности (22,18%) от точного значения (22,47%) весьма незначительно и находится в пределах допустимой ошибки.

Доходность краткосрочных облигаций (сроком действия до 1 года) обычно определяется по формуле

(7.17)

(7.17)

где D– величина дисконта (процентного дохода) в денежных единицах;

Р–цена облигации;

Т –число дней до погашения облигации.

Подставляя вместо D=N–Р, получаем:

(7.18)

(7.18)

где N–номинал облигации.

Доходность за период владения

Инвестор может держать облигацию не до погашения, а продать ее до срока погашения. В этом случае требуется определить Доходность за период владения. Расчет доходности облигаций при этом фактически не отличается от методов расчета доходности к погашению. Разница лишь в том, что инвестор получает не сумму погашения (номинальная облигация), а продажную цену облигации, которая может отличаться от номинала. Поэтому в приведенных выше формулах вместо номинала облигации будет фигурировать цена продажи облигации.

7.3. Надежность облигаций

Инвестиционные качества облигаций оцениваются не только доходностью, но и степенью риска. Поэтому надежность оценивается обеспеченностью облигационного займа и условиями их выпуска.

Для оценки обеспеченности облигаций используется два показателя:

¨ Платежное покрытие;

¨ Коэффициент покрытий займа активами предприятия.

Платежное покрытие представляет собой отношение всей чистой прибыли к сумме причитающихся платежей:

(7.19)

(7.19)

где ПП — платежное покрытие;

Пб — прибыль балансовая;

НП — ставка налога на прибыль;

СП — процентные платежи.

Обязательным условием является ПП> I.

Коэффициент покрытия займа активами предприятия находим по формуле

(7.20)

(7.20)

где Пк — коэффициент покрытия займа активами;

Зоб– сумма займа;

Аоб– активы, обеспечивающие облигации.

Активы, обеспечивающие облигации, – это только те средства производства, запасы и денежные средства, которые могут быть распределены между держателями ценных бумаг в случае ликвидации предприятия. Для этого из общей суммы актива баланса предприятия следует исключить убытки, нематериальные активы, задолженность акционеров по взносам в уставный капитал, всю текущую задолженность.

В мировой практике считается, что чем выше коэффициент покрытия, тем лучше обеспечены облигации, тем они привлекательнее для инвесторов.

Для инвестора важным фактором являются условия выпуска облигации. Наиболее часто инвестор обращает внимание на следующие условия:

¨ способ погашения;

¨ наличие залога и гарантий;

¨ возможность конверсии.

Для своевременного погашения облигаций эмитент должен заранее формировать отложенный или выкупленный фонд. Это связано с тем, что у компании, как правило, нет достаточных средств для погашения займа. В случае отложенного фонда погашение производится в обязательном порядке, а в случае выкупленного – по выбору инвестора. Поэтому инвестору важно знать, когда и в каком размере производится формирование фонда для выкупа выпуска. Фонд формируется в следующем порядке: эмитент заключает договор с банком о перечислении средств в соответствующей сумме на специальный счет. По этим средствам банком начисляется процентный доход, который также используется для выкупа.

Вусловия выпуска облигации эмитент может включитьположение об открытом или закрытом закладах, залоге, согласно которым масть имущества компании может быть направлена на обеспечение облигаций данного займа.

Важным фактором, способным привлечь инвестора, является возможность конверсии облигаций вакции компании. Это означает, что при изменении курса ценных бумаг инвестор может обменять облигацию на акции в определенной пропорции.

Тема 5. Анализ финансовых инвестиций

| 5.1. | Задачи анализа финансовых инвестиций | |

| 5.2. | Показатели эффективности ценных бумаг |

5.1. Задачи анализа финансовых инвестиций

Финансовое инвестирование - это активная форма эффективного использования временно свободных средств предприятия. Оно может осуществляться в различных формах.

1. Вложение капитала в доходные фондовые инструменты (акции, облигации и другие ценные бумаги, свободно обращающиеся на денежном рынке).

2. Вложение капитала в доходные виды денежных инструментов, например депозитные сертификаты.

3. Вложение капитала в уставные фонды совместных предприятий с целью не только получения прибыли, но и расширения сферы финансового влияния на другие субъекты хозяйствования.

Таким образом, финансовые инвестиции представляют собой долгосрочные финансовые вложения в ценные бумаги, корпоративные совместные предприятия, обеспечивающие гарантированные источники доходов или поставок продукции. Это активная форма использования временно свободных средств предприятия путем вложения капитала в акции, облигации, депозитные сертификаты, в уставные фонды совместных предприятий и т. д.

Понятие «ценная бумага» отражает право инвестора на конкретную собственность и определяет условия, при которых он может воспользоваться этим правом. Эта ценная бумага может быть передана другому инвестору, который в этом случае вместе с данной бумагой приобретает все права и обязанности по ней. Все бумаги – от залоговой квитанции до акции компании – являются ценными бумагами "

Самым важным решением, которое должен принять инвестор является решение о распределении активов. Эффективность инвестиционного портфеля более чем на 90% зависит от данного фактора. Иными словами, необходимо осуществить выбор определенных классов ценных бумаг, имеющих обращение на фондовом рынке, для их включения в портфель. Поэтому необходим анализ основных видов инвестиционных показателей ценных бумаг, на основании которого можно решить эту задачу.

Главная задача финансового анализа состоит в том, чтобы выявить наиболее эффективные ценные бумаги посредством определения размера будущих доходов, условий их получения и вероятности реализации этих условий. Задачами анализа являются изучение объема и структуры инвестирования в финансовые активы на основе ретроспективного анализа, определение темпов его роста, а также доходности финансовых вложений в определенные ценные бумаги и финансовых инвестиций в целом.

5.2. Показатели эффективности ценных бумаг

Оценка эффективности ценных бумаг производится с помощью показателя, который называется ставкой доходности (или просто доходностью). Доходность ценной бумаги определяется как отношение суммы полученного дохода к финансовым вложениям в эту ценную бумагу, выраженная в процентах. Для оценки финансовых инвестиций компании в целом используется средний уровень доходности, который учитывает структуру ценных бумаг, имеющих разный уровень доходности.

Главное внимание мы уделим ценным бумагам, которые могут быть легко и эффективно перемещаемы от одного владельца к другому, т.е. имеются в виду только акции и облигации.

Оценка эффективности отдельных финансовых инструментов может производиться с помощью как абсолютных, так и относительных показателей. Абсолютные показатели характеризуются двумя видами:

1) текущая рыночная цена финансового инструмента (ценной бумаги);

2) внутренняя стоимость ценной бумаги исходя из субъективной оценки каждого инвестора.

Относительный показатель – это доходность в процентах.

Различие между ценой и стоимостью бумаги состоит в том, что цена – это объективный декларированный показатель, а внутренняя стоимость – расчетный показатель, результат собственного субъективного подхода инвестора.

Сумма будущих денежных притоков (NPV), которые ценная бумага (актив) могут обеспечить предприятию называется его внутренней (справедливой, текущей) стоимостью.

Текущая внутренняя стоимость любой ценной бумаги рассчитывается по формуле

(5.1)

(5.1)

где РVЦБ–текущая внутренняя стоимость ценной бумаги;

CFn– ожидаемый возвратный денежный поток в n-м периоде;

R – норма доходности по финансовому инструменту;

n– число периодов получения дохода.

Используя данную формулу, можно рассчитать текущую стоимость любого финансового инструмента. Если фактическая цена (рыночная стоимость) по финансовому инструменту будет превышать его текущую внутреннюю стоимость, то инвестору нет смысла приобретать его на рынке, так как он получит прибыль меньше ожидаемой. Напротив, держателю такой ценной бумаги будет выгодно продать ее в данных условиях.

Текущая стоимость финансового инструмента зависит от трех основных факторов: ожидаемых денежных поступлений, продолжительности прогнозируемого периода получения доходов и требуемой нормы прибыли. Временной горизонт прогнозирования зависит от вида ценных бумаг. Так, для облигаций и привилегированных акций он обычно ограничен, для обыкновенных акций срок действия не ограничивается.

Очень важным фактором является норма прибыли. Она закладывается инвестором в алгоритм расчета в качестве дисконта и отражает, как правило, доходность альтернативных данному инвестору вариантов вложения капитала. Это может быть размер процентной ставки по банковским депозитам, уровень процента по государственным облигациям, и т. д.

Для отдельных ценных бумаг существуют свои особенности моделей расчета текущей стоимости и доходности. Это зависит от многообразия формирования возвратного денежного потока по отдельным видам ценных бумаг.