А. Рассматриваемые проекты поддаются дроблению

Способы оптимизации бюджета капиталовложений

Составление бюджета капиталовложений нередко сопровождается необходимостью учета ряда ограничений. Такая задача возникает, например, в том случае, когда имеется на выбор несколько привлекательных инвестиционных проектов, однако коммерческая организация не может участвовать во всех них одновременно, поскольку ограничена в финансовых ресурсах. В этом случае необходимо отобрать для реализации такие проекты, чтобы получить максимальную выгоду от инвестирования; в частности, основной целевой установкой в подобных случаях обычно является максимизация суммарного NPV.

Рассмотрим наиболее типовые ситуации, требующие оптимизации распределения инвестиций. Более сложные варианты оптимизации инвестиционных портфелей решаются с помощью методов линейного программирования.

ПРОСТРАНСТВЕННАЯ ОПТИМИЗАЦИЯ

Когда речь идет о пространственной оптимизации, имеется в виду следующая ситуация:

• общая сумма финансовых ресурсов на конкретный период (допустим, год) ограничена сверху;

• имеется несколько независимых инвестиционных проектов с суммарным объемом требуемых инвестиций, превышающим имеющиеся у коммерческой организации ресурсы;

• требуется составить инвестиционный портфель, максимизирующий суммарный возможный прирост капитала.

На первый взгляд в портфель нужно включить все проекты с максимальным значением NPV. Такое решение является самым простым, но при некоторых условиях необязательно оптимальным. Кроме того, если число конкурирующих проектов велико, то перебор вариантов на предмет соответствия ограничению по объему суммарных инвестиций может быть достаточно утомительным.

В зависимости от того, поддаются дроблению рассматриваемые проекты или нет, возможны различные способы решения данной задачи. Рассмотрим их последовательно.

Имеется в виду, что можно реализовывать не только целиком каждый из анализируемых проектов, но и любую его часть; при этом берется к рассмотрению соответствующая доля инвестиций и денежных поступлений. Поскольку в этом случае объем инвестиций в отношении любого проекта может быть сколь угодно малым (по крайней мере теоретически), максимальный суммарный эффект может быть достигнут при наибольшей эффективности использования вложенных средств, т.е. речь идет о максимизации отдачи на инвестированный капитал. Критерием, характеризующим эффективность использования каждого инвестированного рубля, является показатель Pi. При прочих равных условиях проекты, имеющие наибольшие значения PI, являются более предпочтительными с позиции отдачи на инвестированный капитал.

Таким образом, последовательность действий в этом случае такова:

• для каждого проекта рассчитывается индекс рентабельности:

• проекты упорядочиваются по убыванию показателя РI;

• в инвестиционный портфель включаются первые изпроектов, которые в сумме в полном объеме могут быть профинансированы коммерческой организацией;

• очередной проект берется не в полном объеме, а лишь в той части, в которой он может быть профинансирован (остаточный принцип).

Пример

Предположим, что компания имеет возможность инвестировать:

а) до 55 млн руб.;

б) до 90 млн руб.,

Стоимость источников финансирования составляет 10%. Требуется составить оптимальный инвестиционный портфель, если имеются следующие альтернативные проекты:

проектA:-30;6;11;13;12;

проект B:-20;4;8;12;5;

проект С:-40;12;15;15;15;

проект D: -15; 4; 5; 6; 6.

Решение

Рассчитаем чистый приведенный эффект (NPV) и индекс рентабельности для каждого проекта (PI):

проект A: NPV =2,51; PI= 1,084; IRR = 13,4%;

проект В: NPV= 2,68; Р1= 1,134; IRR= 15,6%;

проект С: NPV= 4,82; Р1= 1,121; IRR = 15,3%;

проект D: NPV= 1,37; Р1= 1,091; IRR = 13,9%.

Таким образом, по убыванию показателя PI проекты упорядочиваются следующим образом :B,C,D,A.

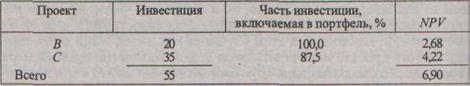

Вариант (а): Наиболее оптимальной будет стратегия:

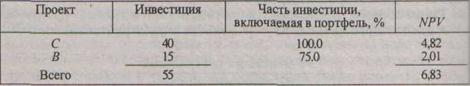

Можно проверить, что любая другая комбинация ухудшает результаты — уменьшает суммарный NPV. В частности, проверим вариант. когда проект С, как имеющий наивысший NPV, в полном объеме включается в инвестиционный проект:

Таким образом, действительно была найдена оптимальная стратегия формирования инвестиционного портфеля.

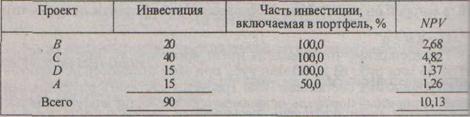

Вариант (б): Наиболее оптимальной будет стратегия:

Б. Рассматриваемые проекты не поддаются дроблению

В этом случае оптимальную комбинацию находят перебором в, возможных вариантов сочетания проектов и расчетом суммарного NPV для каждого варианта. Комбинация, максимизирующая суммарный NPV, будет оптимальной.