Объекты сравнения

1. Ц=600тыс. S=1500  , усл.фин.одинак.срок продажи =3 мес.,местоположение 8 кварталов от метро, вид из окна – лучший, есть бассейн.

, усл.фин.одинак.срок продажи =3 мес.,местоположение 8 кварталов от метро, вид из окна – лучший, есть бассейн.

2. Ц=750 тыс. S = 2000  ,льготное финансирование, 6 месяцев назад, 6 кварталов до метро, аналог. вид из окна, нет

,льготное финансирование, 6 месяцев назад, 6 кварталов до метро, аналог. вид из окна, нет

3. Ц=450тыс. S= 900 ,финансирование рыночное, 2 дня назад, 2 квартала до метро, вид аналог. Нет бассейн

,финансирование рыночное, 2 дня назад, 2 квартала до метро, вид аналог. Нет бассейн

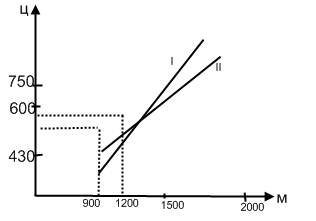

00: оценка до метро 4 квартала, бассейна нет, S = 12000 ,1квартал до метро 3000

,1квартал до метро 3000

Рост цен на недвижимость 0,5% в месяц

Бассейн 16000, вид из окна -5000

| Цена | ? | |||

| S | ||||

| Финансирование | Рын. | Рын.600000 | Льгот. 735000 | 450000 аналог. |

| Срок продаж | 609000 3 мес. Назад | 757050 6 мес. Назад | 2 дня назад | |

| Местоположение | 4 кв. | 624000 8 кв. | 763050 6 кв. | 444000 2 кв. |

| Вид | 616000 лучшее | 763050 лучшее | 444000 аналог. | |

| Бассейн | нет | Есть 600000 | Нет 763050 | 444000 нет |

Метод капитализации доходов

Прогнозирование будущих доходов об объектах недвижимости.

Основные источники дохода арендная плата указывается в договоре аренды (документ передающий управление и владение.

По характеру арендной платы различают договоры:

ü С растущий арендной ставкой

ü С не растущий арендной ставкой

ü С индексируемой арендной ставкой ( необходимо указать документ, на основе которого будет происходить индексация

Методы арендной платы

o Контрактная арендная плата – фактический доход, соответственно конкретному договору.

o Рыночная – наибольший вероятный доход , который может быть получен на рынке.

o Превышающая – выше рыночной, возникает преимущественно за счет преимуществ собственности, несвязанные с объектами недвижимости.

Алгоритм расчета дохода. Реструктурированный объект о доходах по объекту недвижимости 9 расчет на 1 год).

PGI-Потенциальный валовой доход

VL-Вакансии и потери

EGI-Эффективный валовой доход

OE-Операционные затраты

NOI- чистый операционный доход

DS- затраты по обслуживанию долга

BTCF-Денежный поток до налогообложения

TAX-Налоги

ATCF-Денежный поток после налогообложения

RGI- общий доход, который можно получит от объекта недвижимости при его 100% занятости складывания из доходов полученных но заключенных контрактов и доходу в прогнозируемых об использовании свободных объектов рыночной ренты площадей, а также возможно прочее доходы.

VL-Образование за счет стандартного недоиспользования площадей.

OE - Постоянно зависят от заполнения объекта ( налоги, некоторые виды операционных затрат),

ü переменные расходы по управлению ( посты, телеграф, связь, ЗП, коммунальные расходы, газ, электричество, расходы на уборку, расходы на эксплуатацию и ремонт и т.д.

ü по замещению- по периодической замене компонентов собственности ( сантехника, кровля, электротехническое оборудование.

S = 1000 кв.метров, 40% S, имеет контракт на 10000$ рыночная арендная плата 10$ кв.метр, Операционные затраты 80000$ в год, Объект недвижимости обременен предметом ( явл. Запасом) в 20000$ на 5 лет, величина налога 20000$(24%) ипотечн.

VL=10000

82000-10000=72000-80000=-8000-4800=-12800

Норма дохода и норма отдачи

Типичный инвестор стремится получить доход от использования объекта недвижимости, сравнимый с доходами от вложения денег в аналогичный по ценам проект.

Источником дохода от участия в любой финансовой операции является доходом на капитал (% платеж)(«ОН» капитал) и возврат капитала («of» капитал).

В соответствии с этой …. вводят нормы дохода капитала и нормы возврата капитала.

Норма – характеризует затраты на единицу выпускаемой продажи.

Норма дохода => отражает взаимосвязь между годовым доходом, приходящийся на определенный интерес к стоимости интереса.

– стоимость ОН

– стоимость ОН

| NOI | V | |

| А | ||

| Б | ||

| В | ||

| Г |

Определение рыночной стоимости по общему коэффициенту капитализации

Норма дохода на заемный капитал

,

,

, М-доля ЗК

, М-доля ЗК

DCR= - коэффициент покрытия

- коэффициент покрытия

Объект недвижимостиNOI = 5000, 80% -кредит (3года,8%) стоимость собственности-? инвестор хочет получить 10% капитал ежегодно.( 0,2080 – ипотечн.пост.)

V =

Капитализация по норме отдачи

Есть определение настоящей стоимости ОН путем дикотирования будущих доходов соответствие нормам отдачи.

Ключевой момент определения рыночной стоимости объекта недвижимости является выбор нормы отдачи.

Норму отдачи можно получить только из анализа рыночной инфляции по истории использования капитала аналогичной ренгеновенности

(метод DCF)

y-норма отдачи

50%20=3,3

8%=-3,3

IRR=6.5

А 65

Б 45

В 55

Определить стоимость объекта недвижимости период планирование 5 лет , арендная плата =30%, затраты =30000, норма отдачи продает за 800000, номинальная стоимость объекта =?

72000-30000=42000-4800=37200

Х=

Х=28615,4+22011,8+16932,2+13006,99+225660,4=306226,8

Определение рыночной стоимости ОН методом капитализации по норме отдачи является универсальным инструментом для определения стоимости любых потоков доходов. Однако, преимущество этого метода перед методом общей капитализации ( по норме дохода) не так очевиден если принять во внимание степень неопределенности, существующих при фиксации данных о доходах, расходах и нормах отдачи за период отдаленных от нас на десятилетие.

Задача.

Определить рыночную стоимость ОН.

NOI 1-500т

2-700т

3-800т

Стоимость в конце 3 года =3млн.

Ставка димонтирования10%ч

Норма отдачи 8%y

Доходность 9%

Выбрать нужное, определить.

Метод димонтирования ден.потока чрезвычайно удобен и позволяет работать с любыми прогнозируемыми потоками, однако, преимущество DCF не так очевидно, если принять во внимание степень неопределенности, сущ. При фиксации данных о будущих доходах, расходах и нормах отдачи в периодах, отдаленных от нас на десятилетие.

Определение коэффициента капитализации

Особые виды потоков

Модели дохода (модель собственности)

Доход на капитал от капитала

Допущение инвуда: 1) доход представлен аннултстом

2) возврат капитала представлен аннултстом

3)возврат капитала осуществляется по норме начисления дохода.

Задача

Доход 10т/год , 3 лет, сколько стоит актив,норма отдачи у=8%

105 млн

105 млн

Определить общий коэффициент капитализации , Стоимость ОН методом общей капитализации.

, Стоимость ОН методом общей капитализации.

100000*0,308=30800

Уточнение Хомольда, формирование фондовозмещения для осуществления не по норме прибыли на инвестиции, а по безминовой ставке.

Основная предпосылка: величина капитала определена очень приблизительно и поэтому для учитываться по меньшей % ставке.

Если модель дохода предполагает 100% возраст капитала одновременного с получением дохода, то модель собственно только получения дохода предполагает регулярным образом о решении капитала осуществляется только в конце проекта.

На практике может возникнуть 3 ситуации:

1) Стоимость собственности в конце владения не изменяется

2) Стоимость собственности в конце владения увеличивается

3) Стоимость собственности в конце владения уменьшается

=

=

Если  приводят к одному результату, то

приводят к одному результату, то

Численное значение корректировки для случаев изменения стоимости объекта недвижимости , где  относительно изменения стоимости объекта, SFF коэф.

относительно изменения стоимости объекта, SFF коэф.

А = SFF

SFF

Найти стоимость ОН

Объект недвижимости приносит 50т род, 3 лет, стоимость 10% =  ,

,

А = -0,10*0,308 = -0,0308

V= = 1020408,2

= 1020408,2

20%А =0,2*0,0308= -0,0616

V= = 2717391,3

= 2717391,3

40%А = -0,4*0,308 = 0,1232

V= = -1157407,4

= -1157407,4

Определения рыночной стоимости участка земли

1. Стоимость участка земли определяется, исходя из принципа наилучшего и эффективного использования.

- Стоимость определяется условия( право) собственности, характеристики населения и т.п.

Методы

1. Выделения

Стоимость участка земли образуется как разница между стоимостью объекта недвижимости и стоимостью улучшений с учетом износа.

Например: Стоимость улучшения ОН = 100000

Возраст улучшения – 10 лет

Экономический Возраст -100000

Стоимость ОН- 150000

=10000

=10000

=90000

=90000

=60000

=60000

2. Техника остатка для расп. Стоимости земли.

3. Метод сравнения продаж

Стоимость участка земли определяется на основе анализа и дальнейший корректировки . Информация о практически проданных участках .

Экономика недвижимости

S=1422 Константинов Александр Анатольевич

Константинов Александр Анатольевич

Высота потолков 5,52

Определим воит. Стоимости с учетом износа

Воит.стоимости объекта – сколько необходимо потратить, чтобы создать точно такой же объект из тех же материалов, но с учетом сегоднишних цен.

Для определения воит.стоимости:

Наиболее близкое для этой постройки по конструкции особ.гаражи для грузовых автомобилей 1965 года постройки.

УПВС №23 таблица 20 столбец а, стр.1

Воит.стоимость в ценах 1970 года сост.для этого типа зданий 13,1р/

Строительного V

Строительство V=S*n(воит.стоимость)

Коэффициент перехода цен от 70 до 84 сост.1,2

Инд.перехода цен 84-05=40+(*1,18)НДС=воит.стоимость.

| Конструктивные наим.элементы конструкции | Удельный вес | % износакаждого элемента | Интегрированое значение |

| 1.фундаментальный | |||

| 2.стены несущие и иные насущие конструкции | 3,08 | ||

| 3.перекрытия | 1,54 | ||

| 4.кровля | 1,87 | ||

| 5.полы | 0,96 | ||

| 6.проемы (дверные,оконые) | 0,6 | ||

| 7.отделка (внутренняя) | 1,3 | ||

| 8.внутрення сан.техника, электрические устройства | 3,8 | ||

| 9.прочее | 1,3 | ||

| 10.∑ | ∑17,45 |

40% аварийное состояние,$ курс на момент оценки округл. до100$,до т.р

до100$,до т.р

*∑ технического износа объекта

Основание для начисления функций и экономического износа не имеет ся,

∑ износ = физич.+функц.+экон.=стоимость воит.износа.

V=1422*5,52*13,1*1,2*40*1,18=5824159

5825т.р*0,1445=1033,91=1034т.р

Стоимость =5825-1017=4808

Сравнительный метод

Найти 4 аналогичных здания

| Оценка объета | |||||

| 1.адрес объекта | |||||

| 2.тип зданий | |||||

| 3.общая площадь | |||||

4.цена за  ,$ ,$

| |||||

| 5.состояние объекта |

(указывать поправки на состояние оценив объекта в стоимостном выражении)+/-%

Подсчитать ∑ поправок по каждому объекту изменитьцену закв.метр по каждому объекту. Взять среднее арифметическое , умножить на площадь оцениваемого объекта = стоимости объекта сравнительным методом округлить до сотен.$

Доходный метод

Сделать прогназирование каким образом арендная ценовая ставка будет меняться в ближайшие 5 лет

1. Сначала сделать ремонт здания

- В течении 5 лет здание сдается в аренду на 6 год продать по цене этого года

Определить затраты на ремонт= % среднего износа Х стоимость восстановит.

Определить форму собственности

Вид юридического лица/физического лица

Систему налогообложения

| Хар-ки объекта | Оцен.объект | ||||

| 1.Адрес объекта | Ул.Шкапина | Ст.м.Черная речка | Невский район | Ул.воздухоплавательная 2 | Каменный район |

| 2.Тип здания | Произв. Склад | Произв. склад | Произв. склад | Столярно-произв.комплек | Произв. склад |

| 3.Общая площадь кв.метр | 1012,5 | 1384,7 | |||

| 4.Цена за кв.метр | 380-10% | 300-0% | 100 0% 0%

| 250-7% | |

| 5. Состояние объекта | Хорошее-5% | Треб.кометич. ремонт-1% | Удовлетв. | Удовлетв. | Новое. Стоимость =357000$ |

| 6.Наличие электопроводки | + | + | + | + | |

| 7.Наличие водопровода | Холод.вода (-3%)+отопление | + | + | -(-7%) | |

| 8.Транспорт | 10 мин пешком от ст.м Бал.(-1%) | 300м до приморкого шоссе(+2%) | авто | авто | |

| 9.Наличие др.зданий, сооружений | Стоянка груз а/м (-2%) | КПП, гаражи, ограда, зеленая зона, Рядом АЗС(-6%) | Поъезд для автомобилей | Поъезд для автомобилей | |

| 10.h потолка | 4,12 | 5,52 |

| 1.Площадь предназ.для сдачи в аренду | ____ | |||||

2.Ставка ар.платы за в год, руб в год, руб

| ----- | |||||

| 3.Потенциальный валовый доход(1*2) | ____ | |||||

| 4.Потери от недоиспользования % | Max% 8-9 8-9

|  6 6

| ____ | |||

| 5Потери от неоплаты,% | Max% 3 3

|

| ____ | |||

| 6. .Действительный валовый доход (3-4-5) | ____ | |||||

| 7.Земельные платежи,руб (7,615) | ------ | |||||

| 8.Расход на содеож.и эксплуатацию(мелкий ремонт) 4-5%(6),руб4,5 | ____ | |||||

| 9.Расходы на управление 4%(6) | ------ | |||||

.затраты на котрыеремонт( только на 1 год)С по затратному подходу .затраты на котрыеремонт( только на 1 год)С по затратному подходу

| _____ | ______ | ______ | _____ | ___ | |

| 10.Прочие операц.расходы, руб 3%(6) | ___ | |||||

| 11.Стоимость имущества(стоимость объекта т.р) | Воит.ст-ть | ____ | ||||

| 12.Амортизация 2%т.р | ----- | |||||

| 13.Налог на имущество(11-12) | ----- | |||||

| 14.Прибыль до налообложения | ----- | |||||

| 15.Налог на прибыль 24% | ----- | |||||

| 16.Прибыль после налообдожения(14-15) | ____ | |||||

| 17.Чистый денежный поток CF(16+12) | ____ | |||||

| 18.Коэф.капитализации =0,22 Определить продажную цену объекта(17) за год*0,22=продаж.ст-ть | _______ | _____ | ______ | ______ | _____ | ……. |

| 19.Прибыль до налообложения за 6 год | ______ | _____ | ______ | ______ | ______ | ___ |

| 20.∑ налога 6 год | ----------- | ------- | ---------- | --------- | --------- | ----- |

| 21.Прибыль после налообложения 6 год | _______ | ______ | ______ | _______ | ______ | ___ |

| 22.CF 6 год | ----------- | ------- | -------- | -------- | --------- | ----- |

23.Коэф.димонтирования

| ||||||

| 24.ПродимонтированиеCF(22*23) Просуммировать CF ghjl |

К каждому из доходов присвоить уд.вес (∑1)оцеки по каждому из методов Х на уд.вес∑ все значения, округлить , вывести в качестве окончательной оценки