Основные стратегии трансфертного ценообразования

Стратегии трансфертного (внутрикорпоративного) ценообразования связаны с реализацией приоритетных целей транснациональных корпораций и основаны на оценке воздействия внутренних и внешних факторов на функционирование корпорации.

|

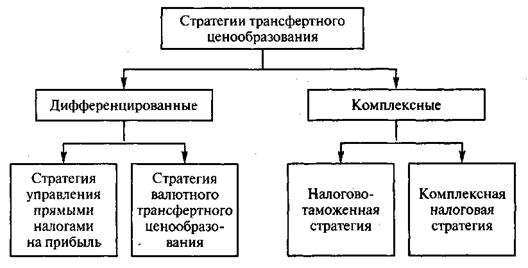

Рис. 11.2. Система стратегий трансфертного ценообразования ТНК

Стратегии трансфертного ценообразования можно условно разделить на две группы:

– дифференцированные, учитывающие влияние отдельных, наиболее существенных факторов;

– комплексные, ориентированные на интегрированный учет нескольких основных факторов, влияющих на консолидированную прибыль корпорации.

Каждая из этих групп стратегий трансфертного ценообразования включает несколько модификаций, представленных на рис. 11.2.

Стратегия управления прямыми налогами на прибыль направлена на поиск путей максимально эффективного использования средств за рубежом в тех случаях, когда эти средства при перечислении в головную компанию подвержены высокому налогообложению.

Для достижения этой цели корпорация имеет различные возможности:

– снижение трансфертных цен на продукцию дочерней компании, находящейся в зоне высокого налогообложения, с одновременным увеличением цен на поставляемое сырье и материалы, включаемые в затраты;

– использование дополнительных источников инвестирования свободных денежных средств в развитие дочерней компании, сопровождаемое ростом затрат в стране с высоким уровнем налогообложения прибыли;

– установление завышенных трансфертных цен на используемые дочерней компанией научные, методические, технические разработки, продаваемые ей другими отделениям ТНК;

– создание в структуре дочерней компании специального подразделения для проведения исследовательских работ, результатами которых могут воспользоваться и другие компании, входящие в корпоративную структуру.

Одной из модификаций налоговой стратегии трансфертного ценообразования является использование трансфертных цен для перераспределения прибыли с помощью посреднической торгово-закупочной компании (базовой) – компания, расположенная в стране с наименьшим уровнем прямых налогов (крайний вариант – оффшорная зона). Базовая компания покупает товар по заниженной трансфертной цене, а продает (реэкспортирует) – по завышенной. Разница между завышенными и заниженными ценами записывается на счета базовой компании. Т.к. базовая компания находится в стране с наименьшим уровнем прямого налогообложения, она уплачивает относительно низкие налоговые отчисления, увеличивая тем самым консолидированную прибыль ТНК.

Важнейшим фактором, оказывающим влияние на финансовые потоки ТНК, является валютный фактор. Дочерняя компания может испытывать существенные затруднения с прогнозированием своих платежей и прибылей, если она осуществляет закупки за рубежом, а не в стране пребывания. Подразделение корпорации вынуждено создавать запасы сырья и материалов во избежание дополнительных расходов при закупках в случае удорожания валюты. Кроме того, товары, импортируемые из других стран, могут попадать под различные правительственные ограничения в стране импортера. Наличие запасов сырья и материалов дает подразделению время для поиска альтернативных источников закупок.

Валютный фактор оказывает влияние и на планирование продаж. Если объем реализации продукции существенно зависит от колебаний обменных курсов, то будущий показатель этого объема становится менее определенным, что вынуждает подразделения корпорации резервировать больше денежных средств, чтобы при необходимости покрыть неожиданный рост требований к поставкам. Следует также учитывать общее падение спроса на продукцию дочерней компании при подорожании валюты, в которой проводит оплату импортер. Даже если продукция дочерней фирмы реализуется в основном на местном рынке, колебания обменных курсов оказывают косвенное влияние на продажи. От этих колебаний зависит цена, которую местные потребители платят за товары иностранных конкурентов.

Учет валютного фактора необходим, если у фирмы образуется избыток наличности. Одним из направлений вложения свободных средств является расходование их на покупку иностранной валюты. Главной проблемой при этом является учет рисков, связанных с колебаниями обменных курсов. Транснациональные корпорации с учетом разницы в валютных курсах стараются максимизировать перевод средств подразделениям, расположенным в странах с устойчивой национальной валютой и относительно высоким валютным курсом.

Использование комплексных, интегрированных стратегий трансфертного ценообразования основано на одновременном учете воздействия на деятельность ТНК нескольких факторов. Это позволяет максимизировать общую прибыль корпорации. Наиболее характерное сочетание факторов – это различия в уровнях прямого налогообложения и в таможенной политике разных стран. Системный взаимосвязанный учет этих факторов составляет основу налогово-таможенной стратегии трансфертного ценообразования.

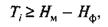

Для реализации налогово-таможенной стратегии трансфертного ценообразования материнская компания старается сбалансировать преимущества в разнице прямого налогообложения стран и потери от более высоких таможенных пошлин. Оптимизация трансфертных цен проводится с использованием формулы:

Для реализации налогово-таможенной стратегии трансфертного ценообразования материнская компания старается сбалансировать преимущества в разнице прямого налогообложения стран и потери от более высоких таможенных пошлин. Оптимизация трансфертных цен проводится с использованием формулы:

(11.2.6)

где Тi – ставка таможенного тарифа по i-му товару (i = 1, 2,..., n);

Нм – ставка налога на прибыль в стране пребывания материнской компании;

Нф – ставка налога на прибыль в стране пребывания филиала.

Если при подстановке данных достигается равенство, то изменение трансфертной цены нецелесообразно. Если ставка таможенного тарифа превышает разницу в уровнях налогообложения стран, то трансфертную цену целесообразно занизить. Снижение трансфертной цены на продукт, поставляемый филиалу, позволит не только сократить сумму, уплачиваемую таможенным органам, но и снизить величину прямых налогов из прибыли у материнской компании.

К комплексной стратегии трансфертного ценообразования относится стратегия ТНК, основанная на использовании комплексного подхода к прямому и косвенному налогообложению. Цель стратегии трансфертных цен состоит в сокращении налогов немецкой компании. Это достигается испытанным методом: завышается трансфертная цена товаров, поставляемых компании-импортеру другими подразделениями ТНК, и одновременно снижается цена реализуемой ею продукции. Происходит перераспределение доходов в пользу тех подразделений корпорации, которые расположены в странах с льготным уровнем прямого налогообложения.

Рассмотренная стратегия основана на различном влиянии прямого и косвенного налогообложения на прибыль корпорации. Прямые налоги снижают ее прибыль. Косвенные, увеличивая цену реализации, не сокращают прибыль корпорации при условии стабильного спроса на ее продукцию. Поэтому они могут рассматриваться как дополнительные затраты, увеличивающие цену реализуемой продукции. При росте цены поставляемых компании-импортеру товаров увеличивается и величина начисляемых на нее косвенных налогов.

Высокая эффективность комплексных налоговых стратегий трансфертного ценообразования обеспечивает их широкое использование в управлении финансовыми потоками ведущих ТНК. Однако при общей результативности этой стратегии применение ее сопряжено с определенными трудностями. Это обусловлено тем, что управление глобальным налоговым бременем связано с использованием большого числа законодательств разных стран, формирующих систему ограничений трансфертного ценообразования. Эти ограничения оказывает сдерживающее воздействие на возможности ТНК в реализации ценовых стратегий, основанных на свободном установлении трансфертных цен.

Вопросы для самоконтроля:

1. Каким образом правительства могут противостоять манипуляциям с трансфертными ценами?

2. Какие налоги, используемые в российской практике, оказывают наименьшее влияние на установление трансфертных цен?

3. В каких случаях НДС оказывает на установление трансфертных цен меньшее влияние, чем налог на прибыль?

4. Какие методы трансфертного ценообразования наиболее эффективны для ТНК с высокой степенью децентрализации?

5. Какие методы трансфертного ценообразования могут негативно сказываться на мотивации подразделений к снижению себестоимости?

6. Какие факторы ограничивают эффективность методов трансфертного ценообразования?

7. В каких случаях использование дифференцированных трансфертных стратегий предпочтительней использования комплексных стратегий?

Литература:[24,25,26,28,30]

Список литературы:

1. Закон Украины «О ценах и ценообразовании» от 03.12.1990 г. № 507-ХII с изменениями и дополнениями.

2. Земельный кодекс Украины от 25.10.2001 г. № 2768-3.

3. Закон Украины «О плате за землю» от 03.07.1992 г. № 2535-ХII.

4. Закон Украины «О государственном бюджете Украины на 2006 год» от 19.10.2005 г.

5. Закон Украины «Об охране прав на знаки для товаров и услуг» от 15.10.1993 г. № 3689- ХII.

6. Закон Украины «Об охране прав на промышленные образцы» от 15.12.1993 г. № 3688- ХII.

7. Закон Украины «Об охране прав на изобретения и полезные модели» от 15.12.1993 г. № 3687.

8. Закон Украины «О патентовании некоторых видов предпринимательской деятельности» от 23.03.1996 г. № 98/96-ВР.

9. Закон Украины «О собственности» от 07.02.1991 г. № 697-17.

10. Закон Украины «Об авторском праве и смежных правах» от 23.12.1993 г. № 3792.

11. Закон Украины «О ценных бумагах и фондовой бирже» от 18.06.1991 г. № 719.

12. Закон Украины «О хозяйственных обществах» от 19.09.1991 г. № 1576.

13. Закон Украины «О банках и банковской деятельности»

14. Инструкция по статистике заработной платы от 11.12.1995 г. № 323.

15. Инструкция о порядке изготовления, хранения, применения единой первичной транспортной документации для перевозки грузов автомобильным транспортом и учета транспортной работы от 07.08.1996 г. № 228/253.

16. Инструкция НБУ «Об организации работы по наличному обращению учреждениями банков Украины» от 20.06.1995 г. № 146.

17. Гражданский кодекс Украины от 16.01.2003 № 435-IV.

18. Хозяйственный кодекс Украины от 16.01.2003 г. № 436-IV.

19. Парижская конвенция «Об охране промышленной собственности» от 20.03.1883 г.

20. Мадридское соглашение «О международной регистрации знаков» от 14.04.1991 г.

21. Договор «О патентном праве» и Инструкция к нему от 30.06.2003 г.

22. Постановление КМУ «О системе цен в народном хозяйстве и на потребительском рынке в Украине» от 1992 г. № 376.

23. Абрютина М.С. Ценообразование в рыночной экономике: учебник. М.: Дело и сервис, 2002.

24. Липсиц И.В. Ценообразование: учебник. М.: Экономист, 2004.

25. Тарасевич В. Ценовая политика предприятия. СПб: Питер, 2003.

26. Ценообразование: учебное пособие / под. ред. Г.А. Тактарова. М.: Финансы и статистика, 2004.

27. Сборники систематизированного законодательства. // Бухгалтерия, № 47, № 48 – 2002.

28. Сборники систематизированного законодательства. // Бухгалтерия, № 1, № 3, № 7 – 2003.

29. Сборники систематизированного законодательства. // Бухгалтерия, № 3, № 4, № 8 – 2006.

30. Сборники систематизированного законодательства. // Бухгалтерия, № 4, № 6, № 7 – 2007.

31. Методическое пособие. Торговая деятельность. // Библиотека бухгалтера, № 3. – 2002.

© Скоробогатова Виктория Викторовна