Виды обеспечения кредита.

Коэффициенты, характеризующие оборачиваемость средств

Коэффициенты, характеризующие ликвидность активов

–коэффициент текущей ликвидности (покрытия) (К4)дает возможность установить достаточность ликвидных активов для погашения краткосрочных обязательств и может использоваться для оценки допустимых объемов кредитования данного заемщика. Он рассчитывается как отношение оборотных средств к срочным обязательствам (краткосрочным банковским кредитам, краткосрочным займам и кредиторской задолженности).

– коэффициент срочной ликвидности (К5) предназначен для оценки способности заемщика оперативно высвободить из оборота денежные средства и погасить краткосрочные долговые обязательства. Он рассчитывается как отношение наиболее ликвидных активов к срочным обязательствам.

Коэффициенты, характеризующие рентабельность

–коэффициент рентабельности продаж (К6)отражает эффективность хозяйственной деятельности заемщика и рассчитывается как отношение балансовой прибыли к выручке от реализации за вычетом налогов.

– коэффициент рентабельности производственных фондов (К7) отражает относительную эффективность их использования и рассчитывается как отношение балансовой прибыли к средней за отчетный период стоимости основных средств и материальных активов. Снижение значения данного коэффициента может свидетельствовать об ухудшении структуры основных средств, о затоваривании готовой продукции и т.д.

–коэффициент оборачиваемости оборотных средств (К8)характеризует эффективность использования оборотных активов и рассчитывается как отношение выручки от реализации продукции за вычетом налогов к средней за отчетный период стоимости оборотных средств.

–коэффициент оборачиваемости запасов (К9)показывает скорость, с которой запасы переходят в разряд дебиторской задолженности и рассчитывается как отношение затрат к средней за отчетный период стоимости запасов и затрат. Как правило, чем выше оборачиваемость запасов, тем эффективнее ими управляют.

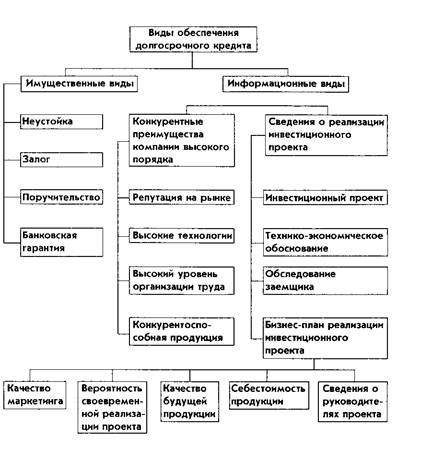

Виды обеспечения, которые могут приниматься в расчет кредитором при принятии решения о выдаче долгосрочного кредита предприятию показаны на рисунке 1.

Рис. 23 Виды обеспечения кредита.

Виды обеспечения кредитов образуют две группы. В одну группу входят традиционно принятые в банковской практике виды обеспечения. Условно их можно назвать имущественными видами обеспечения, поскольку за ними всегда стоит конкретное имущество в материальной либо в денежной форме.

Очевидно, что не все из указанных способов имеют одинаковое значение для обеспечения долгосрочных инвестиционных кредитов, с другой стороны, законодатель оставил возможность субъектам кредитной сделки использовать в качестве обеспечения другие способы. Тем самым фактически коммерческому банку дается право разрабатывать и предлагать заемщикам различные подходы, позволяющие определить и получить обеспечение, которое бы дало банкирам достаточную уверенность в успехе данного проекта.

Другая группа видов обеспечения, как правило, не может быть оценена конкретной денежной суммой, которую кредитор может получить в случае невозврата ссуженной стоимости или неполучения платы за кредит. Более того, некоторые виды обеспечения вообще невозможно отделить от предприятия, реализующего инвестиционный проект, и продать или передать в натуре. Но получение объективной информации о состоянии этих видов обеспечения дает банковским специалистам возможность достаточно надежно судить о вероятности успешной реализации инвестиционного проекта. Поэтому такую группу видов обеспечения можно назвать информационной.

Внутри этой группы можно выделить две подгруппы, относящиеся к разным, хотя и взаимосвязанным объектам.

Первая подгруппа — известные в маркетинге и ценообразовании конкурентные преимущества высокого порядка, которые приобрела компания за время своей работы на рынке к настоящему моменту. В деловом мире эти преимущества, если они есть у компании, являются не только ее достижениями, но и залогом будущих достижений на рынке. Усиление подобных преимуществ, как правило, свидетельствует о росте кредитоспособности компании, ослабление же — об ухудшении финансового положения и снижении кредитоспособности. Получение объективной информации о динамике конкурентных преимуществ позволяет судить о компании не хуже, чем анализ ее денежных потоков, но с той разницей, что конкурентные преимущества — это более стабильные показатели во времени. Они складываются годами и десятилетиями и резко не меняются, чего нельзя сказать о значениях конкретных денежных потоков, которые могут резко возрасти или совсем иссякнуть за короткий промежуток времени.

Вторая подгруппа — сведения о реализации инвестиционного проекта. В нее входит информация: о самом инвестиционном проекте; о технико-экономическом обосновании инвестиций и проведенных технико-экономических исследованиях; о результатах обследования заемщика специалистами банка; о результатах анализа бизнес-плана реализации инвестиционного проекта. В рамках информации, представленной в бизнес-плане, большое значение имеют пять аспектов (см. нижний ряд структуры на рис.). При этом два из них: качество и себестоимость будущей продукции — представляют наибольший интерес. Именно сочетание данных двух показателей определяет конкурентоспособность продукции на рынке, возможность получения прибыли и, в результате, успех реализации инвестиционного проекта.

Таким образом, можно сделать вывод, что недостаточность предлагаемого банку покрытия долгосрочного инвестиционного кредита материальными видами обеспечения не должна служить основанием для отказа в его предоставлении, если специалисты банка владеют методиками анализа и оценки реально существующих видов информационного обеспечения. Недостаточность же материальных видов обеспечения кредита для конкретного проекта, увеличивающая риск, является объективным основанием для увеличения доли банка в распределении выгоды от реализации инвестиционного проекта

Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита. Важнейшими видами кредитного обеспечения, широко практикуемыми за рубежом и взятыми на вооружение нашими коммерческими банками являются: залог гарантии, поручительства, страхование кредитного риска, переуступка (цессия) в пользу банка требований и счетов заемщика третьему лицу и др. Заемщик в качестве кредитного обеспечения может использовать одну или одновременно несколько форм, что закрепляется в кредитном договоре. Обеспечительные обязательства по возврату кредита оформляются вместе с кредитным договором и являются обязательным приложением к нему.