Критерии выбора вложений капитала

Весьма важным в анализе инвестиционных проектов является выделение различных отношений взаимозависимости. Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого. Если два и более анализируемых проекта не могут быть реализованы одновременно, т. е. принятие одного из них автоматически означает, что оставшиеся проекты должны быть отвергнуты, то такие проекты называются альтернативными, или взаимоисключающими. Подразделение проектов на независимые и альтернативные имеет особо важное значение при комплектовании инвестиционного портфеля в условиях ограничений на суммарный объем капиталовложений. Сравнение различных проектов и выбор наиболее оптимального из них производится с использованием различных показателей – критериев оценки инвестиционных проектов (методов оценки эффективности инвестиционных проектов), к которым относятся:

Под сроком окупаемости инвестиций понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений (когда чистые поступления представляют собой денежные поступления за вычетом расходов).

проверка периода окупаемости. Период окупаемости (ТОК) определяется путем сравнения суммы капитальных вложений с годовой экономией в затратах. Он определяется по формуле:

ТОК =  ,

,

где IC – затраты на инвестиции; РK – чистая прибыль; А – сумма амортизационных отчислений; (РK + А) – собственные средства на инвестиционную деятельность.

ТОКН =

где ТОКН – нормативный срок окупаемости; АН – нормативные амортизационные отчисления.

Пример. Если АН = 20 %, то ТОКН =  = 5 лет – срок окупаемости проекта.

= 5 лет – срок окупаемости проекта.

Если планируется осуществление проекта за счет кредита, то нормативный срок окупаемости проекта равен сроку, на который предоставляется кредит. Однако проверка периода окупаемости не является достаточно точным показателем качества вложения, особенно если предприятие осуществляет не только капитальные вложения в основные средства, но и инвестирует по другим направлениям. Основное преимущество этого метода заключается в простоте, что позволяет использовать его для небольших фирм с маленьким денежным оборотом, а также для быстрого оценивания проектов в условиях дефицита ресурсов. Основной недостаток показателя срока окупаемости как меры эффективности, рассчитываемого в форме, не отражающей временню ценность денег, заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет вся та отдача, которая лежит за его пределами.

Простая норма прибыли аналогична коэффициенту рентабельности капитала (Return on Investment, ROI) и показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Основное преимущество этого критерия заключается в простоте расчетов. Недостатки критерия простой нормы прибыли заключаются в том, что существует большая зависимость от выбранной в качестве ставки сравнения величины чистой прибыли, не учитывается ценность будущих поступлений, и расчетная норма прибыли играет роль средней за весь период.

1. Критерии, основывающиеся на технике расчета временнй ценности денег, называются дисконтированными. В мировой практике в настоящее время наиболее часто употребляются понятия: чистый дисконтированный доход, внутренняя норма доходности, индекс доходности и дисконтированный срок окупаемости. Финансовые ресурсы, материальную основу которых составляют деньги, имеют временню ценность. Времення ценность финансовых ресурсов может рассматриваться в двух аспектах: первый аспект связан с покупательной способностью денег, второй – с обращением денежных средств как капитала и получением доходов от этого оборота: деньги как можно быстрее должны делать новые деньги.

2. метод дисконтирования текущих затрат предполагает использование коэффициентов дисконтирования для приведения будущих потоков денежных средств к текущему моменту. Выбор коэффициентов дисконтирования также важен, как и выбор метода оценки проекта. Коэффициент дисконтирования – это выбранный уровень ставки дисконта, и он может быть изменен по желанию инвестора. Коэффициент дисконтирования обычно изменяется таким образом, чтобы обеспечить компенсацию риска потерь. Коэффициент дисконтирования, который используется данным предприятием, называется барьерным. Чаще всего используемый барьерный коэффициент приблизительно равен риску по операциям самого предприятия. Риск операций предприятия равен уровню рентабельности, который сложился и который предприятие собирается поддерживать. Выбор численного значения коэффициента дисконтирования зависит от таких факторов, как:

- цели инвестирования и условия реализации проекта; уровень инфляции в национальной экономике;

- величина инвестиционного риска;

- альтернативные возможности вложения капитала; финансовые соображения и представления инвестора.

Соотношение «доходы – расходы» является основополагающим для построения многообразных по формированию экономической целесообразности вложения средств.

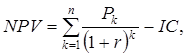

3. метод расчета чистой текущей стоимости (Net Present Value, NPV). В основе метода заложено следование основной целевой установке, определяемой собственниками предприятия, – повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Чистая текущая стоимость (NPV) представляет собой разность между суммарными дисконтированными величинами доходов и всеми видами затрат (инвестиционными, производственно-сбытовыми) за весь период экономической жизни (T) инвестиций. Допустим, делается прогноз, что инвестиции (IC) будут генерировать в течение n лет годовые доходы в размере Р1, Р2, ..., Рn. Общая накопленная величина дисконтированных доходов (Present Value, PV) и чистый приведенный доход (NPV) соответственно рассчитываются по формулам

где Рk – чистая прибыль; r – коэффициент дисконтирования; IC – затраты на инвестиции; n – прогнозируемый срок, лет; k – периоды.

где Рk – чистая прибыль; r – коэффициент дисконтирования; IC – затраты на инвестиции; n – прогнозируемый срок, лет; k – периоды.

Очевидно, что если:

NPV > 0, то проект следует принять (в этом случае ценность компании, а следовательно, и благосостояние ее владельцев увеличатся);

NPV < 0, то проект следует отвергнуть (ценность компании уменьшится, и владельцы понесут убытки);

NPV = 0, то проект ни прибыльный, ни убыточный.

Если проект предполагает не разовые инвестиции, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

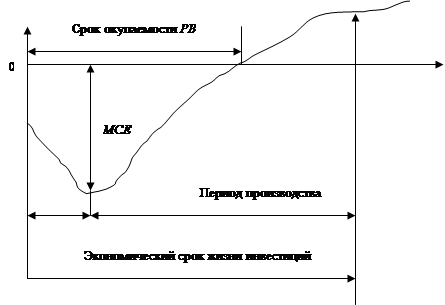

где j – прогнозируемый средний уровень инфляции; m – планируемый год инвестиций. Графическое отображение динамики NPV по данным денежного потока и за данным нормативом дисконтирования представляет собой так называемый финансовый профиль проекта (рис. 27).

|