СУЩНОСТЬ ИНВЕСТИЦИЙ

Термин "инвестиции" происходит от латинского слова «инвест», что означает "вкладывать". В более широкой трактовке инвестиции представляют собой вложения капитала с целью последующего его увеличения. При этом прирост капитала должен быть достаточным для того, чтобы скомпенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск, возместить потери от инфляции в предстоящем периоде.

В коммерческой практике принято различать следующие типы инвестиций:

- инвестиции в физические активы;

- инвестиции в денежные активы;

- инвестиции в нематериальные (незримые) активы.

Под физическими активами понимаются производственные здания и сооружения, а также любые виды машин и оборудования со сроком службы более одного года. Подденежными активами понимаются права на получение денежных сумм от других физических и юридических лиц, например депозитов в банке, облигаций, акций и т. п. Под нематериальными (незримыми) активами понимаются ценности, приобретаемые фирмой в результате проведения программ переобучения или повышения квалификации персонала, разработки торговых знаков, приобретения лицензий и т. д.

Инвестиции в ценные бумаги принято называть портфельными инвестициями, а инвестиции в физические активы чаще именуют инвестициями в реальные активы.

Все разновидности инвестиций в реальные активы можно свести к следующим основным группам.

• Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

• Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

• Инвестиции в новые производства. Такие инвестиции обеспечивают создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся товары (или оказывать новый тип услуг) либо позволят, например, фирме предпринять попытку выхода с ранее уже выпускавшимися

товарами на новые для нее рынки.

• Инвестиции ради удовлетворения требований государственных органов управления. Эта разновидность инвестиций становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворять требования властей в части либо экономических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента.

Причиной, заставляющей вводить такого рода классификацию инвестиций, является различный уровень риска, с которыми они сопряжены. Зависимость между типом инвестиций и уровнем риска определяется степенью опасности не угадать возможную реакцию рынка на изменения результатов работы фирмы после завершения инвестиций. Ясно, что организация нового производства, имеющего своей целью выпуск не знакомого рынку продукта, сопряжена с наибольшей степенью неопределенности, тогда как, например, повышение эффективности (снижение затрат) производства уже принятого рынком товара несет минимальную опасность негативных последствий инвестирования.

В условиях рыночной экономики осуществление инвестиций нельзя рассматривать как "произвольную" форму деятельности фирмы в том смысле, что фирма может осуществлять или не осуществлять подобного рода операции. Неосуществление инвестиций неминуемо приводит к потерям конкурентных позиций. Поэтому все возможные инвестиции можно разбить на две группы:

- пассивные инвестиции, т. е. такие, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данной фирмы за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившихся сотрудников и т. д.

- активные инвестиции, т. е. такие, которые обеспечивают повышение конкурентоспособности фирмы и ее прибыльности по сравнению с ранее достигнутыми за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, захвата новых рынков, или поглощения конкурирующих фирм.

Инвестиции, осуществляемые при основании или покупке предприятия, принято называть начальными инвестициями или нетто-инвестициями. В свою очередь брутто-инвестиции состоят из нетто-инвестиций и реинвестиций, причем последние представляют собой связывание вновь свободных инвестиционных средств посредством направления их на приобретение или изготовление новых средств производства с целью поддержания состава основных фондов предприятия (инвестиции на замену, рационализацию, диверсификацию и т. д.).

Инвестиции, которые идут на расширение, т. е. на увеличение производственного потенциала, являются экстенсивными инвестициями.

Говоря о сущности инвестиций, нельзя обойти вниманием такое понятие, как ценность фирмы. Ценность фирмы и ее увеличение является наиболее универсальным мотивом поведения менеджеров фирмы. Ценность фирмы можно представить как своеобразную систему, состоящую из двух частей:

первая представляет собой рыночную стоимость собственного капитала фирмы; вторая - рыночную стоимость обязательств фирмы.

Таким образом, ценность фирмы - это то реальное богатство, которым обладают владельцы фирмы и которое они могут получить в денежной форме, если продадут свою собственность. Размеры этого реального богатства зависят от двух основных групп факторов:

- инвестиций всех типов, т. е. инвестиций в реальные и портфельные активы;

- прочих факторов, в том числе финансового и производственного менеджмента.

Очевидно, что ценность фирмы реально определяется не тем, насколько велик ее капитал (за исключением, может быть, капитала, находящегося в форме наиболее ликвидных активов), а тем, какое положение этот капитал обеспечивает фирме на рынке товаров и услуг. Между тем это положение как раз и определяется направлениями фирменных инвестиций: если они повышают конкурентоспособность фирмы и обеспечивают рост доходности ее капитала, то ценность фирмы увеличивается и ее владельцы становятся богаче. В противном случае инвестиции, формально увеличивая пассивы баланса фирмы (за счет вложений собственного капитала или привлечения заемных средств, увеличивающих обязательства), приведут к снижению ценности фирмы, поскольку рыночная оценка ее капитала упадет вслед за снижением ее конкурентоспособности и прибыльности.

Отсюда следует несложный, но чрезвычайно принципиальный вывод: любые инвестиции, в том числе и инвестиции в реальные активы, следует рассматривать прежде всего с точки зрения того, как они влияют на ценность фирмы.

Между тем есть и другое определение ценности фирмы с позиций экономической теории: ценность фирмы в любой момент времени равна современной стоимости всех ее будущих поступлений. Следовательно, только в том случае, если все расчеты приемлемости инвестиций проводятся на основе информации о денежных поступлениях, инвесторы и владельцы фирмы получают адекватные представления о том. приведет ли реализация проекта к увеличению ценности фирмы и соответственно богатства ее владельцев.

Таким образом, показатель денежные поступления (денежный поток) является основополагающим при всех расчетах приемлемости инвестиций. Уравнение для определения величины денежных поступлений можно записать следующим образом:

ДП=Р–(3–А)–Пр–Нупл,

где ДП - денежные поступления;

Р - выручка от реализации;

3 - совокупные затраты;

А - амортизация;

Пр – выплаты процентов;

Нупл - уплаченные налоги.

С показателем "денежные поступления" тесно связаны категории "денежные притоки" и "денежные оттоки", анализ которых чрезвычайно важен для оценки деятельности фирмы. Денежные притоки (притоки денежных средств) фирмы связаны с тем, что она:

- продает свои товары за наличные, а также получает от дебиторов платежи по товарам, проданным в кредит;

- получает доходы от инвестирования в ценные бумаги или операции своих филиалов в стране или за рубежом;

- продает свои вновь эмитированные ценные бумаги разных типов;

- избавляется от ненужных или лишних активов;

- привлекает кредиты.

Денежные оттоки (оттоки денежных средств) фирмы связаны с тем, что она:

- приобретает сырье и материалы для осуществления своей деятельности;

- выплачивает заработную плату своим работникам;

- поддерживает в работоспособном состоянии свой основной капитал и осуществляет новые инвестиции;

- выплачивает дивиденды и проценты по взятым кредитам;

- погашает основные суммы задолженностей по облигациям и кредитам.

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах. В связи с этим для анализа и планирования инвестиций важной представляется классификация инвестиций по признакам:

1. В зависимости от объектов вложений средств различают реальные (производственные) и финансовые инвестиции.

2. По характеру участия в инвестировании выделяют прямые и непрямые инвестиции.

Под прямыми инвестициями понимают непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямыми инвестициями подразумевают инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными и другими финансовыми посредниками, которые собранные таким образом инвестиционные средства размещают по своему усмотрению, выбирая наиболее эффективные объекты инвестирования, участвуя в управлении ими, распределяя полученные доходы среди своих клиентов.

3. По периоду инвестирования различают краткосрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимают обычно вложения капитала на период, не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и т. п.), а под долгосрочными инвестициями - вложения капитала на период свыше одного года.

4. По формам собственности инвесторов выделяют частные, государственные, иностранные и совместные инвестиции.

Частные инвестиции - это вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего коллективной.

Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственные предприятия и учреждения за счет собственных и заемных средств.

Под иностранными инвестициями понимают вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами.

Совместные инвестиции - это вложения, осуществляемые субъектами данной страны и иностранных государств.

5. По региональному признаку различают инвестиции внутри страны и за рубежом.

Под инвестициями внутри страны (внутренними инвестициями) подразумевают вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны.

Под инвестициями за рубежом (зарубежными инвестициями) понимают вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны (к этим инвестициям относятся также приобретения различных финансовых инструментов других стран - акций зарубежных компаний, облигаций других государств и т. п.).

6. По отношению друг к другу:

Независимые, т.е. допускают одновременное и раздельное осуществление, причем характеристики реализации инвестиционного проекта не влияют друг на друга.

Взаимоисключающие (альтернативные), т.е. не допускающие одновременной реализации. Часто, но не всегда, эти проекты (или их варианты) выполняют одну и ту же функцию. Из совокупности альтернативных проектов осуществлен можно только один.

Взаимодополняющие, реализация которых может происходить лишь совместно.

2. ИНВЕСТИЦИОННЫЙ ПРОЕКТ: ПОНЯТИЯ, ОСНОВНЫЕ ЭТАПЫ СОЗДАНИЯ И РЕАЛИЗАЦИИ

Понятие инвестиционный проект употребляетсяв двухсмыслах: как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий обеспечивающих достижение определенных целей;как система организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий. Создание и реализация проекта включает следующие этапы: формирование инвестиционного замысла (идеи); исследование инвестиционных возможностей; ТЭО проекта; подготовка контрактной документации; подготовка проектной документации; строительно-монтажные работы; эксплуатация объекта, мониторинг экономических показателей.

Под этапом- формирование инвестиционного замысла (идеи) понимается задуманный план действий.На этом этапе, прежде всего, необходимо определить субъекты и объекты инвестиций, их формы и источники в зависимости от деловых намерений разработчика идеи. Субъектом инвестицийявляются коммерческие организации и другие субъекты хозяйствования, использующие инвестиции.

К объектам инвестиций могут быть отнесены: строящиеся, реконструируемыеили расширяемые предприятия, здания, сооружения (основные фонды), предназначенныедля производства новых продуктов и услуг; комплексы строящихся или реконструируемых объектов, ориентированных на решение одной задачи (программы). В этом случае под объектом инвестирования подразумевается программа - производство новых изделий, услуг на имеющихся производственных площадях в рамках действующих производств и организаций.

В инвестиционном проекте используются следующие формы инвестиций:

· денежные средства и их эквиваленты (целевые вклады; оборотные средства; ценные бумаги, например, акции или облигации; кредиты; займы; залоги и т. п.);

· земля;

· здания, сооружения, машины и оборудование, измерительные и испытательные средства, оснастка и инструмент, любое другое имущество, используемое в производстве или обладающее ликвидностью;

· имущественные права, оцениваемые, как правило, денежным эквивалентом

Основными источниками инвестиций являются:

· собственные финансовые средства, иные виды активов (основные фонды, земельные участки, промышленная собственность и т. п.) и привлеченные средства;

· ассигнования из федерального, региональных и местных бюджетов;

· иностранные инвестиции, предоставляемые в форме финансового или иного участия в уставном капитале совместных организаций;

· различные формы заемных средств, в том числе кредиты, предоставляемые государством на возвратной основе, кредиты иностранных инвесторов.

Этап -Исследование инвестиционных возможностей предусматривает:

· предварительное изучение спроса на продукцию иуслуги с учетом экспорта и импорта;

· оценку уровня базовых, текущих и прогнозных цен на продукцию (услуги);

· подготовку предложений по организационно-правовой форме реализации проекта и составу участников;

· оценку предполагаемого объема инвестиций по укрупненным нормативам и предварительную оценку их коммерческой эффективности;

· подготовку исходно-разрешительной документации;

· подготовку предварительных оценок по разделам ТЭО, в частности оценку эффективности проекта;

· утверждение результатов обоснования инвестиционных возможностей;

· подготовку контрактной документации на проектно- изыскательские работы.

Цель исследования инвестиционных возможностей – подготовка инвестиционного предложения для потенциального инвестора. Если потребности в инвесторе нет и все работы производятся за счет собственных средств, тогда принимается решение о финансировании работ по подготовке ТЭО проекта.

Этап- ТЭО проекта в полном объеме предусматривает:

· проведение полномасштабного маркетингового исследования;

· подготовку программы выпуска продукции (реализации услуг);

· подготовку исходно-разрешительной документации;

· разработку технических решений, в том числе генерального плана;

· градостроительные, архитектурно-планировочные и строительные решения;

· инженерное обеспечение;

· мероприятия по охране окружающей природной среды и гражданской обороне;

· описание организации строительства;

· данные о необходимом жилищно-гражданском строительство;

· описание системы управления предприятием, организации труда рабочих и служащих;

· формирование сметно-финансовой документации:

· оценку издержек производства; расчет капитальных издержек; расчет годовых поступлений от деятельности предприятий; расчет потребности в оборотном капитале; проектируемые и рекомендуемые источники финансирования проекта (расчет); предполагаемые потребности в иностранной валюте; условия инвестирования, выбор конкретного инвестора, оформление соглашения;

· оценку рисков, связанных с осуществлением проекта;

· планирование сроков осуществления проекта;

· оценку коммерческой эффективности проекта (при использовании бюджетных инвестиций);

· формулирование условий прекращения реализации проекта.

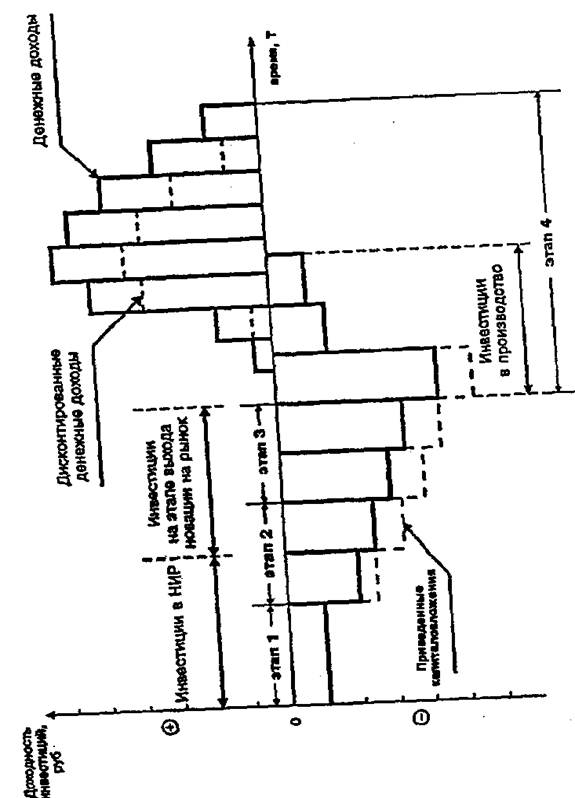

Рис.1 Инвестиции в проекте