Вопрос 7. Принципы обязательного и добровольного страхования

Вопрос 6. Классификация страхования. Понятия отрасли, подотрасли и вида страхования

Классификация, формы и принципы страхования

ТЕМА 2

Страховой ущерб—стоимость полностью уничтоженного или обесцененной части поврежденного имущества по страховой оценке. Часть или полная сумма ущерба, причитающаяся к выплате страхователю, называется страховым возмещением! Вличном страховании причитающиеся к выплате денежные средства называют страховой суммой.Часть страховой суммы по дожитию, выплачиваемая в связи с досрочным прекращением уплаты очередных взносов, накопившуюся к моменту прекращения договора страхованию жизни, называют выкупной суммой.

Понятия и термины, связанные с расходованием средств страхового фонда

Страховой случай— фактически происшедшее событие всвязи с разрушительными или иными оговоренными договором страхования, последствиями которого должно быть выплачено страховое возмещение, или страховая сумма. В международной страховой практике для обозначения страхового случая применяется термин «форс-мажор», неконтролируемая сила, чрезвычайное событие, наносящее катастрофический ущерб.

Страховой риск— термин, имеющий несколько смысловых значений (см. также ответ на вопрос 4):

1) вероятность наступления ущерба имуществу, здоровью, жизни от страхового случая; исчисленная математически, эта вероятность является основой для построения страховых тарифов;

2) страховой случай, т.е. конкретная опасность, по поводу которой проводится страхование; в таком понимании страховых рисков составляют объем страховой ответственности;

3) конкретные объекты страхования по их страховой оценке и степени вероятности нанесения ущерба; различают крупные, средние и мелкие страховые риски в зависимости от величины их страховой оценки, а также более опасные и менее опасные риски по степени вероятности наступления страхового случая.

Страховой акт —документ, совокупность документов, оформленных в установленном порядке, подтверждающих факт и причину происшедшего страхового случая.

Страховое сторно— число досрочно прекращенных до говоров страхования жизни всвязи снеуплатой очередных взносов. Используется для оценки состояния работы по раз витию страхования жизни.

Страховая рента— регулярный доход страхователя, связанный с получением пожизненной или временной пеней (страховой ренты) за счет расходования внесенного в страховой фонд единовременного страхового взноса или накопления определенной суммы денежных средств регулярными взносами — по добровольному или обязательному страхованию пенсии.

Убыточность страховой суммы— экономический показатель деятельности страховщика, характеризующий ношение объема выплат страхового возмещения и страховых сумм к сбору премий со всех застрахованных объектов. Он позволяет сопоставить расходы на выплаты с объемом; ответственности страховщика. Показатель убыточности формируется под влиянием следующих факторов: числа застрахованных объектов и их страховой суммы, числа страховых случаев, числа пострадавших объектов и сумм страхового возмещения. Убыточность страховой суммы определяется по каждому виду страхования в масштабе области, края, республики, отдельного региона.

Вопрос 6. Классификация страхования. Понятия отрасли, подотрасли и вида страхования

Вопрос 7. Принципы обязательного и добровольного страхования

Классификация в страховании делит всю совокупность страховых отношений на взаимосвязанные звенья, находящиеся между собой в иерархической соподчиненности.

В основу классификации страхования положены два критерия: а) различие в объектах страхования и б) различие в объеме страховой ответственности. Первый критерий является общим, второй — охватывает только имущественное страхование.

Согласно первому общему критерию (а) страхование разделяется по отраслям, подотраслям и видам (иногда и по подвидам). В соответствии со вторым критерием (б) страхование подразделяется по роду опасности.

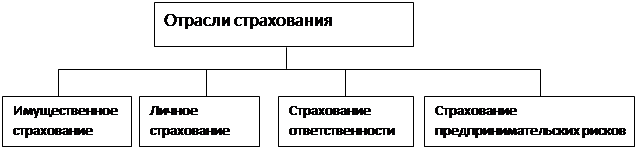

Все звенья классификации охватывают две формы проявления страхования — обязательную и добровольную. Оптимальное сочетание двух форм страхования позволяют сформировать такую систему видов страхования, которая обеспечивает универсальный объем страховой защиты общественного производства и населения. В основе классификации страхования на отрасли лежат принципиальные различия в объектах страхования. В соответствии с этим всю совокупность страховых отношений можно подразделить на четыре отрасли (рис. 3)*.

Рис. 3. Классификация страхования по отраслям.

В имущественном страховании в качестве объектов выступают материальные ценности; при личном страховании граждан — их жизнь, здоровье и трудоспособность. По страхованию ответственности в качестве объектов выступает ответственность страхователя по закону перед третьими липцами (физическими и юридическими), которым может быть причинен ущерб (вред) вследствие какого-либо действия или бездействия страхователя. Объектами страхования предпринимательских рисков являются потенциально возможные потери доходов страхователя, например, ущерб от простоев предприятия, упущенная выгода по неудавшимся сделкам, риск внедрения новой техники и т.п. Классификация по отраслям еще не позволяет выявить те конкретные страховые интересы страхователя, которые дают возможность проводить страхование. Для дальнейшей конкретизации этих интересов необходимо выделение из каждой отрасли подотраслей и видов страхования.

Имущественное страхованиеделится на несколько подотраслей, главным образом в зависимости от вида хозяйствующего объекта (рис. 4):

• страхование промышленных предприятий, кооперативных и общественных организаций;

• страхование сельскохозяйственных предприятий и фермерских хозяйств;

Вопросы социального страхования как особой отрасли страхования являются предметом изучения специальной учебной дисциплины.

| |||||||

| |||||||

| |||||||

| |||||||

Рис 4. Классификация имущественного страхования по отраслям и видам страхования.

К подотраслям личного страхования (рис. 5) относятся

• страхование жизни;

• страхование от несчастных случаев;

• медицинское страхование (страхование здоровья).

Классификации страхования ответственности и предпринимательской деятельности по подотраслям приведены соответственно на рис. 6 и 7.

• транспортное страхование грузов;

• имущественное страхование граждан.

К подотраслям личного страхования (рис. 5) относятся

• страхование жизни;

• страхование от несчастных случаев;

• медицинское страхование (страхование здоровья).

Классификации страхования ответственности и предпринимательской деятельности по подотраслям приведены соответственно на рис. 6 и 7.

| |||

| |||

Рис.5. классификация личного страхования по подотраслям и видам.

Рис. 6. Классификация страхования ответственности по отраслям

Рис. 7. Классификация страхования предпринимательской деятельности по подотраслям.

При подразделении отраслей страхования на иерархические структуры первый критерий классификации, а именно — подотрасль, вид, подвид, иногда страховые события и даже страховые случаи, — определяет условия для четкого выявления предмета страхования, объема ответственности и расчета соответствующих тарифных ставок.

Согласно второму критерию (б) страхование имущества разделяется на три системы:

1) по пропорциональной ответственности;

2) по ответственности по первому риску;

3) по предельной ответственности.

Страхование по системе пропорциональной ответственности означает неполное, частичное страхование объекта. Для пропорциональной системы характерно участие страхователя в возмещении ущерба, которое как бы останется на его риске.

Собственное участие страхователя впокрытии ущерба выражается через франшизу, предусмотренную условия договора страхования, т.е.через освобождение страховщика от возмещения части убытков, не превышающих определенного размера.

2) Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но

пределах страховой суммы. При этой системе весь ущерб в

пределах страховой суммы (первый риск) компенсирует

полностью, а ущерб сверх страховой суммы (второй риск) вообще не возмещается.

Данная система применяется, как правило, там, где оценка всего имущества сопряжена со значительными сложностями.

3)Система страхования по предельной ответственности

предусматривает возмещение убытков страховщиком в твердо установленных границах. Определяется начальный (минимальный) и конечный (максимальный) уровень ущерба

подлежащий компенсации со стороны страховщика.

Существуют другие критерии классификации страхования. Например, имущественное страхование классифицируется по роду опасностей: страхование от огня; страхование транспортных средств от аварии, угона и других опасностей; страхование сельхозкультур от засухи и других стихийных бедствий; страхование животных на случай вынужденного забоя.

Названные виды страхования отражают различия в объеме страховой ответственности определенных объектов. Классификация по роду опасностей создает условия для разработки специальных методов определения ущерба и страхового возмещения.

Обязательная форма страхованиябазируется на следующих принципах:

1)Принцип обязательности сводится к тому, что в отличие от добровольного страхования здесь не требуется предварительного соглашения (договора) между страхователем и страховщиком. Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователи — вносить причитающиеся страховые платежи. Закон, как правило, возлагает проведение обязательного страхования на государственные страховые органы.

2)Принцип сплошного охвата обязательным страхованием указанных в законе объектов. Для этого страховые органы ежегодно проводят по всей стране регистрацию застрахованных объектов, начисление страховых платежей и их взимание в установленные сроки.

3) Принцип автоматичности распространения обязательного страхования на объекты, указанные в законе.

4) Принцип действия обязательного страхования независимо от внесения страховых платежей. Если страхователь своевременно не уплатил страховые взносы, они взыскиваются с него в судебном порядке.

5) Принцип бессрочности обязательного страхования. Принцип действует постоянно в течение всего периода, пока страхователь пользуется застрахованным имуществом.

6) Принцип нормирования страхового обеспечения по обязательному страхованию. В целях упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях для данной местности на один объект.

Что касается обязательной формы личного страхования, то оно в полной мере отвечает принципам сплошного охвата, автоматичности, нормирования страхового обеспечения. Однако такое страхование имеет строго оговоренный срок действия и полностью зависит от уплаты страхового взноса.

Добровольное страхование строится только на основе добровольного заключения договора между страхователем и страховщиком.

Добровольная форма страхования базируется на следующих принципах.

1)Принцип добровольного участия.Принцип гарантирует заключение договора страхования по первому требованию страхователя.

2)Принцип выборочного охвата. Связан с тем, что не все

страхователи изъявляют желание участвовать в страховании. Кроме того, по условиям страхования могут действовать ограничения для заключения договора (например, по возрасту).

3)Принцип ограничения срока состоит в том, что начало и окончание срока страхования особо оговаривается в договоре. Страховая сумма подлежит выплате только в

том случае, если страховой случай произошел в период страхования.

4)Принцип уплаты разового или периодических страховых взносов устанавливает, что вступление в силу договора страхования обусловлено уплатой разового или первого страхового взноса. Неуплата очередного взноса влечет за собой прекращение действия договора.

5)Принцип страхового обеспечения, на котором базируется величина страховой суммы или размер страхового возмещения. По имущественному страхованию страхователь по своему желанию определяет размер страхового возмещения, но в пределах страховой оценки имущества, по личному страхованию страховая сумма устанавливается соглашением сторон.