Состав, структура, функции, права и обязанности налоговых органов

Тесты

Контрольные вопросы

Основы законодательства о налогах и сборах в Российской Федерации

ГЛАВА 4 НАЛОГОВАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ

Тесты

Контрольные вопросы

1. Что такое налоговый механизм?

2. Какими способами и методами осуществляется налоговое регулирование?

3. 3- Каковы элементы налогового планирования?

4. В чем заключается основная цель налогового планирования на макроуровне?

5. Каковы принципы налогового регулирования?

6. Каково определение понятия «налоговый контроль»?

7. Что является наиболее типичным элементом регулирования деятельности хозяйствующих субъектов при проведении налоговой политики?

1. Налоговое регулирование — это:

а) экономически обоснованная система прогнозов налоговых поступлений с учетом реальных экономических условий;

б) система экономических мер оперативного вмешательства в ход воспроизводственных процессов.

2. Принципиальные подходы к регулированию налоговых отношений в России определяются:

а) НК РФ;

б) законами субъектов РФ, принятыми в соответствии с НК РФ;

в) законами муниципальных образований, принятых в соответствии с НК РФ.

3- Цель налогового планирования — это:

а) уравновешивание интересов государства, хозяйствующих

субъектов и граждан;

б) анализ налоговых поступлений, определение тенденций

и факторов их изменений;

в) осуществление комплекса мер, направленных на повышение собираемости налогов.

4. Какой из элементов налогообложения наиболее часто используется в регулирующих целях:

а) налоговые льготы;

б) налоговые ставки;

в) налоговые санкции?

Основу функционирования налоговой системы РФ на современном этапе составляет НК РФ, в соответствии с которым законодательство РФ о налогах и сборах включает в себя:

· НК РФ и принятые в соответствии с ним федеральные законы о налогах и сборах;

· законы и нормативные правовые акты о налогах и сборах, принятые законодательными (представительными) органами власти субъектов РФ в соответствии с НК РФ;

· нормативные правовые акты представительных органов местного самоуправления о налогах и сборах, принятые в соответствии с НК РФ.

Налоговый кодекс Российской Федерации состоит из двух частей. Часть первая (Общая) действует с 1 января 1999 г. и устанавливает налоговую систему РФ, основы правоотношений, возникающих при уплате налогов и сборов, виды налогов и сборов, порядок возникновения и исполнения обязанностей налогоплательщиков,формы и методы налогового контроля, ответственность за налоговые нарушения, порядок обжалования действий (бездействия) налоговых органов, методы взимания налогов и т.д. В части первой НК РФ определен порядок изменение перечня налогов, ставок, методов исчисления налогооблагаемой базы, объектов налогообложения и методов взимания налогов, а также установлен порядок внесения изменений в налоговое законодательство.

Действующим налоговым законодательством не допускается установление дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала (ст. 3 НКРФ).

Налоги и сборы не могут иметь дискриминационного характера и применяться в зависимости от социальных, расовых, национальных, религиозных и иных подобных критериев.

Допускается установление особых видов пошлины либо дифференцированных ставок ввозных таможенных пошлин в зависимости от страны происхождения товара в соответствии с НК РФ и таможенным законодательством РФ.

Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Не правомерно вводить налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство РФ, в частности прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров (работ, услуг) или финансовых средств, либо иначе ограничивать не запрещенную законом экономическую деятельность физических и юридических лиц или создавать препятствия для такой деятельности.

Налоги, сборы, пошлины и другие платежи формируют бюджетную систему РФ, которая представлена федеральным, региональным и местным уровнями. В процессе формирования налоговой составляющей доходов государственного бюджета разные налоги составляют определенный удельный вес от всех налоговых поступлений (налог на добавленную стоимость — около 36%, таможенные платежи — около 23%, акцизы — 22%, налог на прибыль — 9%, налог на доходы физических лиц — 6,3% и т.д.).

Часть первая НК РФ регулирует властные отношения по установлению, введению и взиманию налогов и сборов в РФ.

При уплате налога возникают имущественные отношения между плательщиком и получателем, основанные на властном подчинении первого последнему. Именно поэтому к налоговым отношениям неприменимы нормы гражданского законодательства, основанного на равенстве, автономии воли и имущественной самостоятельности сторон, т.е. нормы Гражданского кодекса Российской Федерации (далее — ГК РФ).

К отношениям по установлению, введению и взиманию таможенных платежей, а также к отношениям, возникающим при контроле уплаты таможенных платежей, обжаловании актов таможенных органов, действий (бездействия) их должностных лиц и привлечении к ответственности виновных лиц законодательство о налогах и сборах не применяется, если иное непосредственно не предусмотрено НК РФ.

В соответствии с НК РФ каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

Важной характеристикой законодательства о налогах и сборах является действие его актов во времени, которое определено ст. 5 НКРФ.

Действие во времени законодательства о налогах и сборах

| Направленность актов | Не ранее |

| Акты законодательства о налогах | Одного месяца со дня официального опубликования и 1-го числа очередного налогового периода |

| Акты законодательства о сборах | Одного месяца со дня их официального опубликования |

| Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и сборов | 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня официального опубликования |

| Акты субъектов РФ и местные акты, вводящие новые налоги и сборы | 1 января года, следующего за годом принятия, но не ранее одного месяца со дня официального опубликования |

| Акты законодательства о налогах и сборах, улучшающие положение налогоплательщика | С момента официального опубликования |

Официальным опубликованием федеральных законов считается первая публикация их полного текста в «Парламентской газете», «Российской газете» или «Собрании законодательства Российской Федерации», а не дата их подписания.

return false">ссылка скрытаЧасть вторая НК РФ устанавливает порядок исчисления и уплаты отдельных налогов: федерального, регионального и местного уровней, а также порядок применения специальных налоговых режимов.

Дополняют нормативную базу налогового законодательства РФ федеральные и региональные законы по отдельным налогам (например, налоге на землю), инструкции Министерства по налогам и сборам РФ (МНС России) — теперь Федеральной налоговой службы (ФНС России), циркулярные письма, указания, телеграммы ФНС России. Кроме того, сложилась обширная арбитражная практика по вопросам налогообложения. Таким образом, нормативно-правовая база, регламентирующая налоговые правоотношения, достаточно велика, что, кстати, является существенным недостатком действующей системы налогообложения.

Все, что предусмотрено НК РФ, обязательно к исполнению. Все, что противоречит НК РФ, трактуется в пользу налогоплательщика. Можно признать любой нормативный правовой акт не соответствующим НК РФ, если он изменяет или ограничивает права налогоплательщиков, запрещает им какие-либо действия (бездействие), разрешает или запрещает положения, установленные НК РФ.

В НК РФ изложены следующие общие условия установления налогов и сборов: при введении налогов должны быть определены все элементы налогообложения; в необходимых случаях могут предусматриваться налоговые льготы и основания для их использования налогоплательщиком; акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить; все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

1. Каков порядок вступления в действие нормативных актов по налогам?

2. Какие виды нормативных актов вы знаете?

3. Какие основные положения содержит часть первая НК РФ?

4. Какие положения устанавливает часть вторая НК РФ?

5. Когда налоговый закон считается официально опубликованным?

6. По истечении какого срока вступают в силу акты законодательства о сборах?

7. . Когда вступают в силу федеральные законы, вносящие изменения в НК РФ?

8. Какие сроки установлены для вступления в силу актов субъектов РФ и муниципалитетов, вводящих новые налоги и сборы?

1. Налоговый кодекс РФ состоит:

а) из одной части;

б) из двух частей;

в) из трех частей.

2. Часть первая НК РФ действует:

а) с 1 января 1999 •"•;

б) с 1 января 20оз г.;

в) с 1 января 2005 г-

3. Основой функционирования налоговой системы РФ является:

а) Бюджетный кодекс РФ;

б) Таможенный кодекс РФ;

в) Налоговый кодекс РФ.

4- Акты законодательства о налогах вступают в силу:

а) не ранее одного месяца со дня их официального опубликования;

б) не ранее одного месяца со дня их официального опубликования и 1-го числа очередного налогового периода;

в) не ранее i января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

5. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах трактуются в пользу:

а) налогового органа;

б) налогоплательщика.

6. Часть вторая НК РФ устанавливает:

а) основы правоотношений, виды налогов, порядок возникновения и исполнения обязанностей налогоплательщиков;

б) порядок исчисления и уплаты федеральных, региональных и местных налогов, а также порядок применения специальных налоговых режимов;

в) методы налогового контроля, порядок обжалования действий налоговых органов, методы взимания налогов.

Важная роль в обеспечении эффективного функционирования налоговой системы РФ отводится налоговым органам, к которым в соответствии с действующим законодательством относится Министерство финансов РФ и Федеральная налоговая служба, включая ее структурные подразделения по всей территории государства.

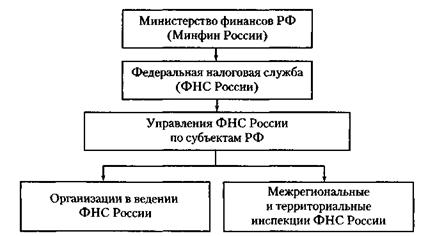

Система налоговых органов в РФ построена в соответствии с административным и национально-территориальным делением, принятым в РФ, и состоит из трех звеньев. Каждый уровень системы и ее составляющие имеют свои функции и специфику. Структура налоговых органов представлена на схеме.

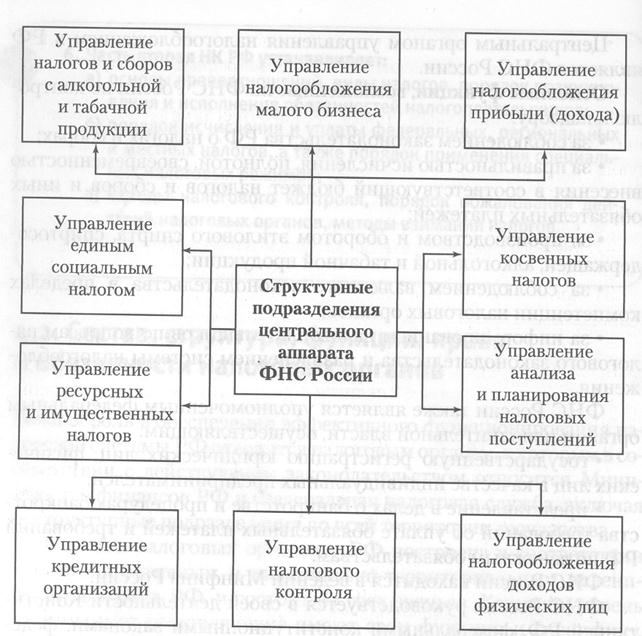

Центральным органом управления налогообложением в РФ является ФНС России.

Основные функции, возложенные на ФНС России по контролю и надзору:

· за соблюдением законодательства РФ о налогах и сборах;

· за правильностью исчисления, полнотой, своевременностью внесения в соответствующий бюджет налогов и сборов и иных обязательных платежей;

· за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции;

· за соблюдением валютного законодательства в пределах компетенции налоговых органов;

· за информированием налогоплательщиков по вопросам налогового законодательства и разъяснением системы налогообложения.

· ФНС России также является уполномоченным федеральным органом исполнительной власти, осуществляющим:

· государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей;

· представление в делах о банкротстве и процедурах банкротства требований об уплате обязательных платежей и требований РФ по денежным обязательствам.

ФНС России находится в ведении Минфина России.

ФНС России руководствуется в своей деятельности Конституцией РФ, федеральными конституционными законами, федеральными законами, актами Президента РФ и Правительства РФ, международными договорами РФ, нормативными правовыми актами Минфина России, а также Положением о ФНС России.

ФНС России ведет деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

ФНС России возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению министра финансов.

Структура налоговых органов утверждается приказом ФНС России. Каждый налоговый орган является самостоятельным юридическим лицом, но в то же время находится в вертикальной подчиненности и входит в единую централизованную систему.

Особенностью реформирования структуры налоговых органов является создание межрегиональных и межрайонных инспекций. В отличие от традиционных инспекций, осуществляющих контроль в зависимости от территориальной принадлежности налогоплательщика, межрегиональные и межрайонные инспекции строят свою работу исходя из категории налогоплательщика и его отраслевой принадлежности.

Межрегиональные инспекции по федеральным округам занимают промежуточное положение между федеральной налоговой службой и территориальными управлениями ФНС России.

Межрегиональные инспекции ФНС России по федеральным округам созданы:

· для осуществления взаимодействия с полномочными представителями Президента РФ в федеральных округах по вопросам, отнесенным к их компетенции;

· для контроля за соблюдением законодательства РФ о налогах и сборах на территории соответствующего федерального округа;

· для проведения налоговых проверок.

На межрегиональном уровне также существует семь межрегиональных инспекций по крупнейшим налогоплательщикам в следующих сферах:

1. разведка, добыча, переработка, транспортировка и реализаций нефти и нефтепродуктов;

2. разведка, добыча, переработка, транспортировка и реализация природного газа;

3. производство и оборот этилового спирта из всех видов сырья алкогольной, спиртосодержащей и табачной продукции;

4. электроэнергетика, в том числе производство, передача, распределение и реализация электрической и тепловой энергии;

5. производство и реализация продукции металлургической промышленности;

6. оказание транспортных услуг;

7. оказание услуг связи.

Налоговые службы на уровне субъектов РФ (республик, краев) выполняют следующие задачи:

· осуществляют контроль за соблюдением налогового законодательства на территории соответствующего субъекта РФ;

· обеспечивают поступление налогов, сборов и других обязательных платежей в бюджет.

· Руководителя Управления ФНС России по субъекту РФ назначает руководитель ФНС России по согласованию с полномочным представителем Президента РФ по соответствующему субъекту Федерации.

· Можно выделить два вида инспекций Федеральной налоговой службы межрайонного уровня:

· инспекции ФНС России, контролирующие территорию не одного, а нескольких административных районов;

· инспекции ФНС России, осуществляющие налоговый контроль за крупнейшими налогоплательщиками, которые подлежат налоговому администрированию на региональном уровне.

Права налоговых органов в соответствии со ст. 31 НК РФ:

· • требовать от налогоплательщика документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов (данное право реализуется при проведении налогового контроля; порядок истребования документов рассмотрен при описании форм и методов налогового контроля);

· проводить налоговые проверки в порядке, установленном НК РФ (проверки могут быть камеральными и выездными);

· приостанавливать операции по счетам налогоплательщиков в банках и налагать арест на имущество налогоплательщиков в порядке, предусмотренном НК РФ (операции по счетам приостанавливаются чаще всего в случае непредставления налоговых деклараций в срок, установленный законом, или в качестве одной из мер, обеспечивающих поступление налогов в бюджеты всех уровней; в случае непредставления декларации в установленный срок операции по счету приостанавливаются до момента ее представления; арест на имущество налагается в случаях, предусмотренных налоговым законодательством);

· производить выемку документов при проведении налоговых проверок у налогоплательщика, свидетельствующих о совершении налоговых правонарушений (выемка документов проводится, когда имеется достаточно оснований полагать, что документы будут сокрыты, изменены или уничтожены);

· осматривать (обследовать) любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества (осмотр помещения производится в рамках выездной налоговой проверки);

· определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основе имеющейся информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках (суммы налогов определяются расчетным путем в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налого-

· обложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги);

· взыскивать в бесспорном порядке с юридических лиц недоимки по налогам и сборам, а также взыскивать пени в порядке, установленном НК РФ (штрафные санкции взыскиваются только в судебном порядке; с индивидуальных предпринимателей и физических лиц все виды недоимок взыскиваются только в судебном порядке; с юридических лиц — в бесспорном или судебном порядке);

· требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков (это требование реализуется в порядке контроля налогоплательщиков, осуществляющих уплату налогов, а также банков, которые, выступая в роли налоговых агентов, перечисляют денежные средства в соответствующий бюджет);

· привлекать для проведения налогового контроля специалистов, экспертов и переводчиков (порядок привлечения для контроля рассмотрен при описании форм и методов налогового контроля);

· вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля (свидетель имеет право отказаться от дачи показаний в случаях, предусмотренных законодательством; при этом обязательно составляется протокол опроса свидетеля);

· заявлять ходатайства об аннулировании или приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности (данное право реализуется в случае грубых нарушений налогового законодательства, которые можно квалифицировать как преступления, а также неуплаты (неполной) уплаты налогов);

· предъявлять в суды общей юрисдикции или арбитражные суды иски по вопросам, связанным с налогообложением (для налогоплательщиков — физических лиц — суд общей юрисдикции, для юридических лиц — арбитражный суд).

Обязанности налоговых органов в соответствии со ст. 32 НКРФ:

· соблюдать законодательство о налогах и сборах — главная обязанность налоговых органов и их должностных лиц (законодательством предусмотрено, что при нарушении закона налоговыми органами налогоплательщик имеет право взыскать убытки, причиненные их неправомерными действиями);

· осуществлять контроль соблюдения законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов (порядок осуществления налогового контроля строго регламентирован НК РФ и иными законодательными и нормативными актами);

· вести в установленном порядке учет налогоплательщиков, включающий в себя своевременную постановку на налоговый учет, присвоение ИНН, КПП, своевременное снятие с учета налогоплательщика и т.д.;

· проводить разъяснительную работу по применению налогового законодательства и других законодательных и нормативных правовых актов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, представлять формы установленной отчетности и разъяснять порядок их заполнения, давать разъяснения о порядке исчисления и уплаты налогов и сборов (следует иметь в виду, что налоговый орган обязан ответить на запрос налогоплательщика в течение 30 дней);

· осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов (налоговые органы обязаны принять решение об их зачете или возврате в течение 30 дней);

· соблюдать налоговую тайну (понятие «налоговая тайна» возникает с момента постановки налогоплательщика на налоговый учет и заключается в том, что налоговый орган обязан хранить и не разглашать информацию о налогоплательщике — его учредителях, месте жительства, местонахождении, его оборотов по реализации и т.д.).

Таможенные органы. Основной обязанностью таможенных органов является контроль уплаты налогов при перемещении товаров через таможенную границу РФ. Кроме того, они выполняют ряд функций налоговых органов.

Таможенные органы взимают налоги в соответствии с таможенным законодательством и другими федеральными законами, а также с учетом положений НК РФ. При этом Таможенный и Налоговый кодексы Российской Федерации существенно различаются, в том числе в отношении сфер взимания налогов (таможенная пошлина, налог на добавленную стоимость, акцизы), полномочий, процедур делопроизводства, принятия решений и т.д.

Однако должностные лица таможенных органов исполняют все обязанности должностных лиц налоговых органов, а также другие обязанности, предусмотренные таможенным законодательством.