Анализ динамики и уровня финансовых показателей оценки экономических результатов деятельности предприятия.

Различные стороны производственной, снабженческой и финансовой деятельности предприятия отражаются в трех наиболее важных финансовых показателях:

· выручка от реализации продукции;

· прибыль;

· поток денежных средств.

Совокупное значение этих показателей и тенденции их изменения характеризуют эффективность работы предприятия и его основные проблемы.

Выручка – это учет дохода от реализации продукции за данный период, включает в себя как денежные так и не денежные формы дохода.

Прибыль – это разность между учетными доходами от реализации и начисленными расходами.

Поток денежных средств – это разность между всеми показателями и выплаченными предприятием денежными средствами за определенный период времени.

Финансовый результат от всех видов обычной деятельности выражается двумя показателями:

· прибыль (убыток) до налогообложения;

· прибыль после налогообложения.

В отчете о финансовых результатах – это прибыль от обычных видов деятельности.

Данный показатель меньше предыдущего на величину налога на прибыль.

Кроме того, в форме №2 показывается текущий налог на прибыль. Определяется как сумма следующих показателей:

Нтек = ± усл.доход (усл.расход) + ПНО + ОНА – ОНО

ПНО – постоянные налоговые обязательства, это превышение суммы расходов, принимаемых для целей БУ над расходами, принимаемыми для целей налогового учета.

ОНА – отложенные налоговые активы, возникают при возникновении вычитаемых временных разниц (в БУ сумма амортизации больше чем в налоговом учете за налоговый период).

ОНО – отложенные налоговые обязательства, возникают при возникновении налогооблагаемых разниц. (в БУ сумма амортизации меньше чем в налоговом).

Конечным финансовым результатом является чистая прибыль.

Данный показатель является основным для объявления дивиденда акционерам, источником средств, направленных на увеличение УК и резервного.

Данный показатель характеризует реальный прирост СК организации, свидетельствует об эффективности использования основного и оборотного капитала.

При анализе финансового результата прежде всего выясняют, соответствует ли расчет нормативам документа.

Следующий этап анализа – это оценка состава и динамики элемента формирования прибыли от продаж, динамики операционных и внереализационных расходов, а также динамике чистой прибыли.

На следующем этапе проводят структурно-динамический анализ основных элементов формирования финансового результата.

Доходами признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и/или погашения обязательств, приводящее к увеличению капитала организации, за исключением вкладов участников (собственников имущества).

Расходами признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и/или возникновения обязательств, приводящее к уменьшению капитала организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Различают следующие виды доходов и расходов:

· доходы и расходы по обычным видам деятельности;

· операционные доходы и расходы;

· внереализационные доходы и расходы.

В процессе анализа доходов и расходов изучают структуру и динамику их изменения, определяют виды доходов и расходов, оказывающих наиболее серьезное влияние на финансовый результат организации.

Важную роль играет проведение факторного анализ выручки, как основного вида доходов организации. Поскольку на величину выручки оказывает влияние объем продаж, структура производства и продаж, отпускные цены на продукцию; а на себестоимость – цены на сырье и материалы, топливо, тарифы на энергию и перевозки, уровень материальных и трудовых затрат, при проведении анализа оценивают влияние этих факторов.

Для анализа влияния, к примеру, ценовых факторов необходимо знать изменение цен на продукцию, сырье, материалы, которое определяется индексом изменения цен или отношением цены в отчетном периоде к цене прошлого периода:

,

,

Где р1 – цена единицы продукции, сырья, материалов в отчетном периоде;

р0 – цена единицы продукции, сырья, материалов в прошлом периоде.

В процессе анализа просчитываются выручка и себестоимость в сопоставимых ценах, т.е. в ценах прошлого (или базисного) периода. Для этого фактическая выручка (себестоимость) отчетного периода в действующих ценах делится на индекс изменения цен.

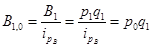

,

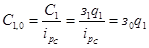

,

Где р1 – цена единицы продукции, сырья, материалов в отчетном периоде;

р0 – цена единицы продукции, сырья, материалов в прошлом периоде;

q1 – цена единицы продукции, сырья, материалов в отчетном периоде;

В1,0 – выручка отчетного периода в ценах прошлого периода (в сопоставимых ценах);

з1 – затраты на единицу продукции, сырья, материалов в отчетном периоде;

з0 – затраты на единицу продукции, сырья, материалов в прошлом периоде;

С1,0 – себестоимость реализованный продукции отчетного периода в ценах прошлого периода (в сопоставимых ценах).

Прибыль – важнейший показатель, характеризующий экономический результат деятельности организации. Рост прибыли определяет рост потенциальных возможностей организации, повышает степень ее деловой активности. В зависимости от размера прибыли определяются доля доходов учредителей и собственников, размеры дивидендов и других доходов.

Различают следующие показатели прибыли:

· Валовая прибыль = Выручка от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) – Себестоимость проданных товаров, продукции, работ, услуг.

· Прибыль от продаж = Валовая прибыль – Коммерческие расходы – Управленческие расходы.

· Прибыль до налогообложения = Прибыль от продаж + Проценты к получению – Проценты к уплате + Доходы от участия в других организациях + Прочие операционные доходы – Прочие операционные расходы + Внереализационные доходы – Внереализационные расходы.

· Чистая прибыль = Прибыль до налогообложения ± Отложенные налоговые активы – Отложенные налоговые обязательства – Текущий налог на прибыль.

Анализ уровня и динамики прибыли деятельности организации проводится в несколько этапов:

· анализируется структура и динамика изменения прибыли;

· проводится факторный анализ показателей прибыли;

· проводится анализ качества прибыли;

· проводится анализ использования чистой прибыли.

Анализ прибыли начинается с расчета изменения суммы прибыли в абсолютном и относительном измерении.

Абсолютное изменение рассчитывается как разница между суммами прибыли в отчетном и базисном периодах.

, где

, где

∆Ппр – изменение прибыли от продаж;

П1пр – величина прибыли от продаж в отчетном периоде;

П0пр – величина прибыли от продаж в прошлом периоде;

Относительное изменение рассчитывается как процентное отношение абсолютного изменения прибыли к сумме прибыли в базисном периоде.