РЫНОК ЦЕННЫХ БУМАГ И ЕГО УЧАСТНИКИ

1.1. Сущность, функции и виды рынка ценных бумаг

Рынок ценных бумаг— это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых ресурсов и обеспечении возможности их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами, г. е в осуществлении посреднпчсс гва в движении временно свободных денежных средств от инвесторов к эми-т ентам ценных бумаг.

Рынок ценных бумаг является частью финансового рынка и занимает промежуточное место среди рынков капитала и денежных рынков.

Задачами рынка ценных бумаг являются:

* мобилизация временно свободных финансовых ресурсов для осу

ществления конкретных инвест иций;

* создание рыночной инфраструктуры, отвечающей мировым стан

дартам;

* выпуск и обращение новых видов ценных бумаг;

* совершенствование рыночного механизма, системы управления и

ценообразования;

* обеспечение реального контроля на основе государственного, бир

жевого регулирования;

* усовершенствование саморегулирусмых организаций, регулирую

щих деятельность профессиональных участников рынка;

« разработка портфельных стратегий,

* уменьшение инвестиционно! о риска;

» проведение маркетинговых исследований, на основе которых осуществляется прогнозирование перепек гивных направлений развития рынка.

8______________________________ Глава 1. Рынок ценных бумаг и его участники

На сегодняшний день имеется около 1000 законодательных и нормативных документов, регулирующих различные стороны рынка цепных бумаг и деятельности его участников. Основным из них является Федеральный закон РФ «О рынке ценных бумаг» от 22 апреля 1996 г.

Рынок ценных бумаг выполняет ряд общерыпочных (присущих каждому финансовому рынку) функций и ряд специфических функций.

К общерыночным функциям относят:

1.Аккумулирующую функцию, которая проявляется через создание

условий для мобилизации временно свободных финансовых ре

сурсов с последующим их использованием в интересах участни

ков рынка и национальной экономики в целом.

2. Организацию процесса доведения финансовых активов до потреби

телей (покупателей, вкладчиков), которая проявляется через со

здание сети различных институтов по реализации ценных бумаг

(банки, биржи, брокерские конторы, инвестиционные фонды

и т. п.) и заключается в создании нормальных условий для реали

зации денежных ресурсов потребителей в обмен на интересующие

их ценные бумаги. ,, »

3. Перераспределительную функцию, которая включает в себя опера

тивное перераспределение денежных средств между отраслями и

сферами экономики, территориями и странами, группами и слоя

ми населения, предприятиями и государством и т. п.; финансиро

вание дефицита государственного бюджета на неинфляционной

основе, т. е. без выпуска в обращение дополнительных денежных

средств; перевод сбережений из непроизводительной в произво

дительную форму.

4. Регулирующую функцию, которая заключается в создании правил

торговли и участия в ней; определении органов контроля и управ

ления, порядка разрешения споров между участниками рынка.

5. Стимулирующую функцию, которая заключается в мотивации

юридических и физических лиц стать субъектами рынка путем

предоставления им определенных прав: права на участие в

управлении предприятиями (акции), права на получение дохо

да (процентов по облигациям, дивидендов но акциям), возмож

ности накопления капитала или права стать владельцем имуще

ства (облигации).

6. Контрольную функцию, которая заключается в проведении контро

ля за соблюдением норм законодательства, правил торговли, эти

ческих норм участниками рынка.

1.1. Сущность, функции и виды рынка ценных бумаг

7. Ценовую функцию — функцию установления и обеспечения про

цесса формирования и движения рыночных цен (курсов) на цен

ные бумаги посредством сбалансирования спроса и предложения

на ценные бумаги путем проведения операций с ними.

8. Функцию страхования ценовых и финансовых рисков (или хеджи

рование), которая осуществляется посредством заключения фью

черсных и опционных контрактов.

9. Коммерческую функцию, которая заключается в получении участ

никами рынка прибыли от операций на рынке ценных бумаг.

10. Информационную функцию, которая заключается в производстве и

доведении информации об объектах торговли и ее участниках до

экономических субъектов рынка.

11.Воздействие на денежное обращение, заключающееся в создании

условий для непрерывного движения денег в процессе совершения

различных платежей и регулировании объема денежной массы

в обращении.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

* использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике; » учетную функцию, которая проявляется в обязательном учете в специальных списках (реестрах) всех видов ценных бумаг, обращающихся на рынке, в регистрации участников рынка ценных бумаг, а также фиксации фондовых операций, оформленных договорами купли-продажи, залога, траста, конвертации и др. В мировой практике известны три модели рынка ценных бумаг в зависимости от банковского или небанковского характера финансовых посредников:

1) небанковская модель — в качестве посредников выступают небан

ковские компании по ценным бумагам. Такая модель существует

в США;

2) банковская модель — посредниками выступают банки. Эта модель

характерна для Германии;

3) смешанная модель — посредниками являются как банки, так и небан

ковские компании. Данная модель имеет место в Японии, России.

Имеются различные классификационные признаки рынков ценных бумаг. Остановимся на самых распространенных (рис. 1.1.1).

Рис. 1.1.1.Классификация рынков ценных бумаг

1.1. Сущность, функции и виды рынка ценных бумаг_______________________ 1_1_

По территориальному принципу рынок ценных бумаг делится на: международный, региональный, национальный и местный.

В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный.

Первичный— это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. К задачам первичного рынка ценных бумаг можно отнести: привлечение временно свободных ресурсов, активизацию финансового рынка, снижение темпов инфляции. Первичный рынок ценных бумаг выполняет следующие функции: 1) организацию выпуска ценных бумаг; 2) размещение ценных бумаг; 3) учет ценных бумаг; 4) поддержание баланса спроса и предложения.

Вторичный— это рынок, где производится обращение ранее выпущенных ценных бумаг, где происходит совокупность всех актов купли-продажи или других форм перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги. Здесь в процессе купли-продажи актива определяется его действительный курс, т. е. производится котировка курса финансового актива. К задачам вторичного рынка ценных бумаг относя! ся: повышение финансовой активности хозяйствующих субъектов и физических лиц; развитие новых форм финансовой практики; совершенствование нормативно-правовой базы; развитие инфраструктуры рынка; соблюдение принятых правил и стандартов. Функции вторичного рынка ценных бумаг: 1) сводить друг с другом продавцов и покупателей (обеспечивать ликвидность ценных бумаг); 2) способствовать выравниванию спроса и предложения.

В зависимости от степени организованности рынок ценных бумаг подразделяется на организованный и неорганизованный.

Организованныйрынок — это обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками.

Неорганизованныйрынок — это обращение ценных бумаг без соблюдения единых для всех участников рынка правил; это рынок, где правила заключения сделок, требования к ценным бумагам, к участникам и т. д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует/

В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой.

Биржевойрынок — это рынок, организованный фондовой (фьючерсной, фондовыми секциями — валютной и товарной) биржей и работающими на ней брокерскими (маклерскими) и дилерскими фирмами.

V2____________________________ Глава 1. Рынок ценных бумаг и его участники

Внебиржевой рынок — сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. Внебиржевой рынок занимается обращением пенных бумаг тех акционерных обществ, которые не имеют достаточного количества акций или доходов для того, чтобы зарегистрировать (пройти листинг) свои акции на какой-либо бирже и быть допущенными к торгам на ней. Он может быть организованным и неорганизованным. Организованный внебиржевой рынок образуется фондовыми магазинами, отделениями банков, а также дилерами, которые могут быть или не быть членами биржи, инвестиционными компаниями, инвестиционными фондами, отделениями банков и др.

В настоящее время внебиржевой фондовый рынок состоит из следующих сегментов:

4 система торговли долгосрочными государственными облигациями для юридических лиц, созданная Банком России;

* система торговли государственными краткосрочными облига

циями;

» торговая сеть Сбербанка по операциям с мелкономинальными государственными облигациями;

» аукционная сеть (центры приватизации и т. п.) Государственного комитета по имуществу РФ;

* внебиржевое первичное размещение акций вновь созданных акци

онерных обществ, долговых ценных бумаг;

* внебиржевой вторичный рынок ценных бумаг коммерческих бан

ков;

* стихийные внебиржевые рынки, имеющие организованные систе

мы торговли;

* стихийный рынок суррогатов ценных бумаг (коммерческие серти

фикаты, кредитные опционы и т. п.).

Внебиржевой рынок способен обеспечить прямое участие миллионов мелких и средних инвесторов в торговле ценными бумагами.

По видам сделок рынок ценных бумаг разделяется на: кассовый и срочный (форвардный).

Кассовый (кэш-рынок, спот-рынок) — это рынок с немедленным исполнением сделок в течение 1-2 рабочих дней, не считая дня заключения сделки.

Срочный (форвардный) — это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим 2 рабочих дня.

1.1. Сущность, функции и виды рынка ценных бумаг_______________________ 1_3

По способу торговли рынок ценных бумаг делится на: компьютеризированный и традиционный.

Торговля на компьютеризированном рынке ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников. Характерными чертами данного рынка являются: 1) отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, отсутствие прямого контакта между ними; 2) полная автоматизация процесса торговли и его обслуживания, роль участников рынка, сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Торговля на традиционном рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг.

По эмитентам и инвесторам рынок ценных бумаг делится на рынок государственных ценных бумаг, рынок муниципальных ценных бумаг, рынок корпоративных ценных бумаг, рынок ценных бумаг, выпущенных (купленных) физическими лицами.

По гражданству эмитентов рынок ценных бумаг подразделяется на рынок резидентов и рынок нерезидентов;

По конкретным видам ценных бумаг бывает рынок акций, рынок облигаций, рынок векселей и пр.

По степени риска рынок ценных бумаг разделяется на высокорисковый, среднерисковый и малорисковый рынок.

В зависимости от происхождения ценных бумаг различают рынки первичных и производных ценных бумаг.

В зависимости от инвесторов рынки ценных бумаг бывают: рынки, ориентированные на молодежь в качестве инвесторов; рынки, ориентированные на людей пенсионного возраста, и т. п.

В зависимости от срока обращения ценных бумаг рынок делят на рынок кратко-, средне-, долго- и бессрочных ценных бумаг.

Кроме того, рынок ценных бумаг делится по отраслевому, территориальному и другим критериям.

Рынок ценных бумаг имеет свою собственную структуру, которая со

стоит из следующих компонентов:

* субъекты рынка — участники рынка;

» объекты рынка — ценные бумаги;

* собственно рынок — операции на рынке;

* регулирование рынка ценных бумаг;

* инфраструктура рынка (правовая, информационная, депозитарная,

расчетно-клиринговая и регистрационная сеть).

14________________________ Глава 1. Рынок ценных бумаг и его участники

1.2. Участники рынка ценных бумаг

Участники рынка ценных бумаг(субъекты рынка) — это физические и юридические лица, которые продают, покупают ценные бумаги или обслуживают их оборот и расчеты по ним, вступая между собой в определенные экономические отношения, связанные с обращением ценных бумаг.

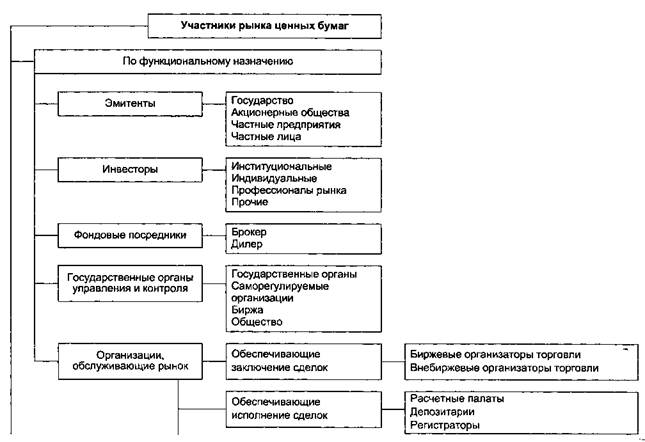

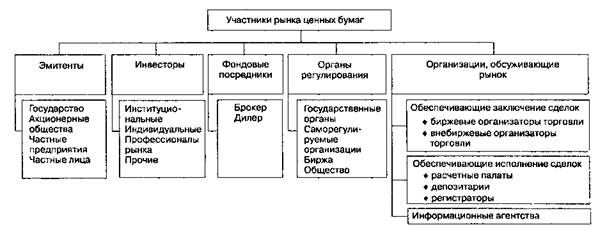

Всех участников рынка ценных бумаг условно^южно разделить на профессионалов и непрофессионалов (см. рис. 1.2.1). В соответствии с Законом «О рынке ценных бумаг» профессиональные участники рынка ценных бумаг — это юридические лица, а также граждане (физические лица), зарегистрированные в качестве предпринимателей, которые осуществляют следующие виды деятельности: 1) брокерскую деятельность;

2) дилерскую деятельность; 3) деятельность по управлению ценными

бумагами; 4) расчетно-клиринговую деятельность; 5) депозитарную де

ятельность; 6) деятельность по ведению реестра владельцев ценных бу

маг; 7) деятельность по организации торговли ценными бумагами.

В зависимости от той позиции, какую занимает участники на рынке ценных бумаг по отношению к рынку, их делят на продавцов, покупателей и организации, обслуживающие рыночные процессы.

В своей книге В. С. Торкановский и В. И. Колесников разделяют участников рынка ценных бумаг на 4 группы1:1) главные участники рынка ценных бумаг (государство, муниципалитеты, крупные национальные и международные компании), ценные бумаги которых высоконадежны, но не всегда обеспечивают высокие доходы; 2) институциональные инвесторы — финансово-кредитные институты, совершающие операции с ценными бумагами (банки, страховые общества, пенсионные фонды и т. п.); 3) индивидуальные инвесторы — частные лица, в том числе владельцы небольших предприятий венчурного бизнеса; 4) профессионалы рынка ценных бумаг (брокеры, дилеры и т. п.).

В зависимости от функционального назначения всех участников рынка ценных бумаг можно подразделить па: 1) эмитентов; 2) инвесторов;

3) фондовых посредников; 4) органы регулирования и контроля; 5) орга

низации, обслуживающие рынок2 (рис. 1.2.2).

1. Эмитентыценных бумаг — это хозяйствующие субъекты, стремящиеся получить дополнительные источники финансирования, а также

1 Ценные бумаги: Учебник/ Под ред. В. И. Колесникова, В. С. Торкановского. —

М.: Финансы и статистика, 1999.

2 Рынок ценных бумаг: Учебник/ Под ред. В. А. Галанова, А. И. Басова. —

М.: Финансы и статистика, 2001.

1.2. Участники рынка ценных бумаг____________________________ 1j5

органы государственной власти, выпускающие займы для покрытия части государственных расходов. Закон РФ от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг» устанавливает, что эмитент — это «юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими».

Эмитент всегда продавец, который поставляет на рынок ценную бумагу, качество которой определяется его статусом, хозяйственно-финансовыми результатами его деятельности. В состав эмитентов входят:

* государство (центральное правительство, региональные и муници

пальные органы власти, крупные национальные компании);

» акционерные общества (корпорации производственного сектора, кредитной сферы, крупные международные компании, биржи, финансовые структуры);

* частные предприятия (могут выпускать только долговые ценные

бумаги (облигации и векселя));

* частные лица (могут выпускать только долговые расписки и чеки).

2. Инвесторы — физические и юридические лица, имеющие временно свободные средства и желающие инвестировать их для получения дополнительных доходов. Инвесторы приобретают ценные бумаги от своего имени и за свой счет.

Различают:

* институциональных (коллективных) инвесторов — 1) государ

ство; 2) корпоративные инвесторы (акционерные общества);

3) специализированные институты: специализированные фонды

и компании (банки, страховые компании, пенсионные фонды),

инвестиционные институты (инвестиционные компании, инвес

тиционные фонды);

* профессионалов рынка — фондовые посредники (брокеры, ди

леры);

Ф индивидуальных инвесторов — физические лица, использующие свот! сбережения для приобретения ценных бумаг;

* прочих инвесторов — предприятия, организации.

В зависимости от цели инвестирования различают следующие основные инвестиционные стратегии:

» стратегическая — долгосрочные вложения, покупка цепных бумаг

на срок от месяца до нескольких лет с целью получения прибыли от

продажи в конце срока инвестирования;

Рис. 1.2.1.Классификация участников рынка ценных бумаг

Рис. 1.2.2.Участники рынка ценных бумаг (по функциональному назначению)

1.2. Участники рынка ценных бумаг____________________________ 19

Ф спекулятивная — рассчитана на краткосрочные и частые операции купли/продажи ценных бумаг как в течение дня, так и на срок до месяца с наибольшей прибылью oi каждой сделки;

Ф страхование — использование ценных бумаг для страхования от возможных убытков в бизнесе или при инвестировании на финансовых рынках.

В зависимости от этого инвесторов можно классифицировать на: Ф стратегических инвесторов, которые предпола! ают получить собственность, завладев контролем над акционерным обществом, и рассчитывают получать доход от использования этой собственности значительно больший, чем доход от простого владения акциями; Ф портфельных инвесторов, которые рассчитывают лишь на доход от принадлежащих им ценных бумаг.

По данным экспертов Альфа-банка, на конец мая 2003 г. менеджмент контролировал 31,5% акций, близкие к менеджменту лица — 14,3, у стратегических инвесторов было 11,6, у государства — 13,6, а в свободном обращении оставалось 27,7% акций. Концентрация контрольных пакетов в руках инсайдеров приводит к дальнейшему сужению инструментальной базы российского фондового рынка, к сокращению возможностей для инвесторов, расширению поля для манипулирования ценами.

По данным Министерства экономического развития и торговли, уча

стниками российского фондового рынка в России является 0,1% насе

ления, в Южной Корее — 8,3, в Японии — 26,6, Австралии — 36,5,

в США — 48,2% домохозяйств.

На практике нет четкого разграничения между эмитентами и инвесторами, зачастую хозяйствующий субъект или инвестиционный институт, эмитирующий свои собственные ценные бумаги, может являться инвестором, т. е. покупать ценные бумаги других эмитентов.

Одними из основных эмитен гов и инвесторов ценных бумаг являются: банки, инвестиционные компании и др.

Банк— это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основное назначение банка — посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Банки как субъекты рынка ценных бумаг имеют два существенных признака, отличающих их от всех других субъектов, осуществляющих перемещение денежных средств на рынках (бирж, брокерских, дилерских фирм, страховых компаний, инвестиционных фондов и др.). Во-

20_____________________________ Глава 1. Рынок ценных бумаг и его участники

первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими субъектами рынка. В структуре доходов банков на операции с ценными бумагами приходится 13,2% (это чуть меньше, чем доходы от собственно кредитных операций, которые составляют всего 14%).

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости их активов и пассивов, распределяют среди своих акционеров. Потери российской банковской системы от падения цен на российские акции составили за ноябрь 2003 г. 400 млн долл. США, примерно столько же банки потеряли от падения цен на российские корпоративные облигации. Это говорит о росте рисков в банковской системе и о том, что необходимо формировать систему предотвращения рисков, связанных с падением цен на финансовые инструменты. Основой такой системы должен выступать срочный рынок, который в России пока находится в стадии становления.

Российские банки являются активными игроками на российском фондовом рынке. В соответствии с Законом «О банках и банковской деятельности», а также «Положением о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР», утвержденном Постановлением Правительства РСФСР от 28 декабря 1991 г., российские коммерческие банки получили право осуществлять фондовые и доверительные операции с ценными бумагами. Банкам разрешено:

* выпускать, покупать, продавать, хранить ценные бумаги;

* инвестировать средства в ценные бумаги;

* выполнять посреднические (агентские) функции при купле-про

даже ценных бумаг за счет и по поручению клиента на основании

договора комиссии или поручения, т. е. выступать в роли финансо

вого брокера;

* оказывать консультационные услуги по вопросам выпуска и обра

щения ценных бумаг;

* организовывать выпуски ценных бумаг, т. е. выступать в качестве

инвестиционной компании;

* управлять ценными бумагами по поручению клиента (доверитель

ное управление);

1.2. Участники рынка ценных бумаг

* выдавать гарантии по размещению ценных бумаг в пользу третьих

лиц;

» инвестировать средства в портфели акций небанковских компа-

ний (в том числе для обеспечения контроля над ними через дочер-

ние предприятия); » учреждать небанковские инвестиционные институты (инвестици-

онные фонды) и компании финансовых брокеров и инвестицион-

ных консультантов;

* учреждать специализированные компании по учету и хранению

ценных бумаг, а также совершению расчетов по операциям с ними;

* учреждать организации, являющиеся институциональными инве

сторами.

Говоря об итогах развития рынка ценных бумаг, надо отметить воз

росшую финансовую устойчивость банков. За годы, прошедшие после

дефолта 1998 г., произошла санация и реструктуризация неплатежеспо

собных банков. Развитие законодательства по ипотеке и принятие За

кона «Об ипотечных ценных бумагах» открывают новые возможности

по расширению новой сферы деятельности для банков.

Общие фонды банковского управления (ОФБУ ) — это имущественный комплекс, состоящий из имущества, передаваемого в доверительное управление разными лицами и объединяемого на праве общей собственности, а также приобретаемого доверительным управляющим при осуществлении доверительного управления. Они появились на финансовом рынке РФ в октябре 1997 г.

ОФБУ создаются исключительно банками на определенный срок и действуют в рамках банковского законодательства как подразделения, занимающиеся доверительным управлением имуществом клиентов. Поэтому на ОФБУ распространяются все документы, посвященные доверительному управлению: от Закона РФ «О банках и банковской деятельности», Закона РФ «О рынке ценных бумаг» до инструкций ЦБ РФ и положений Федеральной комиссии по рынку ценных бумаг.

Общий фонд не является юридическим лицом. Решение о создании принимается правлением банка или иным исполнительным органом одновременно с утверждением инвестиционной декларации ОФБУ и общих условий создания и доверительного управления имуществом ОФБУ. Банк одновременно выступает и как лицо, принимающее решение о создании ОФБУ, и как доверительный управляющий. Это ускоряет и упрощает процесс создания фонда, поскольку у банка не возникает необходимости в получении специальной лицензии на

29_____________________________ Глава 1. Рынок ценных бумаг и его участники

управление имуществом ОФБУ. Деятельность по доверительному управлению имуществом осуществляется на основании общей банковской лицензии.

Банк может создавать и управлять несколькими ОФБУ, которые могут различаться по видам учредителей, типам управляемого имущества и др. Операции и учет имущества по этим фондам ведутся отдельно.

Доверит ельный управляющий ОФБУ должен публиковать ежедневную информацию о стоимости имущества, находящегося под управлением в ОФБУ, в одном из периодических изданий тиражом не менее 20 000 экземпляров, а также раскрывать балансы фондов на сайте «Ассоциации защиты информационных прав инвесторов (АЗИПИ)» в сети Интернет1. Некоторые банки, создающие ОФБУ, раскрывают информацию о своей деятельности по управлению ОФБУ на своих собственных сайтах в сети Интернет.

Среди действующих в России участников рынка ценных бумаг мож-1 но выделить группу коллективных инвесторов. Коллективные инвеста-* ры — это институты, работающие со средствами большого числа инвесторов как с единым денежным пулом и размещающие средства на рынке ценных бумаг. Деятельность коллективных инвесторов осуществляется по двум основным направлениям: 1) организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; 2) проведе^ ние операций с ценными бумагами от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т. е. объявления цены продавца и цены покупателя, по которым компания обязуется продать и покупать определенные ценные бумаги.

В настоящее время в РФ работает 965 инвестиционных компаний, из них крупнейшие 17 контролируют около 50% рынка ценных бумаг. Общая численность сотрудников, работающих в инвестиционных компаниях, составляет 13 630 человек.

Коллективные инвесторы осуществляют широкий круг операций (брокерские, дилерские, трастовые и др.), они осуществляют свою деятельность как на биржах, так и вне биржи. Они производят сделки с фьючерсными контрактами, с векселями, занимаются куплей-продажей акций в РТС, на ММВБ, СПФБ и СПВБ. В основном они занимаются операциями с акциями, которые занимают 67% от общего числа осуществляемых ими операций, обороты по облигациям составляют 5%, обороты по прочим ценным бумагам, в том числе векселям и государственным ценным бумагам, — 28%.

1.2. Участники рынка ценных бумаг

Представителями коллективных инвесторов являются: инвестиционные фонды (паевые и акционерные), негосударственные пенсионные фонды, страховые компании. Каждый их них имеет свою нишу среди потенциальных клиентов, свою технологию продаж, свой набор продуктов и методов работы со средствами клиентов, инфраструктуру (управляющая компания, регистратор, депозитарий, независимый оценщик и т. д.), обеспечивающую их жизнедеятельность.

Паевой инвестиционный фонд (ПИФ) — это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (ст. 10 Закона «Об инвестиционных фондах» от 29 ноября 2001 г. №156-ФЗ).

Иными словами, паевой инвестиционный фонд — это обособленный имущественный комплекс без образования юридического лица, доверительное управление имуществом которого осуществляют управляющие (трастовые) компании в целях прироста имущества фондов. Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией, — инвестиционным паем. Инвестиционные паи предоставляют их владельцам одинаковые права вне зависимости от количества купленных паев. Инвесторами не могут быть государственные органы и органы местного самоуправления.

В РФ ПИФ начали создаваться в соответствии с Указом Президента РФ от 26.07.1995 г. №765 «О дополнительных мерах по повышению эффективности инвестиционной политики Российской Федерации». Согласно этому Указу в паевые инвестиционные фонды должны быть преобразованы все чековые инвестиционные фонды, созданные в первые годы приватизации Деятельность ПИФ регулируется: Указом Президента РФ от 23.02.1998 г. №193 «О дальнейшем развитии инвестиционных фондов», постановлениями Федеральной комиссии по рынку ценных бумаг (ФКЦБ) (их более 30). Эти документы регламентируют состав и структуру активов паевых фондов, порядок создания и деятельности управляющих компаний, определяют требования к типовым правилам и проспектам эмиссии инвестиционных паев ПИФ. Положениями ФКЦБ регламентируется деятельность агентов по раз-

Глава 1. Рынок ценных бумаг и его участники

мещению и выкупу инвестиционных паев, порядок оценки имущества фондов и составления отчетов, раскрытия информации и др. Деятель-» ность ПИФ регламентируется также Законом РФ от 29.11.2001 п №156-ФЗ «Об инвестиционных фондах».

ПИФ — это институт коллективного инвестирования, который отличается солидной законодательной базой, жестким государственным регулированием, требованием максимальной надежности и высокой лик* видности ценных бумаг, находящихся в портфеле ПИФ, однако не самыми большими активами среди всех институтов коллективного инвестирования.

Паевой инвестиционный фонд не является юридическим лицом и становится субъектом рынка через управляющую компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов. Специализированным депозитарием ПИФ может быть банк или другая коммерческая организация, имеющая лицензию на осуществление этого вида деятельности.

Управляющей компанией ПИФ может быть коммерческая организация, имеющая лицензию на право осуществления деятельности по дове-* рительному управлению имуществом паевого инвестиционного фонда! Она получает компенсацию расходов, понесенных ею при управлений имуществом фонда, и вознаграждение, предусмотренное правилами фонда. Управляющая компания может заниматься управлением имуществом одного или нескольких фондов. Однако она не является собственником имущества паевого инвестиционного фонда и поэтому не имеет права использовать это имущество для обеспечения собственных обязательств. Управляющая компания несет ответственность собственным имуществом перед третьими лицами по обязательствам, возникающим в связи с управлением имуществом фонда в случае утраты этого имущества или его части. Средства инвесторов, переданные в доверительное управление управляющей компании, вкладываются в наиболее надежные и ликвидные инструменты рынка ценных бумаг, стремясь при этом к обеспечению максимально возможной доходности.

Управляющая компания устанавливает правила фонда, осуществляет эмиссию инвестиционных паев, доверительное управление фондом и инвестирует его имущество в ценные бумаги, недвижимость, банковские депозиты и др. Инвестор, приобретая инвестиционные паи, выпускаемые управляющей компанией, заключает с ней договор управления имуществом, срок действия которого не должен превышать 15 лет у открытых ПИФ и не может быть менее года у закрытых ПИФ.

1.2. Участники рынка ценных бумаг____________________________ 25

Инвестиционный пай— это именная ценная бумага, удостоверяющая право ее собственника на долю в имуществе паевого фонда. Инвестиционный пай дает право требовать от управляющей компании надлежащего доверительного управления ПИФ, право на получение денежной компенсации при прекращении договора доверительного управления (дея4 тельности ПИФ). Владелец паев получает доход не в виде фиксирован4 ного процента или дивиденда, а в виде разницы между ценой покупки и ценой продажи пая в результате прироста стоимости имущества фонда.

Управляющая компания должна выкупать инвестиционные паи по

цене, определяемой путем деления стоимости чистых активов фонда на

количество находящихся в обращении инвестиционных паев. '

В зависимости от сроков, в которые управляющая компания обязана выкупить инвестиционный пай, паевые инвестиционные фонды бывают открытыми, интервальными и закрытыми. Открытый паевой инвестиционный фонд — это фонд, в котором управляющая компания принимает на себя обязательство выкупить выпущенные ею инвестиционные паи по требованию инвестора в любой рабочий день, установленный правилами паевого фонда. Интервальный паевой инвестиционный фонд — это фонд, в котором управляющая компания принимает на себя обязательство выкупать выпущенные ею инвестиционные паи по требованию инвестора в срок, установленный правилами паевого фонда, но не реже одного раза в год. В интервальном фонде купить или продать пай можно только в период интервала открытия. Закрытый паевой инвестиционный фонд — это фонд, в котором управляющая компания не принимает на себя обязательство выкупить выпущенные ею инвестиционные паи по требованию инвестора до истечения срока действия договора доверительного управления. В закрытом паевом фонде погасить пай можно только после окончания срока действия договора доверительного управления фондом.

Показатели работы фондов (стоимость чистых активов и стоимость пая) управляющие ПИФ обязаны публиковать в средствах массовой информации и в компьютерной сети Интернет ежедневно — для открытых ПИФ и ежеквартально и перед каждым периодом открытия — для интервальных ПИФ. Управляющие компании ежемесячно отчитываются перед Федеральной комиссией по рынку ценных бумаг и ежеквартально публикуют в прессе расширенный список показателей, включая состав и структуру инвестиционного портфеля и сведения о своем собственном капитале.

Управляющая компания вкладывает средства вкладчиков в точном соответствии с инвестиционной декларацией, опубликованной в пра-

26_____________________________ Глава 1. Рынок ценных бумаг и его участники

вилах и проспекте эмиссии фонда. Состав и структура активов паевых инвестиционных фондов должны соответствовать требованиям Положения о составе и структуре активов паевых инвестиционных фондов1, утвержденного постановлением Федеральной комиссии по рынку ценных бумаг от 31.08.1999 г. № 5. Согласно Положению активы открытых паевых инвестиционных фондов могут составлять государственные и корпоративные ценные бумаги РФ, ценные бумаги субъектов РФ и органов местного самоуправления, ценные бумаги иностранных государств, ценные бумаги иностранных акционерных обществ, а также денежные средства в отечественной и иностранной валюте на банковских счетах и во вкладах. Портфель интервального и закрытого фондов кроме указанных выше активов может включать недвижимость и права на нее.

Структура активов открытого ПИФ должна соответствовать одновременно следующим требованиям:

» оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг РФ) не должна составлять более 20% стоимости активов открытого паевого инвестиционного фонда;

* оценочная стоимость государственных ценных бумаг РФ одного

выпуска не должна составлять более 35% стоимости активов от

крытого паевого инвестиционного фонда, за исключением случаев

их приобретения в результате проведения новации;

* суммарная оценочная стоимость ценных бумаг, которые не имеют

признаваемых котировок, не должна составлять более 10% стоимо

сти активов открытого паевого инвестиционного фонда;

* суммарная оценочная стоимость ценных бумаг иностранных го

сударств, акций иностранных акционерных обществ и облигаций

иностранных коммерческих организаций не должна составлять

более 20% стоимости активов открытого паевого инвестицион

ного фонда;

* денежные средства, размещенные во вкладах в одном банке, не долж

ны составлять более 25% стоимости активов открытого паевого

инвестиционного фонда.

Структура активов интервального ПИФ должна соответствовать одновременно следующим требованиям:

* оценочная стоимость ценных бумаг, имеющих признаваемые коти

ровки, и (или) денежные средства во вкладах банков не должны

1 Российская газета, 19 октября 1999 г.

1.2. Участники рынка ценных бумаг __________________________________ 2Т_

составлять более 35% от стоимости активов интервального паевого инвестиционного фонда;

* оценочная стоимость ценных бумаг одного эмитента (за исключе

нием государственных ценных бумаг РФ, жилищных сертифика

тов) не должна составлять более 30% стоимости активов интер

вального паевого инвестиционного фонда;

* оценочная стоимость государственных ценных бумаг РФ одного

выпуска не должна составлять более 35% стоимости активов ин

тервального паевого инвестиционного фонда, за исключением слу

чаев их приобретения в результате проведения новации;

* оценочная стоимость объектов недвижимости и прав на недвижи

мое имущество не должна составлять более 5% от стоимости акти

вов интервального паевого инвестиционного фонда;

* суммарная оценочная стоимость ценных бумаг, которые не имеют

признаваемой котировки, объектов недвижимости и прав на не

движимое имущество может составлять не более 65% стоимости

активов интервального паевого инвестиционного фонда;

» суммарная оценочная стоимость ценных бумаг иностранных государств, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций не должна составлять более 20% стоимости активов интервального паевого инвестиционного фонда;

» денежные средства, размещенные во вкладах в одном банке, не долж^ ны составлять более 25% стоимости активов интервального паевого инвестиционного фонда.

ПИФ активно функционируют на российском рынке ценных бумаг с ноября 1996 г. В настоящее время на рынке работают более 40 паевых инвестиционных фондов. Число ПИФ в последнее время растет, и это не случайно. На сегодняшний день ПИФ — самая эффективная услуга для инвесторов, которые не имеют возможности самостоятельно размещать свои средства на финансовом рынке. Он дает возможность частному лицу получать от вложений в финансовые активы такие же выгоды, какие получают крупные инвесторы: банки, инвестиционные компании и фонды.

К позитивным результатам деятельности ПИФ на рынке ценных бу

маг можно отнести тот факт, что стоимость активов российских паевых

фондов по итогам первого полугодия 2003 г. превысила 1 млрд долл.

США. Но важнее даже не абсолютные цифры, а темпы прироста. При

рост активов за год был почти двукратный. n . .

28_____________________________ Глава 1. Рынок ценных бумаг и его участники

Акционерный инвестиционный фонд (АИФ)— это открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом «Об инвестиционных фондах» от 29.11.2001 г. (ст. 2).

Другими словами, акционерный инвестиционный фонд — это любое акционерное общество открытого типа, основным видом деятельности которого являются выпуск акций с целью мобилизации денежных средств инвесторов и их вложения от имени фонда в ценные бумаги других эмитентов и на банковские счета. АИФ не вправе осуществлять иные виды предпринимательской деятельности. Банки и страховые компании не могут являться инвестиционными фондами.

В отличие от ПИФ, инвестиционные фонды являются юридическими лицами и регистрируются в виде открытых акционерных обществ. АИФ вправе осуществлять свою деятельность только на основании специального разрешения — лицензии.

Инвестиционные фонды бывают трех типов: открытые, закрытые и чековые. Открытый фонд эмитирует ценные бумаги с обязательством их обратного выкупа; закрытый фонд такого обязательства не дает; чековый фонд — это специализированный фонд, совершающий операции с приватизационными чеками. Согласно Указу Президента РФ от 23.02.1998 г. № 193 «О дальнейшем развитии деятельности инвестиционных фондов» чековые фонды должны были преобразоваться либо в ПИФ, либо в инвестиционные фонды, либо остаться открытыми акционерными обществами и устранить из своих названий слова «чековый инвестиционный фонд».

Из 691 чекового инвестиционного фонда (ЧИФ), входящего в реестр

Госкомимущества, 478 преобразовано: «Первый ваучерный», «Защита»

и другие преобразованы в акционерные инвестиционные фонды; «ЛУ

Койл» и «Альфа-капитал» — в ПИФ. Лицензии профессиональных уча

стников рынка ценных бумаг получил 41 ЧИФ, остальные 434 ЧИФ

заявили об отказе от инвестиционной деятельности и стали называться

просто акционерными обществами. В настоящее время в базе данных

ФКЦБ содержатся списки 597 преобразованных ЧИФ.

Как уже отмечалось выше, исключительным видом деятельности инвестиционного фонда являются выпуск своих собственных акций и их продажа всем желающим, включая население, и одновременно вкладывание собственных и привлеченных средств в ценные бумаги других эмитентов. Приобретая акции фонда, инвесторы становятся его совладельцами и разделяют в полном объеме весь риск от финансовых опера-

1.2. Участники рынка ценных бумаг____________________________ 29

ций, осуществляемых фондом. Успешность таких операций отражается в изменении текущей цены акций фонда. На момент учреждения инвестиционного фонда его уставный капитал должен быть полностью распределен между учредителями фонда.

Имущество АИФ подразделяется на имущество, предназначенное для инвестирования (инвестиционные резервы), и имущество, предназначенное для обеспечения деятельности его органов управления и иных органов АИФ, в соответствии с уставом. Инвестиционные резервы должны быть переданы в доверительное управление управляющей компании.

Инвестиционный фонд заключает договор с управляющим (трастовой компанией, имеющей лицензию) об управлении фондом Инвестиционный фонд обязан заключить с депозитарием депозитарный договор. Депозитарий не может быть гарантом, кредитором и управляющим инвестиционного фонда. Депозитарий осуществляет и контролирует операции с ценными бумагами инвестиционного фонда с учетом требований депозитарного договора, включая ограничения на обмен, приобретение и продажу ценных бумаг.

Инвестиционный фонд не вправе, например, приобретать голосующие акции любого акционерного общества в случае, если после их приобретения аффилированной группе инвестиционного фонда будет принадлежать более 10% голосующих акций этого общества; направлять более 5% своего капитала на приобретение ценных бумаг одного эмитента, а также приобретать более 10% ценных бумаг одного эмитента по номинальной стоимости. Инвестиционный фонд не имеет права привлекать заемные средства в случае, если совокупный объем задолженности, подлежащей погашению, превысит 10% рыночной стоимости чистых активов инвестиционного фонда на дату подписания кредитного соглашения (срок займа не может превышать трех месяцев без права пролонгации); выпускать долговые обязательства; совершать залоговые сделки; осуществлять дея гельность в качестве представителей, посредников, продавцов объектов приватизации; приобретать и иметь в своих активах акции других инвестиционных фондов.

Обязательным условием деятельности инвестиционного фонда является наличие в его штате инвестиционного консультанта — специалиста по работе с ценными бумагами.

Деятельность инвестиционных фондов регламентируется Положением об инвестиционных фондах, утвержденным Указом Президента РФ от 7.09.1992 г. № 1186, Указом Президента РФ от 23.02.1998 г. №193 «О дальнейшем развитии инвестиционных фондов», а также

30_____________________________ Глава 1. Рынок ценных бумаг и его участники

Законом РФ от 29.11.2001 г. №156-ФЗ «Об инвестиционных фондах» и различными постановлениями Федеральной комиссии по рынку ценных бумаг.

К услугам инвестиционных фондов прибегают инвесторы, которые: не интересуются анализом ценных бумаг; не имеют времени для создания и управления собственными портфелями; не желают платить инвестиционному консультанту.

Преимуществами инвестиционных фондов по сравнению с другими финансовыми институтами являются следующие:

* профессиональное управление фондами — каждый фонд стремится

назначить специалиста с высокой квалификацией в области торгов

ли ценными бумагами, который будет эффективно управлять его

портфелем;

* диверсификация — распределение инвестиций на большое число

ценных бумаг — в портфель фонда включены бумаги различных

видов и эмитентов;

* возможность инвестировать незначительные суммы — инвестици

онные фонды позволяют своим вкладчикам осуществлять взносы

незначительных сумм, а в некоторых фондах минимум инвести

ций не определяют;

* автоматическое реинвестирование;

* возможность замены акций одного инвестиционного фонда акция

ми другого — подобная замена разрешена, когда несколько фондов

объединены под общим управлением и образуют «семью фондов»;

» высокая ликвидность акций — владельцы акций открытых фондов могут превратить их в деньги, когда сочтут это необходимым;

* легкость отслеживания движения инвестиций.

Негосударственный пенсионный фонд (НПФ)— это особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительной деятельностью которой является негосударственное пенсионное обеспечение участников фонда на основании договоров о негосударственном пенсионном обеспечении населения с вкладчиками фонда в пользу участников фонда.

Вкладчик фонда — это юридическое или физическое лицо, перечисляющее пенсионные взносы в пользу назначенных им участников. Участник фонда — гражданин, которому в силу заключенного между вкладчиком и фондом пенсионного договора должны производиться выплаты негосударственных пенсий. Участник может выступать вкладчиком в свою пользу.

1.2. Участники рынка ценных бумаг

Деятельность НПФ включает: аккумулирование пенсионных взносов; размещение пенсионных резервов; разработку условий негосударственного пенсионного обеспечения участников; заключение пенсион^ ных договоров; ведение пенсионных счетов; заключение договоров с управляющей (трастовой) компанией; осуществление актуарных рас-' четов; выплаты негосударственных пенсий участникам фонда в соответствии с условиями пенсионных договоров. Свои активы НПФ передает в управление специализированным трастовым компаниям.

Собственное имущество пенсионного фонда состоит из:

* имущества, предназначенного для обеспечения уставной деятельно

сти фонда, которое образуется за счет: совокупного вклада учреди

телей; целевых взносов вкладчиков, части дохода фонда от разме

щения пенсионных резервов, используемых для покрытия издержек

фонда в соответствии с правилами фонда, дохода фонда от ис^

пользования имущества, предназначенного для обеспечения устав

ной деятельности, благотворительных взносов и других законных

поступлений;

* пенсионных резервов, формируемых для обеспечения своей пла

тежеспособности по обязательствам перед участниками за счет:

пенсионных взносов; дохода фонда от размещения пенсионных

взносов. Пенсионные резервы создаются по каждому виду пенси

онных обязательств в размерах, достаточных для обеспечения по

крытия этих обязательств.

Деятельность НПФ регламентируется Законом РФ от 07.05.1998 г. №75-ФЗ «О негосударственных пенсионных фондах».

Регулированием деятельности НПФ занимается Инспекция НПФ при Министерстве труда и социального развития. В целях усиления контроля за инвестированием пенсионных резервов в апреле 2000 г. Правительство РФ приняло Постановление № 383, согласно которому депозитарии, обслуживающие НПФ, обязаны не только хранить активы, но и осуществлять ежедневный контроль за соблюдением фондами и управляющими компаниями ограничений по инвестированию пенсионных резервов, правил размещения пенсионных резервов, состава и структуры-пенсионных резервов, установленных нормативными правовыми актами( Правительства РФ и актами Инспекции НПФ. О выявленных нарушениях депозитарий обязан сообщать Инспекции НПФ, фонду и управляющей компании не позднее следующего дня после их обнаружения.

В настоящее время на рынке функционируют около 270 НПФ. Число участников НПФ превышает 2,5 млн чел. Ведущее место на рынке зани-;

32_____________________________ Глава 1. Рынок ценных бумаг и его участники

мают: НПФ «Электроэнергетики» (г. Москва), НПФ «ЛУКойл-Гарант»

(г. Москва), НПФ «Магистраль» (г. Санкт-Петербург), НПФ «ГАЗ»

(г. Нижний Новгород). '

Еще более грандиозные перспективы перед рынком открываются в связи с развитием пенсионной реформы и выходом на рынок длинных денег населения, аккумулированных в рамках накопительной системы частными управляющими компаниями.

Страховая компания(страховое общество, страховщик) — это юридическое лицо любой организационно-правовой формы, предусмотренной законодательством РФ, осуществляющее страховую деятельность и получившее в установленном порядке лицензию на ее осуществление. Лицензия страховщику выдается Департаментом по надзору за страховой деятельностью при Министерстве финансов РФ на каждый вид страхования. Предметом непосредственной деятельности страховых компаний не может быть производственная, торгово-посредническая и банковская деятельность. Страховщик создает страховой фонд, формируемый из уплаченных страховых взносов страхователей (физических и юридических лиц), и принимает на себя обязательство при наступлении страховых случаев возместить ущерб страхователю (или другим лицам, в чью пользу заключен договор, — выгодоприобретателю, застрахованному, третьему лицу) путем выплаты ему страхового возмещения (обеспечения).

Деятельность страховых компаний регулируется Гражданским кодексом РФ в гл. 48 «Страхование», Законом РФ от 27.12.1992 г. № 4015-1 «О страховании» (переименованным Законом РФ от 31.12.1997 г. № 157-ФЗ в Закон РФ «Об организации страхового дела в Российской Федерации»), Законом РФ от 20.11.1999 г. № 204-ФЗ «О внесении изменений и дополнений в Закон Российской Федерации "Об организации страхового дела в РФ"», Законом РФ от 28.06.1991 г. № 1499-1 «О медицинском страховании граждан в РФ» и другими нормативно-законодательными актами (указами Президента, постановлениями Правительства РФ, приказами, инструкциями, правилами, издаваемыми Федеральным органом по надзору за страховой деятельностью при Минфине РФ).

Страховые компании вкладывают свои средства в различные финансовые активы. Правила размещения страховых резервов, определяющие возможные направления и предельные объемы инвестирования, устанавливаются Министерством финансов. В качестве покрытия страховых резервов могут приниматься следующие виды активов: государственные ценные бумаги РФ, государственные ценные бумаги субъектов РФ, муниципальные ценные бумаги в размере 30% от суммарной величины; векселя банков, банковские вклады (депозиты), в том числе

1.2. Участники рынка ценных бумаг

удостоверенными депозитными сертификатами — 40%; акции, облигации предприятий — 30%; жилищные сертификаты — 5%; инвестиционные паи ПИФ, сертификаты долевого участия в ОФБУ — 5%. Принципами размещения страховых резервов являются: диверсификация, возвратность, прибыльность, ликвидность.

В настоящий момент на страховом рынке РФ работает около 1 130 страховых компаний. Подавляющее большинство из их общего числа (около 26%) приходится на г. Москву. Ведущие позиции на страховом рынке занимают такие московские страховые компании, как: «Росгосстрах», «Ингосстрах», «Промышленно-страховая компания», «РОСНО», «Рессо-Гаран-тия», «Военно-страховая компания», «Энергогарант». К районам с относительно развитым страхованием можно отнести Кемеровскую, Свердловскую, Тюменскую области, Татарию, Красноярский край, Севе-po-3ai [адный регион. Потенциал Дальневосточного региона страховщиками реализовался слабо (всего 83 страховые компании на весь регион).

Сегодня предложение страховых услуг на страховом рынке Санкт-Петербурга и Ленинградской области осуществляет 81 страховая компания и 58 филиалов компаний, зарегистрированных за пределами округа. «Русский мир», «Помощь», «Прогресс-Нева», «Русь» — наиболее успешно функционирующие страховые компании Северо-Запада.

3. Следующей группой участников рынка ценных бумаг являются фондовые посредники — это торговцы, обеспечивающие взаимоотношения между эмитентами и инвесторами на рынке ценных бумаг. К ним относят брокеров, дилеров.

Важным финансовым посредником в распределении денежных ресурсов на фондовом рынке считается брокер. Брокер — это зарегистрированный агент по купле-продаже различных видов ценных бумаг, имеющий лицензию на осуществление этого вида деятельности. Брокер лицензируется Федеральной службой по финансовым рынкам (ранее Федеральной комиссией по рынку ценных бумаг РФ (ФКЦБ)) в качестве профессионального участника рынка ценных бумаг.

В качестве брокера может работать хозяйствующий субъект — брокерская контора различной организационно-правовой формы, или гражданин — индивидуальный предприниматель без образования юридического лица.

Брокер всегда заключает сделки по поручению и за счет клиента, действуя на основе договора поручения или комиссии, а также доверенности на совершение таких сделок. Он получает в свое распоряжение ценные бумаги и продает их новому инвестору либо приобретает ценные бумаги по поручению клиента. Иногда договоры поручения и комиссии

34_____________________________ Глава 1. Рынок ценных бумаг и его участники

объединяются с другими видами договоров (кредитным договором, договором банковского счета и др.), что может выражаться в виде договора на комплексное обслуживание по операциям с ценными бумагами. В некоторых случаях брокеры пользуются услугами депозитариев, помещая свои активы на ответственное хранение. В рамках проверки обычной деятельности профессионального участника рынка ценных бумаг ежегодно проводятся аудиторские проверки брокера.

Брокер может оказывать также консультационные и информационные услуги и заниматься дилерской деятельностью. Сделки, осуществляемые брокером по поручению клиентов, во всех случаях подлежат приоритетному исполнению по сравнению с дилерскими операциями самого брокера при совмещении им деятельности брокера и дилера.

Дилер — это хозяйствующий субъект, совершающий финансовые операции от своего имени и за свои счет. Дилером може'1 быть только юридическое лнцо, являющееся коммерческой организацией.

Па российском рынке дилером мо/кегбыть инвестиционная компания, одной их функций которой ян.1жчгя вложение средств в ценные бумаги, осуществление сделок с ними оч своего имени, в юм числе путем их котировки. Такие профессионалы рынка ценныхбумаг, как банки и инвестиционные компании, мот совмещать брокерскую и дилерскую деятельность.

О брокере и дилере как о профессиональных участниках рынка ценных бумаг мы расскажем более подробно в параграфе 1.3 дан пой книги.

4. Органы регулирования и контроля. В мировой практике известны четыре основных формы регулирования рынка ценных бумаг:

а) государственное регулирование, опирающееся на законодательство

и нормы налогообложения;

б) саморегулирование, осуществляющееся через деятельность различ

ных ассоциаций профессионалов фондового рынка;

в) биржевое регулирование, т. е. регулирование через правила работы

общих и специализированных фондовых бирж;

г) общественное регулирование или регулирование через обществен

ное мнение.

а) Органы государственного регулирования. Регулированием рынком ценных бумаг на государственном уровне занимаются:

» высшие органы власти: Федеральное собрание, Президент, Правительство;

* государственные органы регулирования рынка ценных бумаг министерского уровня: Министерство финансов РФ, Банк России, Фе-

1.2. Участники рынка ценных бумаг____________________________ 35

деральная служба по финансовым рынкам, Государственный комитет по антимонопольной политике, Федеральная служба но надзору за страховой деятельностью.

б) Саморегулируемая организация профессиональное участников рынка ценных бумаг (СРОПУРЦБ) — это добровольное объединение профессиональных участников рынка ценных бумаг, функционирующее на принципах некоммерческой организации, созданное для обеспечения условий профессиональной деятельности участников рынка ценных бумаг, соблюдения стандартов профессиональной этики на рынке ценных бумаг, защиты интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг, являющихся членами саморегулируемой организации, установления правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг. Все доходы саморегулируемой организации используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

Деятельность СРОПУРЦБ регламентируется различными законодательными актами, например Законом РФ от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг», Законом РФ от 29.11.2001 г. № 156-ФЗ «Об инвестиционных фондах».

Членами саморегулируемой организации профессиональных участников рынка ценных бумаг (СРОПУРЦБ) могут быть только профессиональные участники рынка цепных бумаг. Чтобы получить статус саморегулируемой организации, она должна быть учреждена не менее чем десятью профессиональными участниками рынка ценных бумаг, и только тогда она вправе подать в ФСФР (ранее ФКЦБ) заявление о приобретении ею статуса. Организация, созданная профессиональными участниками рынка ценных бумаг, приобретает статус саморегулируемой организации па основании разрешения, выданного Федеральной комиссией, которое включает все права, предусмотренные ст. 50 Закона РФ «О рынке ценных бумаг».

Саморегулируемая организация вправе:

* разрабатывать правила и стандарты осуществления своими членами

профессиональной деятельности и операций с ценными бумагами;

» осуществлять контроль за их соблюдением своими членами принятых правил и стандартов осуществления профессиональной деятельности и операций с ценными бумагами;

* в соответствии с квалификационными требованиями ФСФР

(ФКЦБ) разрабатывать учебные программы и планы, осуществ

лять подготовку должностных лиц и персонала организации, осу-

36_____________________________ Глава 1. Рынок ценных бумаг и его участники

ществляющих профессиональную деятельность на рынке ценных бумаг, определять квалификацию указанных лиц, выдавать им квалификационные аттестаты.

В настоящее время вопросами саморегулирования на рынке ценных бумаг занимаются: Профессиональная ассоциация участников фондового рынка (ТТАУФОР), Совет крупнейших регистраторов и депозитариев (СКРО), Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), Национальная ассоциация участников фондового рынка (Н АУФОР), Объединение по защите интересов акционеров предприятий и организаций (ОПИ АК) и др.

В настоящее время на рынке ценных бумаг действует множество профессиональных ассоциаций и объединений финансовых институтов, занимающихся вопросами развития коллективных инвестиций и регулирования рынка.

Для координации действий на рынке и выработки согласованной политики по отношению к изменениям социально-экономической, политической ситуации в стране управляющими компаниями паевых инвестиционных фондов создан Совет управляющих, в который входят представители ФКЦБ и руководители всех управляющих компаний, депозитариев и регистраторов, работающих с ПИФ.

ФКЦБ было создано Некоммерческое партнерство «Центр коллективных инвестиций», выражающее интересы паевых инвестиционных фондов. Центром установлены тесные рабочие контакты с кредитными союзами, пенсионными фондами, страховыми компаниями, инвестиционными фондами, их ассоциациями и объединениями. Он активно взаимодействует с законодательными и регулирующими органами РФ, ведет большую просветительскую работу с населением.

При ФКЦБ РФ был создан Совет по инвестиционным фондам, который занимается вопросами совершенствования инфраструктуры рынка коллективных инвестиций, готовит предложения но изменению нормативной базы и решает текущие проблемы, возникающие в процессе деятельности на рынке.

Формировать систему саморегулирования НПФ, защищать интересы своих членов перед всеми органами исполнительной власти призваны: Национальная ассоциация негосударственных пенсионных фондов (Н АПФ), Профессиональная лига негосударственных пенсионных фондов, Совет региональных объединений НПФ, а также региональные ассоциации НПФ. Некоммерческое партнерство «Межрегиональный

1.2. Участники рынка ценных бумаг____________________________ 37

i ичп'р негосударственных пенсионных фондов» занимается в основном подготовкой и переподготовкой кадров для НПФ.

Организации"!, выражающей интересы страховых компаний в масштабах страны, и занимающейся вопросами саморе|улирования на страховом рынке, является Всероссийский союз страховщиков (ВСС), объединяю-i ций около 350 страховых компаний, а также более 50 профессиональных < > граслевых союзов и ассоциаций, объединяющих практически все страховые компании. В Москве существует общественная некоммерческая организация Общество страхователей, объединяющая страхователей, заинтересованных в развитии страхового рынка и в защите своих гражданских, экономических и социальных прав и интересов.