Внутренняя стоимость акций и облигаций

Среди финансовых активов выделяются так называемым капитальные финансовые активы — акции и облигации.

Применительно к акциям первые разработки в области теории оценивания на фондовом рынке в рамках фундаменталистского подхода связывают с именем Дж. Уильямса (John В. Williams), который в 1937 г. предложил модель оценки акций, основанную на дисконтировании дивидендов, выплачиваемых в денежной форме:

(2.2.4)

(2.2.4)

где Vа — теоретическая (внутренняя) стоимость обыкновенной акции;

Dt — выплаченный дивиденд в t-м периоде;

г — ставка дисконтирования.

Сложность применения этой формулы связана с невозможностью точно предсказать величину будущих дивидендов. Исключение составляют привилегированные акции. Привилегированные акции генерируют доход неопределенно долго, равными выплатами через равные промежутки времени, т.е. поток платежей представляет собой бессрочный аннуитет. Поэтому их текущая внутренняя стоимость определяется по формуле (2.1.18):

Vпа = D / r, (2.2.5)

где Vпа – внутренняя стоимость привилегированной акции;

D – величина дивиденда, в рублях;

r – ставка дисконтирования (например, рыночная норма прибыли по акциям данного класса риска).

Иногда привилегированные акции эмитируются на условиях, позволяющих эмитенту выкупить их в определенный момент времени по соответствующей цене, называемой ценой выкупа (Рв). В этом случае внутренняя стоимость таких акций определяется по формуле:

(2.2.6)

(2.2.6)

где Vпав – внутренняя стоимость выкупаемой привилегированной акции;

D – величина дивиденда, в рублях;

r – ставка дисконтирования;

n – число периодов до выкупа акций эмитентом;

Рв – выкупная цена акции.

Что касается обыкновенных акций, то известны различные методы их оценки; наиболее распространенным из них является метод, основанный на оценке их будущих поступлений, т.е. на применении формулы (2.2.4). В зависимости от предполагаемой динамики дивидендов конкретное представление формулы меняется. Базовыми являются три варианта динамики прогнозных значений дивидендов:

√ √ дивиденды не меняются (ситуация аналогична ситуации с привилегированными акциями, т.е. применяется формула (2.2.5);

√ √ дивиденды возрастают с постоянным темпом прироста;

√ √ дивиденды возрастают с изменяющимся темпом прироста.

Рассмотрим оценку акций с равномерно возрастающими дивидендами

Предполагается, что базовая величина дивиденда (т.е. последнего выплаченного дивиденда) равна D0; ежегодно она увеличивается с темпом прироста g. Например, по окончании первого года будет выплачен дивиденд в размере D0 ´ (1 + g) и т.д. Тогда формула (2.2.1) примет вид:

(2.2.7)

Используя формулу суммы членов геометрической прогрессии, можно показать, что:

(2.2.8)

(2.2.8)

где Vаор – внутренняя стоимость обыкновенной акции с равномерно возрастающими дивидендами;

D0 – дивиденд в базисном периоде;

g – темп прироста дивидендов (в долях от единицы);

r – ставка дисконтирования;

D1 – дивиденд в первом прогнозном периоде.

Данная формула имеет смысл при постоянном темпе прироста большим, чем ставка дисконтирования и называется моделью Гордона.

Если выделяются периоды с разными темпами прироста дивидендов, то расчет настоящей стоимости акции усложняется. Так, если выделить два подынтервала с темпами прироста g и р соответственно, то формула (2.2.7) принимает вид:

(2.2.9)

(2.2.9)

где Vаои – внутренняя стоимость обыкновенной акции с периодически изменяющимся темпом роста дивидендов;

D0 — дивиденд, выплаченный в базисный момент времени;

Dk — прогноз дивиденда в k-м периоде [=D0´(1+g)k];

k – номер периода, в котором изменяется темп роста дивидендов;

g — прогноз темпа прироста дивиденда в первые k лет;

р — прогноз темпа прироста дивидендов в последующие годы.

При выделении нескольких подпериодов модель становится более громоздкой в представлении, однако вычислительные процедуры достаточно просты.

Типичной является ситуация, когда в течение непродолжительного интервала времени темп прироста может быть сравнительно высоким, причем не обязательно одинаковым, а затем он снижается и становится постоянным.

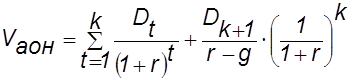

В этом случае формула для оценки внутренней стоимости акции имеет вид:

(2.2.10)

(2.2.10)

где Vаон – внутренняя стоимость обыкновенной акции с частично неравномерным темпом роста дивидендов;  — дивиденд, ожидаемый в t-ом году;

— дивиденд, ожидаемый в t-ом году;  — прогноз дивиденда в (k+1)-м году; k – номер года, в котором устанавливается постоянный темп прироста дивидендов; g — прогноз темпа прироста дивиденда k-м и последующих годах.

— прогноз дивиденда в (k+1)-м году; k – номер года, в котором устанавливается постоянный темп прироста дивидендов; g — прогноз темпа прироста дивиденда k-м и последующих годах.

Оценка внутренней стоимости облигаций зависит от способа выплаты дохода.

Рассмотрим самый простой случай – облигация с нулевым купоном (процент по облигации не выплачивается). Поскольку денежные поступления по годам, за исключением последнего года, равны нулю, внутренняя стоимость облигации определяется следующим образом:

(2.2.11)

(2.2.11)

где Vон — стоимость облигации с нулевым купоном с позиции инвестора (теоретическая стоимость); N — сумма, выплачиваемая при погашении облигации (номинал); r – ставка дисконтирования; n — число лет, через которое произойдет погашение облигации.

Бессрочная облигация предусматривает неопределенно долгую выплату дохода (D) в установленном размере:

Vоб = D / r . (2.2.12)

где Vоб – стоимость бессрочной облигации; r – ставка дисконтирования;

D – купонный доход.

Безотзывная облигация с постоянным доходом порождает поток купонных выплат, а также предусматривает погашение облигации по номинальной цене в установленный срок:

(2.2.13)

(2.2.13)

где Vопд – стоимость безотзывной облигации с постоянным доходом; D – ежегодный купонный доход; r – ставка дисконтирования; N — сумма, выплачиваемая при погашении облигации (номинал); t – номер года; n – число лет, оставшихся до погашения облигации.

Отзывная облигация может быть погашена досрочно и при этом выкупная цена может не совпадать с номиналом. Оценка таких облигаций осуществляется также с использованием формулы (2.2.13), в которой нарицательная стоимость N заменена выкупной ценой.

В заключение необходимо особо обратить внимание на то, что в рассмотренных формулах подразумевается капитализация получаемых доходов (процентов, дивидендов) с доходностью, равной ставке дисконтирования. В случае если возможность такого инвестирования отсутствует или не планируется, применение формулы (2.2.13) является ошибкой.