Структура источников финансирования инвестиционной деятельности в системе отношений рыночной экономики

| Источник формирования | Название | Способы и механизмы формирования |

| 1.Средства бюджета | Бюджетные | - гос ассигнования; - гос. инвестиции - гос.кредитование; - инвест. налоговый кредит; -государственные гарантии; |

| 2.Внебюджетные источники формирования, в том числе; | ||

| 2.1.Предложение инвестиционных ресурсов, образующееся в сфере производства | Собственные | - отчисления от прибыли в фонды накопления - отчисления в фонд амортизации - внутренние ресурсы, формируемые в строительстве |

| 2.2.Предложение инвестиционных ресурсов, образующееся на рынке ценных бумаг | 1.привлеченные средства ----------------- 2. заемные | Акционирование ----------------------------------------------- Эмиссия облигаций |

| 2.3.Предложение инвестиционных ресурсов, образующееся на кредитном рынке | Кредитные | - банковское инвестиционное кредитование -лизинговое кредитование - ипотечное кредитование |

| 3.Предложение инвестиционных ресурсов, образующееся на мировых финансовых рынках | Иностранные инвестиции | 1.Межгосударственные: - межгосударственные займы и займы международных финансовых институтов; - межгосударственная финансовая помощь ----------------------------------------------- 2. Частные: - владение пакетом акций (портфельные и прямые инвестиции); - международный лизинг - и др. |

Каждый из источников инвестиционных ресурсов обладает преимуществами их использования в инвестиционной деятельности и экономическими ограничениями.

На основе механизмов бюджетного финансирования капитальных вложений осуществляется финансирование объектов, оказывающих влияние на отраслевую структуру экономики страны в целом: развитие межрегиональных и межотраслевых производств, а также строительство таких предприятий, с помощью которых решаются задачи экономического и социального развития РФ. Поэтому выделение бюджетных средств производится в основном под целевые инвестиционные программы. За счет бюджетных средств может также осуществляться строительство объектов социальной сферы. В последнее время бюджетные ресурсы преимущественно выделяются на возвратной и платной основе.

Сочетание бюджетного и внебюджетного финансирования характерно для всех стран с развитой рыночной экономикой. Необходимо отметить, что несмотря на колебания в соотношении этих источников по разным странам и в разные экономико-политические периоды их развития, превалирует сравнительно невысокая доля бюджетных средств в общей сумме инвестиционных ресурсов.

К собственным средствам относятся денежные накопления, включающие отчисления от прибыли и амортизационные отчисления; средства, мобилизуемые в самом строительстве; внутрихозяйственные резервы (например, целевые фонды на уровне предприятий, отраслей ФПГ) и прочие средства. Главным источником формирования собственных средств инвестиционной деятельности является прибыль предприятия. После осуществления возмещения себестоимости продукции, уплаты налогов, а также ряда других отчислений, прибыль может быть направлена на расширенное воспроизводство, т. е. может расходоваться в качестве инвестиционного капитала.

Другой не менее важный источник инвестиционных ресурсов — амортизационные отчисления. В классической формуле хозяйствования нормативы отчисления на амортизацию носят равномерный характер. Однако в практике стран с рыночной экономикой наблюдается устойчивое преобладание тенденции к ускорению переноса стоимости элементов основного капитала. В итоге осуществление амортизации отрывается от процесса реального износа активной части основных фондов, и амортизационный фонд принимает собственную форму движения, становясь источником накопления ресурсов (капитала).

Характеризуя структуру собственных источников формирования инвестиционных ресурсов необходимо обратить внимание на тот факт, что важнейшим элементом инвестиционной деятельности является капитальное строительство Специфика строительства как особой сферы производственной деятельности позволяет формировать еще источник финансирования инвестиционной деятельности, который можно отнести к собственным - это средства мобилизуемые в строительстве. При этом, если стройка ведется хозяйственным способом, то эти ресурсы объективно возникают и могут быть использованы как собственные. Однако при подрядном способе строительства недоучет таких ресурсов инициатором строительства фактически означает их потерю.

Одним из механизмов формирования ресурсов в строительстве является мобилизация оборотных средств. Это возможно в том случае, когда, во-первых, в ходе строительства сокращаются потребности в оборотных средствах. Во-вторых, высвобождение оборотных средств происходит также за счет выявления необоснованных запасов материальных ценностей, сокращения запасов не установленного оборудования, сокращения объемов незавершенного строительства к концу года и погашения дебиторской задолженности.

Однако возможен и другой вариант, когда формируется недостаток оборотных средств в сравнении с их объемом, предусмотренным по плану строительства, и необходимо искать источники их пополнения. Такая ситуация носит название иммобилизации оборотных средств.

На определение размера оборотных средств, мобилизуемых (иммобилизуемых) в ходе строительства, оказывают влияние изменения в кредиторской и дебиторской задолженности заказчика - инвестора.

К прочим источникам финансирования инвестиций относятся возвратные суммы — средства, формирующиеся в результате ликвидации временных зданий и сооружений, связанных с осуществлением строительных работ, или средства, полученные от реализации материалов после разборки этих зданий и сооружений. К прочим относятся также доходы от попутной деятельности в ходе строительства объекта, предусмотренного инвестиционным проектом. Такой источник возникает при строительстве или реконструкции шахт, рудников, нефтепромыслов. Оба эти источника, относящихся к прочим, формируются за вычетом расходов, связанных с реализацией.

Еще один источник прочих средств может формироваться при хозяйственном способе строительства — экономия от снижения фактической стоимости строительно-монтажных работ и выручка от реализации основных фондов стройки. Возможны также и другие поступления, которые относят к разряду прочих средств.

Собственные ресурсы развертывания инвестиционной деятельности, как правило, не могут обеспечить решение принципиальных задач развития. Поэтому в условиях рыночных отношений большую роль в инвестировании приобретают привлеченные и заемные средства, формирование которых происходит посредством рынка ценных бумаг.

Ценные бумаги в организации инвестиционной деятельности выполняют две основные функции. Во-первых, это один из самых эффективных способов мобилизации капитала (ресурсов), особенно когда речь идет о крупных вложениях капитала. Второй функцией ценных бумаг является то, что их наличие удостоверяет, что совершилась мобилизация ресурсов, т. е. сформировалось предложение капитала в соответствии с инвестиционным спросом.

Оборот инвестиционных ресурсов на фондовом рынке обслуживают следующие основные финансовые инструменты привлечения и займа капитала: соответственно акции (обычные и привилегированные) и облигации. Каждый из них, как источник финансирования инвестиций, имеет свои преимущества и недостатки.

К достоинствам акционерной формы принадлежит то, что дивиденд находится в непосредственной зависимости от эффективности работы предприятия, привлечение капитала не ограничивается сроком возврата, АО по типу открытого способствует повышению ликвидности акций и др.. К недостаткам — доход дробится между участниками акционерного капитала; рост числа акционеров затрудняет управление, что может привести к потере контроля над капиталом; законодательство, регулирующее рынок ценных бумаг, ставит условия максимально возможной прозрачности финансовой информации о эмитенте; эмиссия и размещение акций требует больших расходов и др.

Облигация является долговым обязательством инвестора-заемщика инвестору-кредитору. В данной ситуации заемщиком является физическое или юридическое лицо, которое формирует спрос на предложение капитала. Инвестором, в свою очередь, выступает субъект на стороне предложения капитала, т. е. его поставщик.

Виды облигаций достаточно разнообразны и определяются спецификой инвестора-заемщика. Существуют облигации государственные (федерального уровня), муниципальные, а также облигации, выпускаемые коммерческими частными предприятиями под их инвестиционные нужды. Рынок этого вида облигаций в России находится в стадии активного развития.

Заем средств является более удобным и дешевым методом привлечения капитала в сравнении с выпуском акций. Это связано, во-первых, с тем, что выплата процентов по долговым обязательствам включается в себестоимость и уменьшает облагаемую налогом прибыль. Во-вторых, высвобождение прибыли положительно сказывается на выплате дивидендов по акциям. Таким образом, решаются сразу две задачи: привлекаются дополнительные ресурсы и создаются предпосылки для погашения долгов по привлеченным средствам. Вместе с тем появление заемных источников финансирования инвестиций связано с расходами по обслуживанию долга. Поэтому налоговые и другие выгоды могут оказаться недостаточными в сравнении с указанными расходами.

Особое место среди источников финансирования инвестиций занимают кредитные источники: банковский инвестиционный кредит, лизинговое кредитование, ипотечное кредитование и др.

В рыночном хозяйстве банковский инвестиционный кредит является одним из важнейших источников инвестиционных ресурсов. Чем развитее экономические отношения, тем активнее кредит участвует в опосредовании основной деятельности. При его использовании для финансирования инвестиций важное значение имеет оценка его места и определение экономических границ применения.

Как известно, кредит - это экономическое отношение, возникающее в связи с движением денег на условиях возвратности и возмездности. Причем кредит имеет двойную возвратность: вначале стоимость возвращается заемщику в процессе индивидуального кругооборота капитала, а затем возвращается к кредитору.

Эти два признака кредита являются конституирующими принципами, отличающими данные отношения от других "денежных отношений", например финансов. С одной стороны, кредитные отношения предстают как отношения особого качества по поводу специфического движения денег - возмездного. С другой стороны, содержание этих отношений предполагает количественную характеристику - возврат как стоимостного денежного эквивалента, так и цены за его использование. Эта особенность в содержании кредита обусловливает его стимулирующую и регулирующую функцию, что особенно проявляется в кредитных отношениях, связанных с решением инвестиционных задач.

Регулирующая функция кредита в инвестиционной сфере проявляется в прямом и опосредованном воздействии на денежное обращение в целях формирования потоков денежных средств в сферах предпринимательства, развитие которых определяется приоритетными экономическими задачами. Специфической особенностью этой функции является долговременная перспектива: регулирующая роль кредита проявляется не сразу, а по истечении определенного времени. Поэтому состояние кредитной системы экономики непосредственно оказывает влияние на устойчивость экономической системы в целом. Попробуем уточнить этот тезис через рассмотрение особенностей кредита как источника инвестиционных ресурсов.

Существование инвестиционного кредита в форме долгосрочного вытекает из экономического содержания инвестиций как процесса. Последний, как было отмечено выше, обладает рядом важнейших сущностных характеристик. Во - первых, предполагает ранее осуществленную инвестиционную деятельность как основу формирования инвестиционных ресурсов необходимого количества и качества ("инвестиции рождаются из инвестиций"). Во-вторых, растянутость по срокам, особенно на этапе вложения ресурсов (капитальные вложения). И, наконец, ориентация на конечный результат, который выступает либо в форме дохода (что проявляется на макроуровне как рост национального дохода), либо в форме полезного эффекта (как совокупность нерыночных благ). В этой связи становится очевидным, что особенности организации инвестиционной деятельности и кредитного процесса во многом совпадают, а кредит как источник инвестиционных ресурсов, является самым предпочтительным.

Преимущества кредита как источника финансирования инвестиций заключается в том, что он имеет долговременный характер и позволяет получить денежные средства для организации инвестиционной деятельности раньше, чем достигается доход. Второе достоинство кредита заключается в том, что двойственная возмездность его движения ставит кредитора в такую же зависимость от конечного результата, что и заемщика. Т.е. на период кредитного договора кредитор и заемщик выступают как партнеры. Поэтому при принятии окончательного решения по кредитной заявке под инвестиционные цели большое значение имеет выявление целевой направленности затрат (технологическая и маркетинговая проработка проекта), временной лаг (прежде всего, срок окупаемости) и совокупные риски (в том числе и риски управленческого проектного менеджмента). Указанные особенности кредитных отношений обусловливают третье достоинство кредита как источника инвестиций - необходимость контроля со стороны банка за движением кредитных ресурсов, что фактически сливается с контролем за исполнением инвестиционного проекта. Эта особенность реализуется в организации кредитного мониторинга при инвестиционном кредитовании в банке.

К инвестиционному кредиту на практике относят долгосрочные ссуды на производственные нужды, в том числе на капитальное строительство, инвестиционные кредиты государственных институтов и ипотечный кредит.

Экономическая природа кредита связана с экономическим риском. Поэтому он как источник инвестиционных ресурсов имеет количественные и качественные границы. Первая определяется потребностью в средствах у хозяйствующего субъекта. Данная потребность задает предельный объем кредитных вложений, который равен недостатку собственных средств в пределах свободного остатка инвестиционных ресурсов. Вторую составляет экономически обоснованная потребность в банковском инвестиционном кредите, т.е. с учетом возвратности и платности, как инвестиционном ресурсе.

По своему содержанию лизинг и факторинг также могут быть отнесены к кредитным источникам, так как содержат элементы кредитных отношений.

При принятии решения о финансировании инвестиционного проекта большое значение имеет правильное определение долей всех источников инвестиций, поскольку собственных средств, как правило, недостает. Т.е. встает задача оптимизации источников финансирования инвестиций.

При решении вопроса о структуре источников инвестиций приходится обращаться к определению стоимости инвестиционных ресурсов. Например, цена таких источников финансирования, как привилегированные акции, может быть определена по формуле:

|

где Ра — цена данного источника инвестиционных ресурсов;

d — денежное выражение дивиденда;

Ро — рыночная цена привилегированной акции;

N — количество выпущенных акций.

Цена банковской ссуды как источника финансирования расчитывается по формуле: Рк = i(1 – i¢), где Рк — цена кредитного инвестиционного ресурса, i — банковский процент, i¢ — ставка налога на прибыль.

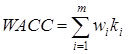

Для расчета эффективности совокупности привлекаемых инвестиционных ресурсов в практике инвестиционного финансирования используются два показателя: взвешенная средняя стоимость капитала и маржинальная стоимость капитала. Их экономическое содержание связано с понятием альтернативной стоимости (цены выбора). Финансовый риск возникает в связи с особенностями финансирования: чем выше доля привлеченных средств и кредита в структуре капитала, тем выше риск. Подсчет последнего зависит от взвешенной средней стоимости капитала (weighted average cost of capital — WACC), которая определяется по формуле:

|

где m — число видов инвестиционных ресурсов;

wi — доля инвестиционного ресурса, полученного из i-го источника;

ki — требуемая норма доходности данного i-го ресурса.

Другой оценочный показатель оптимальности сочетания

источников финансирования — маржинальная стоимость капитала (marginal cost of capital — MCC) — раскрывает соотношение дополнительных расходов и дополнительных затрат. Другими словами, это средневзвешенный уровень дохода, который является минимальным для дополнительно привлекаемых инвестиций.