Методы трансфертного ценообразования

Для формирования трансфертных цен ТНК используют различные методы ценообразования. Их делят на три группы:

1. Затратные методы, когда в качестве основы формирования трансфертных цен принимаются издержки:

– метод полных затрат;

– метод маржинальных затрат;

– метод полной стоимости.

2. Рыночные методы, использующие в качестве базы трансфертных цен уже сложившийся уровень рыночных цен:

– метод текущих рыночных цен;

– регрессивный метод;

– метод договорных цен.

3. Комбинированные методы, сочетающие преимущества затратных и рыночных методов:

– метод технической цепочки;

– метод распределения прибыли;

– договорно-индексный метод;

– метод математического программирования.

Схематично методы трансфертного ценообразования представлены на рис. 11.1.

|

Рис. 11.1. Система методов формирования трансфертных цен

транснациональных корпораций

При использовании метода полных затрат трансфертная цена определяется исходя из полученной расчетным путем суммы переменных и постоянных затрат, приходящихся на единицу продукции. Этот метод нашел широкое применение в практике трансфертного ценообразования промышленных корпораций из-за следующих достоинств. Во-первых, данный метод относительно прост, так как сведения об издержках всегда находятся в распоряжении руководства подразделений. Во-вторых, метод не противоречит инструкциям по контролю за ценами, требованиям налоговых и таможенных органов. В-третьих, метод полных затрат по сравнению с другими менее трудоемок.

Однако использование данного метода сопряжено с рядом сложностей. Полные затраты подразделения-поставщика (подразделение 1), служащие в качестве базы трансфертной цены для подразделения-потребителя (подразделение 2), являются для последнего лишь переменными затратами. Если сбытовая цена подразделения 2 за вычетом дополнительных расходов будет меньше трансфертной цены, это вызовет нарушение ритмичности внутрифирменного оборота, так как подразделение 2 (потребитель) перестанет покупать продукцию производственного подразделения 1. Такая ситуация вряд ли будет способствовать оптимизации общекорпоративных результатов.

При установлении трансфертных цен по этому методу полностью игнорируют тот факт, что внутрифирменные отношения в значительной степени обособлены от реальных рыночных цен, не учитывают конъюнктуру рынка. Западная практика показывает, что базой трансфертной цены должны служить фактические затраты. Однако трансфертные цены на базе фактических издержек не стимулируют подразделения корпорации к сокращению издержек производства ниже норматива и в результате снижается эффективность их деятельности. Во-вторых, высокие производственные издержки подразделения-поставщика могут отрицательно сказаться на эффективности работы других подразделений корпорации. С другой стороны, использование в качестве базы нормативных издержек может замедлить рост эффективности работы подразделений корпорации.

Определенные трудности и противоречия возникают при распределении накладных расходов. Ряд специалистов считают, что при установлении трансфертных цен накладные расходы подразделений-поставщиков не должны приниматься во внимание, поскольку происходит двойной счет. В результате трудно определить, выгодно ли самому подразделению корпорации производить данную продукцию или лучше приобретать ее на стороне. Другие полагают, что накладные расходы должны рассчитываться в любом случае. Выдвигается и компромиссная точка зрения, согласно которой необходимо выделять накладные расходы подразделений-поставщиков в отдельную статью или же исключить лишь некоторые расходные элементы. В конечном итоге проблема распределения накладных расходов практически не имеет однозначного и оптимального разрешения. В каждом конкретном случае эта проблема решается исходя из конкретных условий.

Однако многие ученые и специалисты все же считают более совершенным метод трансфертного ценообразования на основе маржинальных затрат. Маржинальные (предельные) затраты – это изменение суммы общих затрат, которое является результатом увеличения производства на единицу продукции. Затраты на производство дополнительной единицы продукции могут различаться в зависимости от их связи с изменением мощностей. Если для покрытия планируемой величины спроса на продукцию подразделения нет необходимости в увеличении мощностей, то предельные затраты являются постоянными. Если подразделение планирует увеличить выход готовой продукции и это ведет к устойчивому росту спроса на внутрифирменные поставки и увеличению мощностей, то для удовлетворения этого спроса потребуется изменение всех элементов издержек производственных подразделений.

Технология трансфертного ценообразования на основе предельных затрат следующая. В качестве первоначальной трансфертной цены выступают предельные затраты подразделения-поставщика. Прибавляя к этой цене свои предельные затраты, последующее подразделение производственного цикла, выступающее сначала как подразделение-потребитель, получает полные маржинальные затраты. Если данное подразделение имеет представление о величине своих предельных доходов, которое оно получит на определенном этапе производственно-сбытового цикла, и эти доходы окажутся равны полным предельным издержкам, тогда данное подразделение достигнет оптимума. При определенных условиях использование этого метода может привести к достижению оптимальной ситуации для отделений и для корпорации в целом.

Необходимость учета дополнительных критериев в условиях взаимозависимости подразделений ТНК, ограничений, связанных с объемом производства, а также различных вариантов маржинальных доходов и расходов усложняет процедуру трансфертного ценообразования на основе предельных затрат. Ряд специалистов придерживается мнения, что трансфертные цены на основе маржинальных затрат могут давать искаженное представление о прибыли подразделений корпорации, так как значительная ее часть концентрируется на заключительных стадиях производственно-сбытового процесса.

Некоторые корпорации, пытаясь обеспечить достоверную оценку работы подразделений, включают в трансфертную цену накидку на прибыль и возмещение постоянных затрат. Эффективность такого шага в значительной степени зависит от величины этой накидки. В этом случае трансфертные цены обеспечивают возможность получения подразделениями корпорации дополнительной прибыли, повышающей их экономическую самостоятельность. Величина прибыли, включаемая в трансфертную цену, определяется путем распределения общей прибыли корпорации между подразделениями с высокой степенью субъективности. Это может привести к искажению оценки работы подразделений и снижению эффективности деятельности корпорации в целом.

Практика показывает, что метод полных затрат с накидкой на прибыль в последнее время используется все чаще. Трансфертная цена, полученная таким методом, по структуре схожа с рыночной ценой, что согласуется с требованиями налоговых и таможенных органов. Накидки на прибыль обычно устанавливаются в едином жестком проценте по всем продуктам внутрифирменного оборота, что вызывает два отрицательных последствия. Во-первых, снижаются стимулы у руководства и персонала подразделений, так как при жесткой накидке на прибыль корпоративная оценка их вклада не зависит от их фактических усилий. Во-вторых, т.к. накидка на прибыль рассчитывается в привязке к затратной базе, подразделения становятся заинтересованными в завышении своих издержек. Это ведет к завышению трансфертных цен и снижению конкурентоспособности корпорации на рынке.

Метод полных затрат находит применение не только при поставке продукции одного подразделения другому, но и при продаже лицензий во внутрифирменном обороте. Здесь используются два подхода: 1) единовременные выплаты и (или) роялти; 2) разделение между участниками сделки издержек на НИОКР на передаваемую технологию и прибыли от ее применения.

В первом случае трансфертные цены устанавливаются в зависимости от специфики передаваемой лицензиату технологии, издержек лицензиара на разработку технологии и ожидаемой прибыли лицензиата от применения данной технологии. При этом главным критерием определения уровня цены является ожидаемый размер прибыли лицензиата.

В соответствии со вторым подходом трансфертные цены устанавливаются пропорционально издержкам участников внутрифирменной сделки при разработке технологии. При этом раздел издержек на НИОКР учитывает степень участия сторон в разработке передаваемой технологии. В процессе формирования трансфертных цен при продаже лицензии учитываются ожидаемый оборот и прибыль от использования технологии. Прибыль, включаемая в цену, рассчитывается на основе конкурентной рыночной информации или на основе внутренних критериев корпорации – фактических издержек, оборота, прибыли.

В последние годы корпорации, во избежание роста трансфертных цен, сокращают объемы внутрифирменного оборота и передают часть комплектующих независимым поставщикам. При этом происходит переход трансфертного ценообразования к рыночным методам.

Наиболее распространенными среди рыночных являются метод текущих рыночных цен, а также метод определения трансфертных цен на основе рыночного стандарта. При использовании последнего в качестве базы трансфертной цены принимаются текущие или усредненные рыночные цены на внутрифирменные товары. При отсутствии такой информации используются цены аналогов. За базу трансфертных цен принимаются текущие рыночные цены. Усредненные цены применяются в случае, если корпорация не считает нужным нести затраты по сбору текущей ценовой информации.

Использование текущих рыночных цен в качестве ориентира особенно целесообразно при наличии конкурентного рынка промежуточных продуктов корпорации, но применение такого подхода требует соблюдения ряда условий. Подразделение-поставщик должно обеспечивать предложение продукта в объемах, необходимых получателю, по текущей рыночной цене. Если этих поставок недостаточно для удовлетворения потребностей получателя, то для наращивания поставок подразделение-поставщик вынуждено приобретать промежуточный продукт на рынке по текущей рыночной цене. Если подразделение-поставщик производит в избытке промежуточный продукт, то излишек может быть продан на внешнем рынке по текущей рыночной цене.

Если торговые издержки промежуточного продукта при внутреннем трансферте эквивалентны тем, которые возникают при продаже на внешнем рынке, то не имеет значения, где продается товар – на внутреннем или внешнем рынке.

Если поставщик не сможет долгое время получать доход при текущей рыночной цене, тогда для корпорации выгоднее не производить продукт внутри, а приобрести его на внешнем рынке. Если подразделение-получатель не сможет обеспечивать себе устойчивые доходы при трансфертах по текущей рыночный цене, оно должно прекратить дальнейшую обработку этого товара, а поставщик должен продавать весь товар на внешнем рынке.

Когда существует конкурентный рынок промежуточного продукта, рыночная цена используется для того, чтобы поставщик и потребитель принимали решения независимо друг от друга, без жестких указаний со стороны руководства корпорации. На практике более распространена ситуация, когда подразделение-поставщик несет большие расходы при внешних поставках по сравнению с внутренней трансфертной.

Однако не всегда существуют рынки совершенной конкуренции и трансфертный продукт может иметь особенности по сравнению с внешним продуктом. Поэтому рыночную цену промежуточного продукта целесообразно использовать в качестве ориентира, если все параметры и условия поставки внутреннего и внешнего продуктов идентичны.

Выбор представительной рыночной цены при формировании трансфертных цен затруднен, если рынок монополизирован. Рыночные цены могут неточно отражать издержки поставщика во внутрифирменном обороте. В этом случае механический перенос рыночных цен на трансфертное ценообразование приведет к искусственному завышению издержек поставщика и вызовет повышение цен во внутрифирменном обороте. Для исправления подобной ситуации корпорации часто принимают ошибочные решения: например, увеличивают цену конечной продукции, что ведет к снижению конкурентоспособности конечной продукции корпорации и грозит потерей прибыли. Завышение цены на промежуточную продукцию стимулирует подразделения-получатели к приобретению ее у внешних поставщиков по более низким рыночным ценам, что вызывает сложности с реализацией промежуточной продукции, нарушает внутренние финансовые потоки корпорации.

Таким образом, для успешного использования текущих рыночных цен в качестве ориентира трансфертного ценообразования необходимо, чтобы внешний рынок промежуточного продукта был конкурентным. В этом случае небольшое превышение спроса над предложением (или наоборот) будет уравновешено покупкой (или продажей) промежуточного продукта на внешнем рынке. Совокупный доход корпорации в этом случае будет оптимизирован.

Использование метода рыночных цен наиболее эффективно в отношении сырья и готовых изделий, так как по этим категориям товаров имеется конкурентная ценовая информация с открытого рынка. По полуфабрикатам, технологиям, услугам ориентация на рыночные цены практически невозможна из-за недостатка или полного отсутствия конкурентной ценовой информации. В этом случае для транснациональных корпораций открывается возможность увода прибылей от налогообложения.

Успешное использование рыночных цен в качестве базы трансфертных цен возможно при соблюдении следующих принципов:

– подразделение-покупатель корпорации должно иметь возможность приобретения товара, услуги по внутренней трансфертной цене лишь до тех пор, пока продающее подразделение соблюдает правило «добросовестных рыночных цен»; в противном случае подразделение-покупатель должно иметь возможность приобретать товар на внешнем рынке;

– аналогично продающее подразделение должно иметь возможность внешних продаж, если оценивает их как равновыгодные или более эффективные по сравнению с внутренними.

При соблюдении указанных условий рыночные цены, используемые в качестве базы трансфертных цен, обеспечивают ряд преимуществ системе внутрифирменных расчетов:

– создают твердую основу для работы отделений (ценовая информация является доступной и достоверной);

– дают достоверную оценку эффективности деятельности подразделений корпорации, так как рыночная цена наиболее приемлема в качестве меры учета затрат и прибыли;

– стимулируют материнскую компанию и ее отделения (в основном через прибыль в трансфертной цене) к повышению эффективности работы;

– способствуют созданию внутри корпорации рыночного микроклимата, что повышает ее конкурентоспособность на рынке.

Разновидностью метода рыночных цен является регрессивный метод. В качестве конкурентной ценовой информации здесь используются фактические цены, по которым корпорация ранее продавала свою готовую продукцию на открытом рынке. Для определения трансфертных цен на промежуточный продукт из фактической рыночной цены производят выплаты, покрывающие издержки и прибыль других отделений. Вычеты производятся по технологической цепочке в обратном порядке.

При использовании ретрогрессивного метода с фактическими ценами корпорации сталкиваются со некоторыми проблемами. В ТНК с организационной структурой «производственное – сбытовое подразделение» необходимо определение наценки сбытового подразделения, величина которой зависит от того, насколько сбытовое подразделение «выкладывается» при продаже товара на открытом рынке. Если оно несет существенные расходы на рекламу, маркетинг, содержание дилеров, то наценка может быть довольно высокой. При незначительных сбытовых расходах наценка, как правило, невелика. Важной задачей является также определение прибыли, закладываемой в трансфертную цену. При выборе решения руководствуются обычно отраслевой нормой прибыли, уровнем издержек, объемом товарооборота.

Как показывает современная практика, метод рыночных цен наиболее широко практикуется корпорациями, его применяют более 30% европейских и японских корпораций. Вместе с тем трансфертное ценообразование, базирующееся на рыночных ценах, может приводить к искажению внутрифирменных отношений из-за воздействия стихии рынка на отлаженный корпоративный механизм. Это может стать причиной возникновения противоречий между материнской компанией и филиалами ТНК. Таким образом, метод рыночных цен не может быть универсальным.

Метод договорных цен следует также отнести к группе рыночных методов формирования трансфертных цен. Суть этого метода состоит в приспособлении рыночных цен к особенностям внутрифирменных отношений. При оформлении внутрифирменных сделок обычно придерживаются следующих правил:

– партнерам по сделке представляется свобода выбора в реализации или приобретении продукции как у своего отделения, так и на стороне;

– допускается минимальное вмешательство арбитражного комитета корпорации;

– стороны обязуются информировать друг друга о возможных альтернативных закупках и продажах.

Использование данного метода сопряжено с рядом негативных моментов и трудностей. При договорном подходе выбор цены в значительной степени зависит от личных качеств партнеров, ведущих переговоры. Кроме того, определение договорных трансфертных цен – это весьма длительная процедура со значительными временными потерями и риском возможных конфликтов между партнерами.

При договорном подходе возникает также проблема сбыта. Например, если в договор включается условие не покупать продукцию у сторонников поставщиков, то в случае, если рыночная цена ниже переменных затрат своего поставщика, корпорация несет убытки. Во многих случаях выгоднее покупать товар на открытом рынке. В целях экономии руководство корпорации часто предпочитает закупать товар у собственного подразделения. Для повышения эффективности сбытовой деятельности ТНК создают специальные подразделения, которые выступают посредниками при или внутрифирменных закупках и продажах. В настоящее время через подразделения такого рода реализуется около 45% совокупного оборота промежуточной продукции корпораций.

Современная практика трансфертного ценообразования выработала комбинированные методы, большая часть которых основана на сложных формализованных подходах, что сдерживает их широкое использование. В современной зарубежной практике известно несколько разновидностей комбинированных методов. Один из них – метод технологической цепочки, предложенный американскими экономистами Д. Дирденом и Р. Энтони. Он объединяет преимущества трансфертных цен, базирующихся на рыночных ценах и издержках. Сущность данного метода заключается в том, что подразделение-поставщик передает товары родственному подразделению по рыночной цене, в то время как последнему они обходятся по себестоимости, включающей прямые издержки. Разница покрывается центром за счет корпоративной прибыли. Это позволяет проводить оценку эффективности деятельности подразделений на основе реальных рыночных цен и не завышать уровня цены конечной продукции, что неизбежно происходит при реализации полуфабрикатов одним подразделением корпорации другому по ценам, включающим издержки и прибыль. При использовании этого метода возникают сложности с организацией внутрифирменного учета затрат и сумм возмещения, а также проблемы определения рыночных цен на нестандартные полуфабрикаты.

Другой метод, автором которого считается американский экономист У. Комптон, основан на изменении порядка распределения прибыли при формировании трансфертных цен методом полной стоимости.

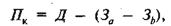

Общая прибыль корпорации в этом случае исчисляется по формуле:

Общая прибыль корпорации в этом случае исчисляется по формуле:

(11.2.1)

где Пк – совокупная прибыль корпорации;

Д – доход от продаж конечного продукта корпорации на рынке;

За, Зb – полные затраты отделений а и b.

Распределение корпоративной прибыли осуществляется согласно формулам:

(11.2.2)

(11.2.2)

где Па – прибыль отделения а;

(11.2.3)

(11.2.3)

где Пb – прибыль отделения b.

Уровень трансфертных цен на промежуточную продукцию определяется суммированием издержек и распределенной величины прибыли. Применительно к отделению а это выглядит следующим образом:

Уровень трансфертных цен на промежуточную продукцию определяется суммированием издержек и распределенной величины прибыли. Применительно к отделению а это выглядит следующим образом:

(11.2.4)

где Цта – трансфертная цена на поставляемые отделением а товары и услуги.

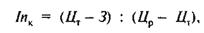

В соответствии с методом другого американского экономиста П. Мэйлендто одновременно используются все три базы трансфертных цен – издержки, рыночные цены и договор. Для использования данного метода необходимо соблюдение двух основных условий: обеспечение договоренности между отделениями и установление индекса распределения прибыли. Этот метод называют договорно-индексным. Уровень трансфертной цены по этому методу устанавливается выше полных затрат отделения-поставщика, но ниже рыночной цены. Индекс распределения корпоративной прибыли в этом случае определяется по формуле:

(11.2.5)

где Цт – трансфертная цена;

Inк – индекс распределения корпоративной прибыли;

Цр – рыночная цена.

Если индекс распределения прибыли равен, например 2, это означает, что на каждые 2 долл. прибыли отделения-поставщика трансфертная цена должна быть на 1 долл. меньше рыночной цены. Индекс устанавливается один раз в год в результате переговоров между отделениями-партнерами и остается неизменным на определенный срок (до следующих переговоров), что обеспечивает автоматическую корректировку уровня трансфертной цены в зависимости от динамики внутрифирменных затрат и ценовой ситуации на рынке.

В наибольшей степени формализованным является метод математического программирования. При использовании данного метода трансфертная цена складывается из переменных затрат на производство и «программируемой» цены, которая является стоимостной оценкой ресурса, показывающей степень его дефицита. Определение «программированных» цен основано на линейных зависимостях. Наиболее высокие трансфертные цены устанавливаются на те товары, которые в состоянии увеличить корпоративную прибыль. Недостатки этого метода связаны со сложностью расчетов и ограниченностью использования, т.к. в реальной жизни не все зависимости носят линейный характер.

Каждый из методов формирования трансфертных цен имеет как преимущества, так и недостатки. Универсального, эффективного в любой ситуации метода трансфертного ценообразования не существует. Определение трансфертных цен тем или иным методом служит начальным этапом их формирования. В процессе функционирования ТНК, как правило, варьируют уровнем рассчитанных трансфертных цен в зависимости от изменяющихся условий и приоритетных поставленных целей. Для этого они разрабатывают и реализуют стратегии трансфертного ценообразования.