Внешнеторговые цены и таможенное регулирование

Важную роль в формировании внешнеторговых цен играет государственное регулирование внешнеторговой деятельности и прежде всего таможенная политика. Главными задачами современной таможенной политики Украины являются регулирование товарообмена на территории Украины, защита украинского рынка, стимулирование развития и содействие структурной перестройке национальной экономики.

С переходом на рыночные условия хозяйствования украинские предприятия получили возможность самостоятельного выхода на внешний рынок и определения цен на свою продукцию. Государственный контроль при этом сохранился в формах, включающих как ценовые, так и неценовые виды.

Неценовой контроль осуществляется в форме количественных ограничений или ограничений по качеству экспортно-импортных товаров. Количественное ограничение (чаще для экспорта) может осуществляться в виде установления квот, выдачи лицензий, требования регистрации контрактов и других мер. Ограничения по качеству (чаще для импорта продукции) проявляются в виде обязательной сертификации ввозимых товаров на их соответствие требованиям обеспечения жизни и здоровья потребителей, охраны окружающей среды, предотвращения ущерба имуществу потребителей. Эти меры косвенно сказываются на ценах на импортируемую продукцию через соотношение спроса и предложения товаров на рынке.

Меры ценового регулирования представлены прежде всего дифференциацией таможенных пошлин и других таможенных платежей (НДС, акцизов, сборов за таможенное оформление, за выдачу лицензий, хранение товаров, таможенное сопровождение и др.), что отражается на уровне внешнеторговых цен, а также предоставлением субсидий или налоговых льгот участникам внешнеторговых операций с целью поддержки национальных производителей путем уменьшения их расходов. Это дает, например экспортерам, возможность устанавливать на свою продукцию заниженные или демпинговые цены, повышая тем самым их конкурентоспособность на мировом рынке.

Основным направлением воздействия на внешнеторговые цены служит введение различных таможенных пошлин. Таможенная пошлина – это государственный денежный сбор (налог), взимаемый таможенным учреждением с провозимых через границу страны товаров. В зависимости от направления движения таможенные пошлины классифицируются на ввозные (импортные), вывозные (экспортные) и транзитные. В развитых странах основными являются ввозные, или импортные, таможенные пошлины. Транзитные пошлины, как ограничивающие товарные потоки, используются редко, главным образом развивающимися странами. Для современной мировой торговли характерна тенденция к снижению таможенных пошлин и росту беспошлинной торговли.

В Украине в настоящее время используются как импортные, так и экспортные таможенные пошлины. Перечень импортных таможенных пошлин значительно шире перечня экспортных пошлин. Основными целями взимания таможенных пошлин в Украине являются пополнение доходов государственного бюджета, защита национального рынка и поддержка национального производителя. Импортная таможенная пошлина увеличивает расходы импортера и заставляет его повышать цену импортируемых товаров на внутреннем рынке, что ограничивает конкурентоспособность ввозимых товаров. Изменение размеров таможенных пошлин позволяет регулировать объем импорта и его структуру. При экспорте большинство отечественных товаров для повышения конкурентоспособности на мировом рынке освобождается от уплаты пошлин и косвенных налогов. Действующие в настоящее время экспортные пошлины пополняют доходы госбюджета или ограничивают вывоз из страны определенных товаров.

Размер ставок таможенных пошлин указывается в таможенном тарифе – документе, содержащем систематизированный свод товаров, облагаемых таможенными пошлинами, и взимаемые по этим товарам таможенные пошлины того или иного вида. Ставки таможенных пошлин дифференцируются по товарам и по странам, с которыми ведется торговля. Базовыми (обычными) считаются ставки, которые применяются в торговле со странами, пользующимися режимом наибольшего благоприятствования. Для товаров, поступающих из стран, не пользующихся этим режимом, базовые ставки увеличиваются. Для товаров из развивающихся стран базовые ставки уменьшаются, а из некоторых стран товары вообще ввозятся беспошлинно.

Для оперативного регулирования внешнеторговой деятельностью могут использоваться сезонные таможенные пошлины, вводимые на срок не более 6 месяцев. В особых случаях предусмотрена возможность использования при импорте продукции специальных, антидемпинговых и компенсационных пошлин, предназначенных главным образом для защиты национальных производителей.

По методам взимания различают три вида таможенных пошлин:

1) адвалорные, исчисляемые в форме процента от таможенной стоимости товара, обычно используемые в отношении дифференцированных видов продукции, например машин и оборудования;

2) специфические, определяемые в твердом размере (фиксированной сумме) за единицу облагаемых товаров. Обычно используются по сырьевым товарам стандартного качества, реализуемым в больших объемах;

3) комбинированные, или сочетающие оба вида ставок для одного товара.

Рост доли технически сложных готовых изделий в общем объеме мировой торговли ведет к постепенному увеличению использования различными странами адвалорных пошлин.

Основой для исчисления таможенных платежей служит таможенная стоимость. Таможенная стоимость импортируемой продукции – это уровень оценки продукции при поступлении ее на таможенную границу страны. Таможенная стоимость исчисляется декларантом (импортером или экспортером) и проверяется таможенными органами. Основным методом определения таможенной стоимости импортируемого товара является оценка по цене сделки с ввозимыми товарами (1). Этот метод предусматривает, что в цену сделки включена сумма фактически понесенных затрат по приобретению товара на момент пересечения им таможенной границы государства. Сумма фактических затрат складывается из:

– затрат, понесенных при изготовлении, включая расходы на упаковку данной продукции;

– расходов по транспортировке от пункта отправки до таможенной границы государства, включая расходы по погрузке, перевозке, выгрузке и страхованию груза;

– стоимости тары;

– затрат на брокерские или комиссионные услуги, понесенных покупателем;

– лицензионных сборов.

С помощью этого метода определяется таможенная стоимость большинства ввозимых товаров. Если основной метод не может быть использован (например, когда участники сделки находятся в зависимом один от другого положении и это может оказать влияние на цены), то применяются следующие в порядке очередности методы:

2) по цене сделки с идентичными товарами, т.е. товарами, одинаковыми по своим физическим характеристикам, качеству и репутации на рынке, стране происхождения, производителю, а также проданными в Укарину на тех же условиях и в близкие сроки;

3) по цене сделки с однородными товарами, т.е. товарами, хотя и не являющимися одинаковыми во всех отношениях, но имеющими сходные характеристики, состоящими из сходных компонентов, выполняющими те же функции, имеющими ту же страну происхождения;

4) метод вычитания стоимости, когда расчет ведется от конечной цены, по которой аналогичный товар реализуется на внутреннем рынке, путем последовательного вычета расходов, обычно включаемых в цену в момент или после пересечения таможенной границы;

5) метод сложения стоимости, предполагающий расчет цены путем суммирования затрат изготовителя на производство товара, общих затрат на транспортировку, страхование и т.д., характерных для аналогичной продукции из страны-экспортера, а также прибыли, обычно получаемой экспортером в результате поставки в Украину таких товаров;

6) резервный метод, при котором расчет ведется на базе информации, уже имеющейся на таможне.

Каждый последующий метод таможенной оценки применяется, если не может быть использован предыдущий. Заявленные декларантом сведения, относящиеся к определению таможенной стоимости, должны основываться на достоверной и документально подтвержденной информации. При отсутствии такой информации таможенные органы вправе использовать имеющиеся у них сведения о ценах аналогичных товаров, приводимых в каталогах и справочниках различных фирм с соответствующей корректировкой.

Кроме таможенных пошлин и таможенных сборов инструментами государственного регулирования внешнеторговой деятельности и цен являются косвенные налоги: налог на добавленную стоимость (НДС), акцизы и льготы по ним. В мировой практике принято, что косвенные налоги взимаются по месту потребления продукции. Поэтому при экспорте в цены товаров не включаются косвенные налоги, что позволяет экспортерам устанавливать на мировом рынке более конкурентоспособные цены на свою продукцию. При импорте, наоборот, в цены товаров включаются косвенные налоги, характерные для внутреннего национального рынка, что позволяет уравнять конкурентоспособность ввозимой и производимой в стране продукции.

В Украине экспортеры – производители подакцизной продукции освобождаются от уплаты акцизов, что позволяет экспортерам уменьшать свои налоговые платежи и в большей мере отвечает их интересам.

Чтобы воспользоваться предоставленными льготами, экспортеры должны подтвердить факт экспорта. Для этого они должны представить в налоговые органы следующие документы:

1) контракт или копию контракта с иностранным лицом на поставку товаров;

2) платежные документы и выписку банка, подтверждающую фактическое поступление выручки от реализации товаров иностранному лицу на счет украинского поставщика в украинском банке;

3) грузовую таможенную декларацию или ее копию с отметками таможенного органа, осуществившего выпуск товаров в режиме экспорта;

4) копии транспортных, товаросопроводительных и иных документов с отметками пограничных таможенных органов иностранных государств, подтверждающих вывоз товаров за пределы территории Украины.

Нижняя граница экспортной цены определяется суммированием: затрат на производство экспортной продукции; минимально приемлемой для экспортера прибыли (в некоторых случаях экспортер может временно согласиться на ее отсутствие); расходов, связанных с доставкой товаров до пункта, оговоренного в контракте, а также таможенных платежей. При этом размер экспортных таможенных платежей минимален – это могут быть только таможенные сборы, например сбор за таможенное оформление, поскольку косвенные налоги экспортер не платит, а экспортные таможенные пошлины взимаются по узкому кругу товаров. Если экспортная таможенная пошлина взимается, то она обязательно включается в расчет нижней границы экспортной цены.

При импорте в число таможенных платежей наряду с импортной таможенной пошлиной и таможенными сборами включаются косвенные налоги: акциз и НДС. Сумма таможенных платежей определяется следующим образом.

1. Сумма таможенной пошлины:

Тп = Тс • СтТп / 100 (10.4.1)

если ставка таможенной пошлины указана в процентах;

Тп = Н • СтТп (10.4.2)

если ставка таможенной пошлины указана в абсолютной сумме на единицу измерения,

где Тп – сумма таможенной пошлины;

Тс – таможенная стоимость;

Н – объем ввозимых товаров в натуральном выражении;

СтТп – ставка таможенной пошлины.

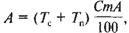

2. Сумма акциза:

А = Н • СтА (10.4.3)

если ставка акциза указана в абсолютной сумме на единицу измерения;

если ставка акциза указана в абсолютной сумме на единицу измерения;

(10.4.4)

если ставка акциза указана в процентах,

где А – сумма акциза;

СтА – ставка акциза.

3. Сумма налога на добавленную стоимость, уплачиваемая на таможне:

НДСт = (Тс + Тп + А) • (Ст НДС / 100) (10.4.5)

где НДСт – сумма налога на добавленную стоимость, уплаченная на таможне;

СтНДС – ставка НДС.

4. Сумма таможенного сбора, например, за таможенное оформление:

(10.4.6)

(10.4.6)

где Тсб – сумма таможенного сбора;

СтТсб – ставка таможенного сбора.

Таможенные платежи увеличивают расходы импортера, общая сумма которых должна быть покрыта из выручки от реализации импортируемой продукции на внутреннем рынке. В расчет минимальной (расчетной) цены прибыль не включается. При расчете такой цены используют стоимостные данные на единицу продукции (контрактная цена, сумма таможенных платежей на единицу продукции и т.д.) или на весь объем импортируемой партии товара (стоимость контракта, общая сумма таможенных платежей и т.д.). В последнем случае полученный результат делится на количество импортируемой продукции и в итоге определяется расчетная цена единицы товара.

Минимальная оптовая цена продажи импортируемой продукции (расчетная цена), при которой импортер не получит прибыль, но покроет все свои затраты, рассчитывается по формуле:

(10.4.7)

(10.4.7)

где Цр – цена расчетная (минимальная оптовая цена продажи импортируемой продукции);

Цк – цена контрактная, включая затраты, связанные с доставкой до таможенной границы;

Тп – сумма таможенной пошлины на единицу продукции;

А – сумма акциза на единицу продукции;

Тсб – сумма таможенных сборов на единицу продукции;

Рвн – расходы по реализации внутри страны (расходы на транспортировку по территории страны, на страхование, хранение и т.д.) на единицу продукции;

НДС – сумма налога на добавленную стоимость, рассчитываемая от уровня расчетной цены без НДС.

Реальная оптовая цена продажи импортируемой продукции на национальном рынке будет определяться конъюнктурой этого рынка, т.е. соотношением спроса и предложения на нем, уровнем цен, по которым аналогичная продукция уже продается на отечественном рынке. Структура этой цены может быть представлена следующим образом:

Реальная оптовая цена продажи импортируемой продукции на национальном рынке будет определяться конъюнктурой этого рынка, т.е. соотношением спроса и предложения на нем, уровнем цен, по которым аналогичная продукция уже продается на отечественном рынке. Структура этой цены может быть представлена следующим образом:

(10.4.8)

где Ци – оптовая цена продажи импортируемой продукции на внутреннем рынке;

П – прибыль импортера, определяемая как разница между оптовой ценой продажи товара на рынке (без НДС) и затратами импортера (без НДС);

НДС – сумма налога на добавленную стоимость, рассчитываемая от уровня оптовой цены реализации без НДС.

Сумма НДС, уплаченная на таможне, не включается в состав затрат импортера при расчете цены. Она компенсируется импортеру за счет суммы НДС, полученной им от покупателя при реализации продукции на отечественном рынке, а остаток суммы налога на добавленную стоимость перечисляется в бюджет.

Таким образом, за счет манипулирования таможенными пошлинами, косвенными налогами и специальными формами поддержки (субсидиями экспортерам или импортерам) государство в определенной мере регулирует соотношение внешнеторговых и внутренних национальных цен. При импорте, т.е. переходе от мировых цен к ценам национальным, по которым продукция реализуется на внутреннем рынке, происходит прирастание цены за счет добавления к контрактной цене таможенных пошлин и косвенных налогов. При экспорте смена внутринациональной цены на внешнеторговую сопровождается ее понижением за счет льготного таможенного и налогового обложения или освобождения от них.

Вопросы для самоконтроля:

1. Одинаковы ли понятия: цена международной сделки и мировая цена? Какие требования предъявляются к мировой цене?

2. Могут ли считаться мировыми цены по поставкам в соответствии с программами помощи слаборазвитым странам, по поставкам внутри ТНК, по поставкам в рамках экономических союзов, например между странами – членами СНГ?

3. Каковы причины возможного отклонения мировых цен от цен внутреннего национального рынка?

4. Перечислите основные виды цен мирового рынка в зависимости от форм торговли и укажите их товарную принадлежность.

5. Какая разновидность контрактных цен предполагает использование специально согласованной формулы определения цены, учитывающей изменения затрат за период действия контракта?

6. Расположите следующие виды базисных условий международных контрактов по принципу нарастания включаемых в цену расходов: CPT, FOB, DES, EXW, DDU, CIF, DDP.

7. Что такое трансфертная цена и как она может использоваться на мировом рынке?

8. В каких случаях используются расчетные методы анализа мировых цен?

9. На базе каких методов ценообразования возможно формирование экспортной цены? Какой из этих методов наиболее часто используют российские фирмы?

10. Какие группы поправок необходимо учесть при приведении текущей мировой цены к условиям предстоящей сделки?

11. Что показывает коэффициент торможения в формуле расчета цены с учетом качественных параметров продукции (по удельным показателям)?

12. С какими целями взимаются таможенные пошлины?

13. Что служит налогооблагаемой базой для расчета таможенных пошлин?

14. Перечислите возможные методы расчета таможенной стоимости. Какой из них является основным?

15. Включается ли НДС, уплаченный импортером на таможне, в состав расходов импортера при определении минимальной цены реализации импортируемой продукции?

Литература:[1,19,20,24,26,27,28,29]