Дисконтированные оценки эффективности инвестиционных проектов.

Инвестиционный проект — планируемая и осуществляемая система мероприятий по вложению капитала в создаваемые или модернизируемые материальные объекты, технологические процессы, а также в различные виды предпринимательской деятельности в целях ее сохранения и расширения.

3.1.3. Критерии, основанные на дисконтированных оценках

3.1.3.1. Общий дисконтированный доход

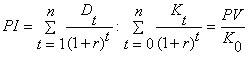

Оценка инвестиционного проекта основывается на сравнении доходов, генерируемых проектом и затрат на него. В случае, если весь объем инвестиций делается в конце года, предшествующего первому году генерируемого проектом притока денежных средств, необходимо дисконтировать только поток доходов. Общий дисконтированный доход (p r esent value – PV) рассчитывается следующим образом:

(3.1.4)

где PV – общий дисконтированный доход;

Dt – доход (приток) в t -ом периоде (в конце периода);

r – коэффициент дисконтирования (ожидаемая норма доходности);

n – срок эксплуатации проекта.

Если PV больше первоначальных инвестиций (К), то проект принимается, если меньше – отвергается.

3.1.3.2. Чистый дисконтированный доход

Наиболее распространенным показателем эффективности инвестиций является чистый дисконтированный доход (чистый приведенный доход, чистая современная стоимость) – net p r esent value (NPV). Он представляет собой абсолютный результат, конечный эффект инвестиционной деятельности.

(3.1.5)

Если обозначить Ct отдельный элемент потока платежей (Ct = Dt – Kt), то

(3.1.6)

Сущность NPV можно пояснить следующим примером. Пусть инвестиционный проект осуществляется за счет заемных средств, выданных под ставку r. Аккумулирование доходов по проекту также осуществляется по ставке r. Toгда NPV будет равен чистому доходу фирмы (предпринимателя), осуществляющей инвестиционный проект, приведенному к определенному моменту времени.

Как правило, чистый приведенный доход определяется на начало прединвестиционных исследований или на момент инвестирования.

Из (3.1.1) следует, что чистый приведенный доход зависит от технологии инвестиций (Dt , Кt) и от ставки дисконтирования (г). На рис. 1 приведена зависимость NPV (r) для случая, когда инвестиции осуществляются в начале проекта, а отдача по годам равномерна (D = const). При r = r (A) чистый дисконтированный доход по проекту А NPV (A) = 0; при r < r (A) NPV (A) > 0. Это означает, что один и тот же проект может быть как высокодоходным, так и убыточным в зависимости от ставки дисконтирования. В частности из рисунка следует, что

при r < r *, NPV (А) > NPV (Б), т.е. более выгоден проект А;

при r = r * NPV (А)= NPV (Б) т.е. проекты равноэффективны;

при r *< r < r (А) – выгоден проект Б; проект А не выгоден;

при r > r (Б) – оба проекты не выгодны.

Рис. 1 – Зависимость чистого приведенного эффекта от нормы дисконта

При расчете эффективности инвестиционных проектов влияние последующих поступлений тем менее значимо, чем больше ставка дисконта. Но при установленной ставке проекты с длительным периодом действия более значимы. Причем значимость будущих поступлений зависит от политики фирмы, ее особенностей и др.

Особым случаем расчета NPV является бесконечный денежный поток по результатам инвестиций. Примерами инвестиций, вызывающих бесконечные потоки, могут быть инвестиции в действующее предприятие для его проникновения на новые рынки или инвестиции, связанные с присоединением фирмы к холдингу.

Если предположить, что Dt = const = D (), то, используя формулу для оценки аннуитета, получим:

NPV = D/r – K0

(3.1.7)

Если ожидается систематический рост денежного потока с темпом прироста g , то используется модификация формулы Гордона

NPV = D / (r-g) – K0

(3.1.8)

Отвечая на вопрос, способствует ли инвестиционный проект росту доходов фирмы, чистый приведенный доход не показывает меру этого роста. Поэтому он дополняется другими показателями эффективности.

3.1.3.3. Индекс доходности (рентабельности) инвестиций

Индекс рентабельности инвестиций (profitability index, РI) – показатель относительной доходности инвестиций:

(3.1.9)

где K0 - инвестиции, приведенные к начальному моменту времени.

Здесь рассматривается чистый денежный поток за исключением капитальных затрат. По существу элементы потока Dt – это сумма чистой прибыли и амортизации в период t.

Показатель PI еще называют коэффициентом "доход-издержки" (benefit-cost- r atio, bcr).

Инвестиционный проект выгоден при РI >1,0 и тем выгоднее, чем больше рентабельность инвестиций.

3.1.3.4. Внутренняя норма доходности

Внутренняя норма доходности (inte r nal r ate of r etu r n, IRR) - основной, наиболее информативный показатель эффективности инвестиционных проектов. По своей сути IRR это ставка дисконтирования, при которой чистый приведенный доход равен нулю, т.е. NPV (IRR)=0. Внутренняя норма доходности определяется подбором ставки дисконтирования, обеспечивающей выполнение условия:

или

(3.1.10)

На рис. 1 точки r(А) и r(Б) по существу являются точками IRR для проекта А и Б соответственно.

Чем больше внутренняя норма доходности тем выше эффективность капитальных вложений Если на финансовом рынке средняя процентная ставка равна r , то разность (IRR – r) определяет эффективность предпринимательской деятельности по реализации конкретного инвестиционного проекта или фирмы в целом (при расчете r по совокупным инвестициям).

Таким образом, внутренняя норма доходности является некоторым барьером, отсекающим неприемлемые по условиям финансирования проекты. Одновременно IRR можно использовать для оценки риска инвестирования. Чем больше разность (IRR – r (кред)), тем менее рискован проект, больше запас его эффективности. Следует заметить, что есть проекты, для которых NVP > 0 при любых r > 0. Для них IRR вообще не существует.

3.1.3.5. Модифицированная внутренняя норма доходности

Возможны проекты, в которых притоки и оттоки денежных средств чередуются (денежный поток – не ординарный), что может привести к ситуации нескольких значений IRR. Иначе говоря, при изменении процентных ставок проект может из неприемлемого стать приемлемым и наоборот.

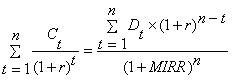

В случае неординарного денежного потока можно использовать модифицированную внутреннюю норму доходности – Modified Internal Rate of Return (MIRR). Расчет этого критерия включает в себя следующие шаги: а) рассчитывается суммарная дисконтированная стоимость всех оттоков; б) рассчитывается суммарная наращенная стоимость (терминальная стоимость) всех притоков; в) определяется ставка дисконтирования для приведения терминальной стоимости к настоящему моменту, при которой сумма оттоков равна сумме притоков. Уравнивающая притоки и оттоки ставка дисконтирования и будет модифицированной внутренней нормой доходности (MIRR):

(3.1.11)

где Ct – отток денежных средств в t–ом периоде, руб.;

Dt – приток денежных средств в t–ом периоде, руб.;

r – стоимость источника финансирования проекта, %;

n – продолжительность проекта, периодов;

MIRR – модифицированная внутренняя норма доходности, %.

Критерий MIRR всегда имеет единственное значение и потому может применяться вместо критерия IRR для неординарных потоков. Проект принимается, если MIRR больше стоимости источника финансирования проекта.

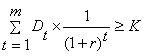

3.1.3.6. Дисконтированный срок окупаемости

Напомним, что срок окупаемости (payback period PP) равен числу лет, в течение которых суммарный поток наличности сравняется с первоначальной суммой инвестиций. Некоторые специалисты при расчете показателя РР все же рекомендуют учитывать временной аспект. Дисконтированный срок окупаемости (DPP) – это время, теоретически необходимое для полной компенсации инвестиций дисконтированными доходами.

Если инвестиционный процесс представлен в виде нерегулярного потока платежей, то срок окупаемости определяется суммированием последовательных членов ряда доходов, дисконтированных по ставке r , до тех пор, пока не будет получена сумма, равная объему инвестиций. В этом случае формула для расчета дисконтированного срока окупаемости, DРР, имеет вид:

DРР = min m,

при котором

(3.1.12)

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DРР > РР. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DРР.

Основной недостаток этого показателя в том, что он не учитывает денежные потоки после достижения окупаемости.

3.1.3.7. Соотношение различных критериев

Применение различных показателей эффективности к одним и тем же инвестиционным проектам может привести к различным выводам. Кроме того, как уже отмечалось, показатели эффективности весьма чувствительны к процентной ставке дисконтирования.

В связи с неоднозначностью результатов отбора по различным показателям западные фирмы используют оценки эффективности по двум и более показателям. В качестве основных показателей наиболее часто используется внутренняя норма доходности и чистый приведенный доход. Другие показатели применяются как вспомогательные. Вместе с тем легко установить существенную взаимосвязь между показателями: все они основываются на механизме дисконтирования и компаудинга.

Приведенная система показателей эффективности является важнейшей, но не единственной информацией, которую должен анализировать финансовый менеджер при принятии решения об инвестировании проекта. Необходимо проанализировать чувствительность показателей эффективности к изменению важнейших факторов. Такими являются: ставка банковского процента, цена инвестиционного товара, валютный курс и др. Для окончательного принятия решений необходимы не только расчет значений критериев, но представление их в виде графиков и таблиц в зависимости от основных факторов.

Следует заметить, что на выбор инвестиционного проекта влияют не только стоимостные показатели, но также и экологические, научно-технические, социальные и др. Более того, они зачастую выступают критериями отбора проектов. Чем крупнее проект, тем большее значение они имеют.

Еще одно замечание касается содержания анализируемого денежного потока. Рассмотренные показатели эффективности могут применяться для оценки результативности проекта различными участниками его реализации: реципиентом, инвесторами, бюджетами В первом случае денежный поток представляет собой прирост чистой прибыли и амортизационных отчислений фирмы-реципиента. Во втором – поток дивидендов или рост курса акции. В третьем – прирост доходной и снижение расходное части бюджета.