Определение оптимального сочетания показателей коммерческая маржа и коэффициент трансформации

Экономическая рентабельность активов – жизненно важный показатель для предприятия, ведь достаточный уровень экономической рентабельности – залог будущих успехов:

ЭР = НРЭИ/АКТИВ (5.15)

Очень полезным для принятия правильных финансовых решений является определение не только величины экономической рентабельности активов, но и расчет того, что называется коммерческой маржой и коэффициентом трансформации.

Преобразуем формулу экономической рентабельности, умножив её на ОБОРОТ/ОБОРОТ = 1. От такой операции величина рентабельности не изменится, зато мы получим два важнейших показателя: КОММЕРЧЕСКУЮ МАРЖУ (КМ) и КОЭФФИЦИЕНТ ТРАНСФОРМАЦИИ (КТ).

ЭР рассчитывается следующим образом:

(5.16)

(5.16)

Коммерческая маржа показывает, какой результат эксплуатации дают 100 рублей оборота (обычно КМ выражают в процентах). Коммерческая маржа с экономической точки зрения показывает рентабельность оборота (выручки от реализации и внереализационных доходов). С бухгалтерской точки зрения коммерческая маржа достаточно просто определяется на основании показателей приложения к балансу предприятия - «Отчет о прибылях и убытках». У предприятий с высоким уровнем прибыли коммерческая маржа превышает 20 и даже 30 процентов, у других едва достигает 3-5 процентов.

Коэффициент трансформации с экономической точки зрения показывает эффективность использования актива предприятия (сколько рублей выручки получается с одного рубля актива). Коэффициент трансформации можно также называть оборачиваемостью активов.

Бухгалтерская отчетность предприятия дает возможность точно определить величину коэффициента трансформации (числитель берем из «Отчета о прибылях и убытках», знаменатель - из самого баланса предприятия).

В конкретной работе полезными будут расчеты близких к коммерческой марже и коэффициенту трансформации показателей, отличающихся от последних значением числителя (например, чистая прибыль вместо нетто-результата эксплуатации инвестиций).

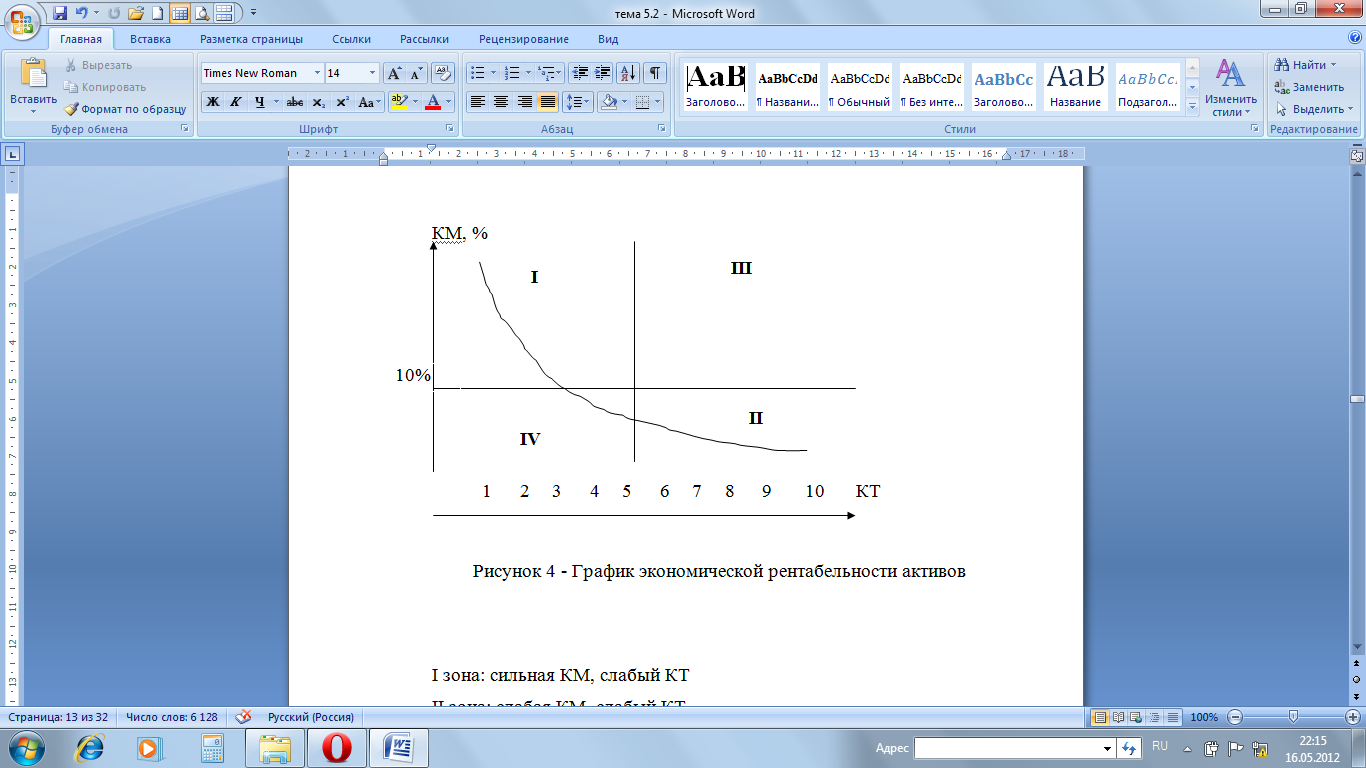

На основе графика экономической рентабельности можно определить зону оптимального сочетания коммерческой маржи и коэффициента трансформации (рисунок 5.2).

Рисунок 5.2 - График экономической рентабельности активов

I зона: сильная КМ, слабый КТ

II зона: слабая КМ, слабый КТ

III зона: сильная КМ, сильный КТ

IV зона: слабая КМ, сильный КТ

Идеальная позиция тяготеет к зоне III , но на практике соединить высокую КМ с высоким КТ бывает, как правило, очень трудно, так как при наращивании оборота КТ увеличивается, а КМ снижается, если только НРЭИ не возрастает быстрее оборота. У большинства предприятий показатели располагаются между I и II зонами.

Теперь важно правильно экономически интерпретировать полученные данные по экономической рентабельности активов, коммерческой марже и коэффициенту трансформации. Сам методологический подход к их определению показывает, что речь идет об обратной зависимости между коммерческой маржей и коэффициентом трансформации. То есть чем выше коммерческая маржа, тем ниже коэффициент трансформации, и наоборот. Это означает на практике, что для достижения более высокого значения рентабельности мы не можем (без негативных последствий для предприятия) увеличивать коммерческую маржу (любой ценой увеличивать нетто-результат эксплуатации инвестиций на единицу выручки, что достигается за счет повышения интенсивности труда и интенсивности использования средств труда).

Столь же небезопасно любой ценой увеличивать коэффициент трансформации (за счет сокращения актива, освобождения от всего, что непосредственно сейчас не работает на увеличение выручки).

Понятно, что специфика отраслевого бизнеса оказывает влияние на величину коммерческой маржи и коэффициент трансформации (например, фондоемкий и нефондоемкий типы производства обуславливают разные значения коммерческой маржи и коэффициента трансформации).

Тем не менее необходимо сформулировать два правила:

1) при значительной величине актива на единицу оборота предприятию намного труднее перемещаться\ в другую сферу бизнеса и наоборот (следовательно, для предпринимателей, занятых в фондоемком типе бизнеса, гораздо сложнее перейти на выпуск другой продукции, перейти в другую отрасль, предприниматели же, занятые в нефондоемком типе бизнеса, например, в сфере услуг, могут без каких-либо серьезных потерь перейти к выпуску другой продукции, переместиться в другую отрасль бизнеса). Таким образом, если на предприятии низкое значение коммерческой маржи (при рациональном ведении дела), ему необходимо закрепится на существующем рыночном сегменте. Это наиболее правильная стратегия фирмы. Если же величина коммерческой маржи (при рациональном ведении дела) достаточно велика - можно следовать стратегии максимизации прибыли и смело перемещаться в другие сферы бизнеса;

2) нельзя максимизировать коммерческую маржу любой ценой. Коэффициент трансформации сразу же напомнит об этом. Последствия невнимания в коэффициенту трансформации могут быть катастрофическими для предприятия. Регулировать коэффициент трансформации труднее, чем коммерческую маржу.

Таким образом, для предприятия важно выбрать отрасль, сферу деятельности. Различие в фондоемкости и ценовые факторы могут оказать решающее влияние на уровень экономической рентабельности. Но, независимо от отраслевой принадлежности, предприятия располагают все-таки определенной свободой маневра, чтобы усилить КМ (воздействуя на себестоимость, снижая расходы по реализации продукции, упорядочивая административно – управленческие расходы) и улучшить КТ. Второе требует, впрочем, более тонких инструментов.

Каждый лишний рубль актива может стать тормозом для развития предприятия:

− чем больше средств задействовано для достижения заданной величины оборота, тем больше усилий будет затрачено на их конверсию в случае переориентации деятельности предприятия.

− если предприятие обращается к новым видам и сферам деятельности, руководствуясь лишь максимизацией коммерческой маржи и, недооценивая коэффициент трансформации, последствия грозят быть плачевными.

«При низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами низкая деловая активность предприятия, может быть компенсирована только снижением затрат на производство продукции или ростом цен на продукцию, т.е. повышением рентабельности продаж»,- формулирует главное правило регулирования экономической рентабельности А.Д. Шеремет.

Дивидендная политикаи политика развития производства должны быть рассмотрены во взаимосвязи и взаимозависимости, т.к. решение многих финансовых проблем заключается в нахождении оптимального соотношения между этими процессами.

Дивидендная политика, также как и политика развития производства зависят от уровня рентабельности собственных средств. В Гражданском кодексе РФ (ст.102) и федеральном законе «Об акционерных обществах» определены условия, ограничения и порядок выплаты дивидендов, а также обязательная очередность выплат по видам акций. Однако как показывает практика, немногие российские компании имеют хорошо отлаженные технологии разработки дивидендной политики.

Для большинства российских организаций выплата дивидендов остается неприятной обязанностью по результатам года и предметом судебных разбирательств с миноритарными акционерами. Дивидендная политика большинства компаний, имеющих неустойчивое финансовое положение, сводится к двум вариантам:

- дивиденды не выплачивать;

- дивиденды выплачивать выпущенными дополнительно акциями (иным имуществом).

И тот, и другой варианты не устраивают акционеров и не способствуют повышению рыночной стоимости компании и укреплению ее имиджа.

В неоклассической теории финансов дивидендная политика влияет на многие аспекты деятельности компании и обусловлена следующими основными положениями:

1) повышает уровень благосостояния собственников;

2) воздействует на рост стоимости фирмы;

3) определяет темпы реализации стратегии развития;

4) является важнейшим индикатором инвестиционной привлекательности;

5) повышает трудовую активность персонала фирмы;

6) обеспечивает дополнительную социальную защищенность работников;

7) оказывает влияние на уровень текущей платежеспособности;

В этой связи целесообразно подчеркнуть, что оптимальное распределение чистой прибыли, учитывающей интересы собственников и интересы развития производства, является ключевым вопросом дивидендной политики. Вместе с тем признается тот факт, что какого-то единого формализованного алгоритма в выработке дивидендной политики не существует, т.к. она определяется многими факторами.

Однако в экономической практике имеется общий алгоритм разработки (модели) дивидендной политики, учитывающий особенности деятельности российских организаций, который сводится к следующим этапам:

1 этап: Оценка финансового состояния с позиции доходности ценных бумаг, ликвидности, финансовой устойчивости, инвестиционной привлекательности и т.д.

2 этап: Выбор методики дивидендных выплат. В мировой и отечественной практике разработаны и используются следующие варианты дивидендных выплат:

- методика постоянного процентного распределения прибыли;

- методика фиксированных дивидендных выплат;

- методика выплаты гарантированного минимума и экстра дивидендов;

- методика выплаты дивидендов акциями.

3 этап: Финансовое прогнозирование для определения нормы распределения прибыли (НР).

Необходимо учитывать, что возрастание нормы распределения прибыли вызывает снижение темпов прироста собственных средств и, как следствие, уменьшает темпы роста выручки и возможности привлечения дополнительных заемных средств. Аналитические процедуры этого этапа будут рассмотрены более подробно в следующем вопросе данной главы.

4 этап: Сравнение альтернативных вариантов распределения прибыли с учетом учредительных документов и действующего законодательства РФ.

5 этап: Утверждение дивидендной политики на общем собрании акционеров.

Разработанная модель дивидендной политики должна также учитывать возможные отклонения в ходе ее апробации, которые не были приняты во внимание и могут в дальнейшем существенно повлиять на процесс распределения прибыли.