Банковское обслуживание через Интернет

Банковское обслуживание через Интернет предоставляет возможность совершать все стандартные операции, что в физическом офисе банка, за исключением операций с наличными:

· осуществлять все коммунальные платежи (электроэнергия, газ, телефон, квартплата, теплоснабжение);

· оплачивать счета за связь (IP-телефония, сотовая и пейджинговая связь, Интернет) и другие услуги (спутниковое телевидение, обучение, др.);

· производить денежные переводы, в том числе в иностранной валюте, на любой счет в любом банке;

· переводить средства в оплату счетов за товары, в том числе купленные через интернет-магазины;

· покупать и продавать иностранную валюту;

· пополнять/снимать денежные средства со счета пластиковой карты;

· открывать различные виды счетов (срочный, сберегательный, пенсионный) и переводить на них денежные средства;

· получать выписки о состоянии счета за определенный период в различных форматах;

· получать информацию о поступивших платежах в режиме реального времени;

· получать информацию об осуществленных платежах и при необходимости отказываться от неоплаченного платежа;

· получать другие услуги: подписку на журналы и газеты, брокерское обслуживание (покупка/продажа ценных бумаг, создание инвестиционного портфеля, возможность участия в паевых фондах банка, участие в торгах и т. д.).

Использование систем банковского обслуживания через Интернет дает ряд преимуществ. Во-первых, существенно экономится время за счет исключения необходимости посещения банка. Во-вторых, клиент имеет возможность 24 часа в сутки контролировать собственные счета и, в соответствии с изменяющейся ситуацией на финансовых рынках, мгновенно реагировать на эти изменения, например, купив или продав валюту. Кроме того, подобные системы незаменимы для отслеживания операций с пластиковыми картами — любое списание средств с карточного счета оперативно отражается в выписках по счетам, подготавливаемых системами, что также способствует повышению контроля со стороны клиента над своими операциями.

Обзор систем на основе кредитных карт

Лидирующее положение среди существующих платежных систем занимают системы на основе пластиковых карт и, прежде всего, кредитных карт. Успех применения кредитных карт для расчетов в Интернете связан с привычностью такого вида оплаты, во многом схожего с оплатой в реальном мире, и большинство транзакций в Интернете сегодня совершаются с использованием именно этого вида платежного средства.

Пластиковая карта — это персонифицированный платежный инструмент, предоставляющий пользующемуся картой лицу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях банков и банковских автоматах (банкоматах). Принимающие карту предприятия торговли или оказания услуг и отделения банков образуют сеть точек ее обслуживания.

Пластиковая карта представляет собой пластину стандартных размеров (85,6 мм 53,9 мм 0,76 мм), изготовленную из специальной устойчивой к механическим и термическим воздействиям пластмассы. Одна из ее основных функций — обеспечение идентификации использующего ее лица как субъекта платежной системы. Для этого на пластиковую карту наносятся логотипы банка-эмитента и платежной системы, обслуживающей карту, имя держателя карты, номер его счета, срок действия карты и др. Кроме этого, на карте может присутствовать фотография держателя и его подпись.

На сегодняшний день наиболее распространенными являются карты с магнитной полосой — в обращении находится свыше двух миллиардов карт подобного типа. Магнитная полоса располагается на обратной стороне карты и, согласно стандарту ISO 7811, состоит из трех дорожек. Из них первые две предназначены для хранения идентификационных данных, а на третью можно записывать информацию (например, текущее значение лимита дебетовой карты). Однако из-за невысокой надежности многократно повторяемого процесса записи/считывания, запись на магнитную полосу, как правило, не практикуется, и такие карты используются только в режиме считывания информации. На лицевой стороне карты с магнитной полосой обычно указывается: логотип банка-эмитента, логотип платежной системы, номер карты (первые 6 цифр — код банка, следующие 9 — банковский номер карты, последняя цифра — контрольная, последние четыре цифры нанесены на голограмму), срок действия карты, имя держателя карты; на оборотной стороне — магнитная полоса, место для подписи.

6 - фото

Гарантом выполнения платежных обязательств, возникающих в процессе обслуживания пластиковых карт, является выпустивший их банк-эмитент. Поэтому карты на протяжении всего срока действия остаются собственностью банка, а клиенты — держатели карт — получают их лишь в пользование. Характер гарантий банка-эмитента зависит от платежных полномочий, предоставляемых клиенту и фиксируемых классом карты.

Выпуском карт и гарантом выполнения финансовых обязательств, связанных с использованием выпущенных им пластиковых карт как платежного средства, является банк-эмитент. Однако он не занимается деятельностью, обеспечивающей ее прием предприятиями торговли и сферы услуг. Эти задачи решает банк-эквайер, осуществляющий весь спектр операций по взаимодействию с точками обслуживания карт: обработку запросов на авторизацию; перечисление на расчетные счета точек средств за товары и услуги, предоставленных по картам; прием, сортировку и пересылку документов (бумажных и электронных), фиксирующих совершение сделок с использованием карт; распространение стоп-листов (перечней карт, операции по которым по тем или иным причинам приостановлены) и др. Кроме того, банк-эквайер может осуществлять выдачу наличных по картам как в своих отделениях, так и через принадлежащие ему банкоматы. Банк может совмещать функции эквайера и эмитента. Следует отметить, что основными, неотъемлемыми функциями банка-эквайера являются финансовые функции, связанные с выполнением расчетов и выплат точкам обслуживания. Что же касается перечисленных выше технических атрибутов его деятельности, то они могут быть делегированы эквайером специализированным сервисным организациям —процессинговым центрам.

Как говорилось ранее, кредитные карты сегодня являются доминирующим средством платежей в Интернете.

Основные опасности, подстерегающие держателя карты в Интернет:

· возможность просмотра посторонними лицами передаваемой через Интернет информации о карте;

· возможность предъявления данных о карте и ее владельце в поддельный магазин, собирающий эту информацию с криминальными целями;

· возможность утраты данных о карте, переданных держателем магазину, в случае взлома или иных причин.

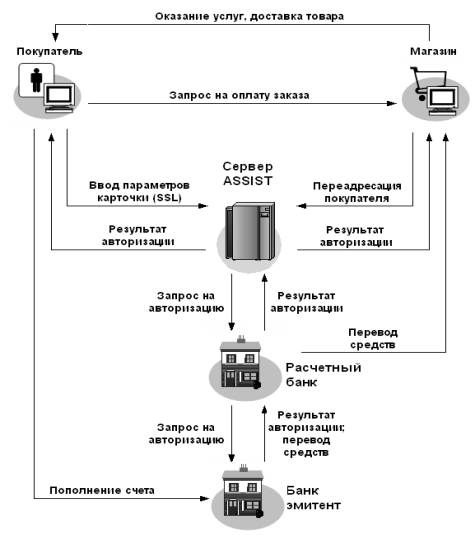

В проведении платежей через Интернет с помощью кредитных карт участвуют следующие стороны, ряд из которых отображены на представленной ниже схеме.

· Покупатель. Клиент, имеющий компьютер с web-браузером и доступом в Интернет.

· Банк-эмитент. В банке-эмитенте находится расчетный счет покупателя. Банк-эмитент выпускает карты и является гарантом выполнения финансовых обязательств клиента.

· Продавцы. Под продавцами понимаются электронные магазины, предлагающие товары и услуги и принимающие заказы покупателей на покупку.

· Банки-эквайеры. Банки, обслуживающие продавцов. У каждого продавца есть единственный банк, в котором он держит свой расчетный счет.

· Платежная система. Электронные компоненты, являющиеся посредниками между остальными участниками.

Рис. 2.7. Схема расчетов при помощи кредитных карт

1. Покупатель через Интернет подключается к web-серверу магазина, формирует корзину товаров и выбирает форму оплаты по кредитным картам.

2. Магазин формирует заказ и переадресует покупателя на авторизационный сервер системы Assist, одновременно на него же передаются код магазина, номер заказа и его сумма.

3. Авторизационный сервер Assist устанавливает с покупателем соединение по защищенному протоколу (SSL 3.0) и принимает от покупателя параметры его кредитной карты (номер карты, дата окончания действия карты, имя держателя карты в той транскрипции, как оно указано на ней). Информация о карте передается в защищенном виде только на авторизационный сервер и не предоставляется магазину при операциях покупателя.

4. Авторизационный сервер Assist производит предварительную обработку принятой информации и передает ее в расчетный банк системы.

5. Банк проверяет наличие такого магазина в системе, проверяет соответствие операции установленным системным ограничениям. По результатам проверок формируется запрет или разрешение на проведение авторизации транзакции в карточную платежную систему. При запрете авторизации расчетный банк системы передает авторизационному серверу Assist отказ от проведения платежа, при этом сервер передает покупателю отказ с описанием причины, а магазину — отказ с номером заказа, и на этом процедура заканчивается.

6. При разрешении авторизации запрос на нее передается через закрытые банковские сети банку-эмитенту карты покупателя или центру обработки карточной платежной системы, уполномоченному банком-эмитентом. При отказе в авторизации банк передает авторизационному серверу Assist отказ от проведения платежа, а тот покупателю отказ с описанием причины, а магазину — отказ с номером заказа, и на этом процедура заканчивается.

7. В случае положительного результата, полученного от карточной платежной системы, банк передает авторизационному серверу Assist положительный результат авторизации.

8. Авторизационный сервер отправляет покупателю положительный результат авторизации, а магазину — его же с номером заказа.

9. Банк осуществляет перечисление средств на счет магазина в соответствии с существующими договорными отношениями между ним и магазином.

10. Магазин оказывает услугу (отпускает товар).