АНАЛИЗ РЕЗУЛЬТАТИВНОСТИ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

4.1 Анализ финансовых результатов

Необходимым элементом финансового анализа является исследование результатов финансово-хозяйственной деятельности предприятия, которые характеризуются суммой прибыли или убытка.

Величина прибыли зависит от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия. Рост прибыли создает финансовую базу для экономического развития предприятия. За счет прибыли погашаются долговые обязательства предприятия перед кредиторами и инвесторами. Прибыль является основным источником формирования доходов бюджетов всех уровней.

Поэтому необходимо проводить систематический анализ формирования, распределения и использования прибыли.

Информация, содержащаяся в форме № 2 «Отчет о прибылях и убытках», позволяет проанализировать финансовые результаты, полученные от всех видов деятельности предприятия, установить структуру прибыли и динамику показателей.

Анализ финансовых результатов включает оценку валовой прибыли, прибыли от продаж, прибыли до налогообложения, прибыли от обычной деятельности, чистой прибыли предприятия.

Прибыль предприятия представляет собой сумму прибыли от продаж товаров, продукции, работ, услуг предприятия (Пр), доходов от участия вдругих организациях (Ддр), процентов к получению (Ппр), прочих доходов (Ппер) за минусом процентов к уплате (Упр), а также операционных (Ропер) и внереализационных расходов (Рвн).

П = Пр + Ддр + Ппр + Попер + Пвн - Упр- Ропер - Рвн.

Состояние финансово-хозяйственной деятельности предприятия оценивается на основе изучения его финансовых результатов, которые зависят от совокупности условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе. Обобщающая оценка финансового состояния предприятия осуществляется на основе таких результативных финансовых показателях, как прибыль и рентабельность.

Анализ финансовых результатов деятельности предприятия предусматривает изучение бухгалтерского баланса (форма № 1), отчета о прибылях и убытках (форма № 2).

Отчет о прибылях и убытках позволяет увидеть порядок формирования конечного финансового результата предприятия, который является алгебраической суммой прибыли (убытка) от продаж, продажи иного имущества и результатов прочей финансовой деятельности, а также прочих финансовых операций.

Анализ финансовых результатов включает: анализ изменений каждого показателя за анализируемый период; анализ структуры соответствующих показателей и их изменений; анализ динамики изменения показателей за ряд отчетных периодов; анализ влияния факторов на прибыль.

Анализ изменения показателей за текущий период проводится с использованием горизонтального анализа, который позволяет определить сравнительные темпы изменения объема реализации продукции и издержек, темпы изменения отдельных составляющих прибыли отчетного периода (табл. 21 ).

Т а б л и ц а 21. Горизонтальный анализ прибыли отчетного года

| Показатель | Отчетный период | Аналогичный период предыдущего года | Отклонение, +, - |

| Доходы и расходы по обычным видам деятельности Выручка от продажи товаров, продукции, работ, услуг | |||

| Себестоимость проданных товаров, продукции, работ, услуг | |||

| Валовая прибыль | |||

| Коммерческие расходы | |||

| Управленческие расходы | |||

| Прибыль (убыток) от продаж | |||

| Прочие доходы и расходы | |||

| Проценты к получению | |||

| Проценты к уплате | |||

| Доходы от участия в других организациях | |||

| Прочие доходы | |||

| Прочие расходы | |||

| Прибыль (убыток) до налогообложения | |||

| Отложенные налоговые активы | |||

| Отложенные налоговые обязательства | |||

| Текущий налог на прибыль | |||

| Чистая прибыль (убыток) отчетного периода |

Все показатели отчета о прибылях и убытках при проведении структурного анализа приводятся в процентах к объему выручки от реализации (табл. 22). Структурный анализ прибыли (доходов, расходов) можно провести по сферам деятельности (операционной, финансовой, инвестиционной).

Т а б л и ц а 22. Вертикальный анализ отчета о прибылях и убытках

| Показатель | Отчетный Период | Аналогичный период предыдущего года | Отклонение, +, - | |

| Доходы и расходы по обычным видам деятельности Выручка от продажи товаров, продукции, работ, услуг | ||||

| Себестоимость проданных товаров, продукции, работ, услуг | ||||

| Валовая прибыль | ||||

| Коммерческие расходы | ||||

| Управленческие расходы | ||||

| Прибыль (убыток) от продаж | ||||

| Прочие доходы и расходы | ||||

| Проценты к получению | ||||

| Проценты к уплате | ||||

| Доходы от участия в других организациях | ||||

| Прочие доходы | ||||

| Прочие расходы | ||||

| Прибыль (убыток) до налогообложения | ||||

| Отложенные налоговые активы | ||||

| Отложенные налоговые обязательства | ||||

| Текущий налог на прибыль | ||||

| Чистая прибыль (убыток) отчетного периода | ||||

Для выявления долевого участия каждой составляющей в формировании прибыли рекомендуется проводить вертикальный анализ прибыли от обычной деятельности до налогообложения с использованием относительных величин структуры по следующим показателям: прибыль от продаж; прибыль до налогообложения; операционные результаты; внереализационные результаты. При этом операционные и внереализационные результаты представляют собой свернутое сальдо операционных и внереализационных доходов и расходов соответственно. Необходимо учитывать, что анализ структуры прибыли до налогообложения проводится в том случае, если все слагаемые прибыли являются однонаправленными величинами, т. е. или прибылью, или убытками (таблицу построить самостоятельно).

Основную часть прибыли промышленное предприятие получает от реализации продукции (от продажи). На изменение этой прибыли оказывают влияние следующие факторы:

- изменение отпускных цен на реализованную продукцию;

- изменение объема реализованной продукции;

- изменение объема продукции, связанное с изменением структуры продукции;

- изменение себестоимости продукции;

Влияние изменения отпускных цен на реализованную продукцию: ΔП1 = Σp1*q1 - Σpо*q1,

где p – цена единицы продукции;

q – количество реализованной продукции в натуральном выражении;

Σp1*q1 – реализация продукции в отчетном году в ценах отчетного года;

Σpо*q1 – реализация продукции в отчетном году в ценах базисного года.

Влияние изменения объема реализованной продукции:

ΔП2 = По*К1 – По = По (К1 - 1), К1 = С1,0 / С0 ,

где По – прибыль базисного года;

К1 – коэффициент роста объема реализации продукции;

С1,0 – фактическая себестоимость реализованной продукции за отчетный пери- од в ценах и тарифах базисного года;

С0 – себестоимость базисного периода.

Влияние изменения объема реализации продукции, обусловленного изменениями структуры продукции:

ΔП3 = По (К2 - К1), К2 = Σpо*q1 / Σpо*qо,

где К2 – коэффициент роста реализации в оценке по отпускным ценам;

Σpо*qо – реализация продукции в базисном периоде.

Влияние экономии от снижения себестоимости продукции:

ΔП4 = С1,0 - С1,

где С1 – фактическая себестоимость реализованной продукции отчетного периода.

Влияние изменений за счет структурных сдвигов в составе продукции:

ΔП5 = Со*К2 - С1,0.

Расчет влияния изменения цен на материалы и тарифов на услуги (ΔП6), а также экономии, вызванной нарушениями хозяйственной дисциплины (ΔП7), на прибыль от продажи проводится отдельно по данным бухгалтерского баланса.

Суммарное отклонение дает общее изменение прибыли от продажи за отчетный период:

ΔП = П1 – По = ΔП1 + ΔП2 + ΔП3 + ΔП4 + ΔП5 + ΔП6 + ΔП7 или ΔП = ΣPi,

где ΔП – общее изменение прибыли;

ΣPi - изменение прибыли за счет i-го фактора.

При проведении факторного анализа прибыли от продажи продукции составляется табл. 23 с соответствующими исходными данными.

Т а б л и ц а 23А. Факторный анализ прибыли от продаж

| Слагаемые прибыли | По плану | По базису на фактически реализованную продукцию | Фактически в отчетном году |

| 1. Реализация продукции в отпускных ценах, тыс. р. | |||

| 2. Себестоимость реализованной продукции, тыс. р. | |||

| 3. Прибыль от реализации продукции, тыс. р. |

Таблица 23Б. Факторный анализ прибыли от продаж продукции

| Показатели | Предыдущий период руб. | Отчетный период руб. | Изменение (+,-) | |

| руб. | % | |||

| 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг | ||||

| 2. Себестоимость проданных товаров, продукции, работ, услуг | ||||

| 3. Управленческие расходы | ||||

| 4. Коммерческие расходы | ||||

| 5. Прибыль от продажи товаров, продукции, работ, услуг |

4.2 Анализ рентабельности предприятии

Для оценки эффективности использования ресурсов, потребленных в процессе производства, применяются показатели рентабельности, которые характеризуют относительную доходность или прибыльностьразличных направлений деятельности предприятия. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, так как их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Показатели рентабельности объединяют в несколько групп:

1) характеризующие рентабельность издержек производства;

2) характеризующие рентабельность продаж;

3) характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе прибыли от продаж, прибыли до налогообложения, прибыли от обычной деятельности, чистой прибыли по данным формы № 2 бухгалтерской отчетности.

1. Рентабельность затрат (Rз) характеризуется отношением прибыли от продажи продукции (Пр) к полной себестоимости проданной продукции (Сп):

Rз=(Пр /Сп)* 100(%),

где С п - общая сумма затрат на производство и продажу продукции.

2. Рентабельность продаж (Rп) измеряется отношениемвеличины прибыли к объему продаж. Объем продаж выражается показателем выручки от продажи продукции за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей.

В зависимости от показателя прибыли рассчитывают рентабельность продаж:

а) как отношение прибыли от продажи (Пр) к выручке от продажи:

Rпр = (Пр / Вр ) * 100(%);

б) как отношение налогооблагаемой прибыли (Пн) квыручке от продажи:

Rн = (Пн/Вр) * 100(%);

в) как отношение чистой прибыли (Пч) к выручке от продажи:

Rч=(Пч/Bр) * 100(%).

Рентабельность продаж характеризует эффективность предпринимательской деятельности и показывает, сколько прибыли получено с рубля продаж. Рассчитывается в целом по предприятию, отдельным видам продукции.

3. Коэффициенты рентабельности капитала исчисляются отношением величины прибыли к среднегодовой величине капитала и его составных частей. При расчете коэффициентов используется налогооблагаемая прибыль (Пн), чистая прибыль (Пч).

В зависимости от вида капитала различают показатели рентабельности:

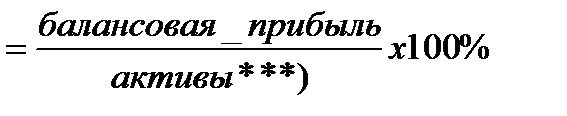

а) имущества (Rи) - отношение налогооблагаемой прибыли предприятия к среднегодовой стоимости имущества предприятия:

Rи = (Пн /И) * 100(%),

где И - среднегодовая стоимость имущества предприятия, определяемая по данным актива баланса как среднеарифметическая величина на начало и конец анализируемого периода, руб. Коэффициент показывает, сколько денежных единиц прибыли получено предприятием с единицы стоимости имущества (активов) независимо от источников привлечения средств;

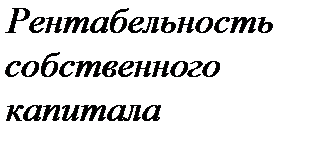

б) собственного капитала (Rск) - отношение чистой прибыли к среднегодовой стоимости собственного (акционерного) капитала:

Rск = (Пч/ СК) *100(%);

где СК - среднегодовая стоимость собственного капитала, определяемая как среднеарифметический итог собственных источников средств предприятия на начало (СКн) и конец (СКк) анализируемого периода, руб. Коэффициент играет важную роль при оценке уровня котировки акций акционерных компаний на бирже.

Рентабельность имущества отличается от рентабельности собственного капитала, так как в первом случае оцениваются все источники финансирования, включая внешние, а во втором - лишь собственные.

Рентабельность прибыль от продажи

производственной = ----------------------------------------- х 100 %.

деятельности затраты на производство

реализованной продукции

.

.

.

.

.

.

Результаты расчетов за анализируемый и предшествующий периоды приводятся в табл. 24.

Таблица 24. Расчет показателей рентабельности

| Показатель | Анализируемый год | Предшествующий год | Изменение, % |

| Прибыль от продажи продукции, р. Выручка от реализации продукции (без НДС), р. Рентабельность продукции, % Балансовая прибыль, р. Среднегодовая величина активов, р. Рентабельность активов, % Прибыль после уплаты налогов, р. Собственный капитал, р. Рентабельность собственного капитала, % Затраты на производство реализованной продукции, р. Рентабельность производственной деятельности, % |

Анализ влияния рентабельности отдельных видов продукции на изменение рентабельности всей реализованной продукции проводится способом абсолютных разниц в табл. 25.

Таблица 25. Анализ влияния рентабельности выпускаемых изделий на изменение

рентабельности реализации

| Вид продукции | Рентабельность i–го вида продукции, % | Доля i–го вида продукции в общем объеме реализации, % | Влияние на рентабельность реализации | Общее влияние | |||||

| Прошлый год | Отчетный год | Отклонение (+, -) | Прошлый год | Отчетный год | Отклонение (+, -) | структуры реализации | рентабельности изделий | ||

| А | |||||||||

| Б | |||||||||

| …. | |||||||||

| Итого |

По результатам анализа делаются обоснованные выводы о направлениях изменения структуры выпуска и реализации продукции в целях повышения рентабельности всей реализованной продукции.

Важнейшей характеристикой эффективности работы предприятия является показатель рентабельности производственных фондов (Rф), который определяется по формуле Rф = П в р.п / (Сопф + Смос),

где Сопф – средняя стоимость ОПФ, тыс. р.;

Показатели рентабельности анализируются в динамике за ряд отчетных периодов, результаты расчетов сводятся в табл. 26.

Таблица 26. Динамика показателей рентабельности, %

| Показатель | Предыдущий год | Отчетный год | Изменение (+, -) |

| 1. Рентабельность реализованной продукции | |||

| 2. Рентабельность капитала (имущества): - рентабельность капитала - рентабельность текущих активов | |||

| 3. Рентабельность собственного капитала | |||

| 4. Рентабельность производственных фондов |

Влияние факторов на изменение показателей рентабельности определяется методом цепных подстановок.

4. 3 Анализ деловой активности

Показатели деловой активности характеризуют темпы развития бизнеса и уровень эффективности использования ресурсов предприятия.

Объектом финансового анализа (в отличие от экономического анализа в целом) являются финансовые ресурсы. В соответствии с этим на основе баланса рассчитываются показатели оборачиваемости активов (в целом и по отдельным составляющим), которые характеризуют эффективность использования финансовых ресурсов, вложенных в активы предприятия.

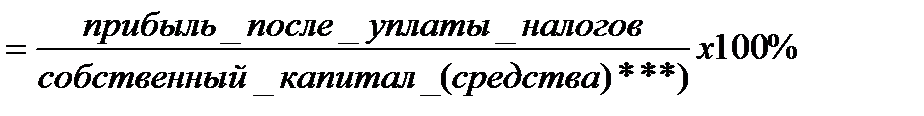

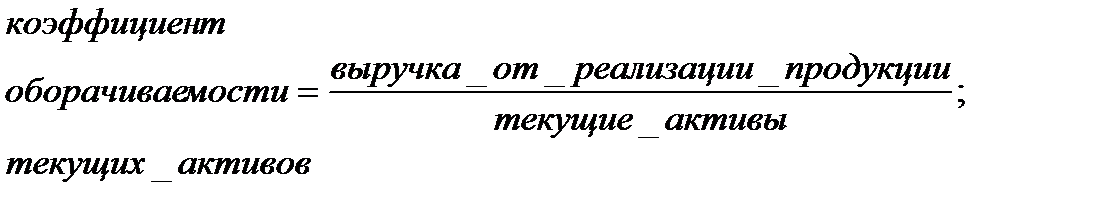

Общий показатель оборачиваемости рассчитывается следующим образом:

В экономическом анализе широко используется также показатель, обратный оборачиваемости активов и характеризующий продолжительность периода, в течение которого финансовые средства, вложенные в финансовые активы, совершают полный кругооборот:

Рассмотренные показатели, характеризующие оборачиваемость активов в целом и по их элементам, рассчитываются в динамике за анализируемый и предыдущий периоды (табл. 27).

Таблица 27. Показатели оборачиваемости активов

| Показатель | Отчетный период | Предшествующий период | Темп роста, % |

| Коэффициент оборачиваемости активов Период оборачиваемости активов, дни |

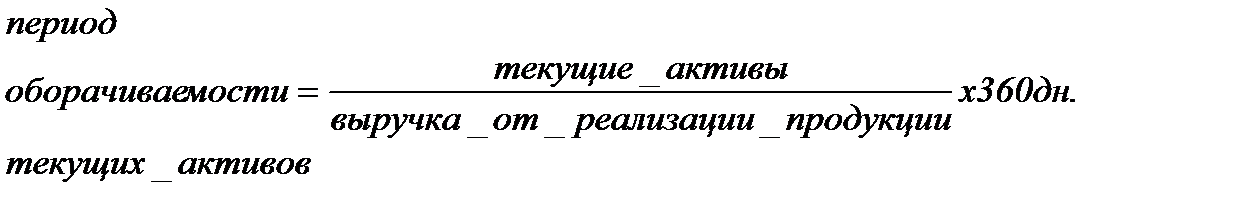

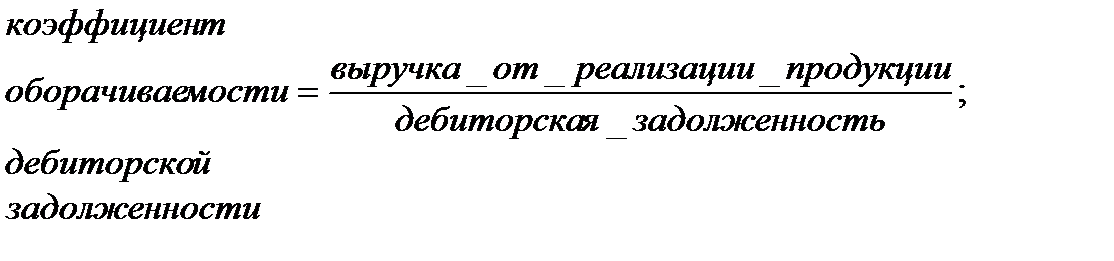

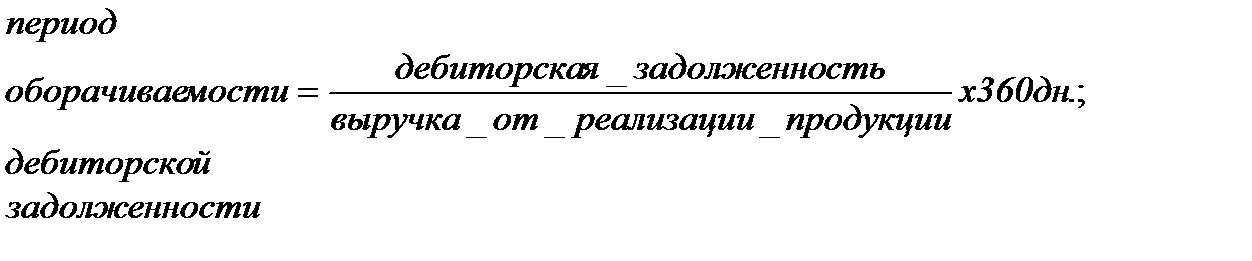

Оборачиваемость активов в целом зависит от их структуры и оборачиваемости каждого вида активов. Для анализируемого периода рассчитываются показатели оборачиваемости следующих видов активов (табл.28):

- текущих активов (оборотных средств) в целом;

- запасов;

- дебиторской задолженности.

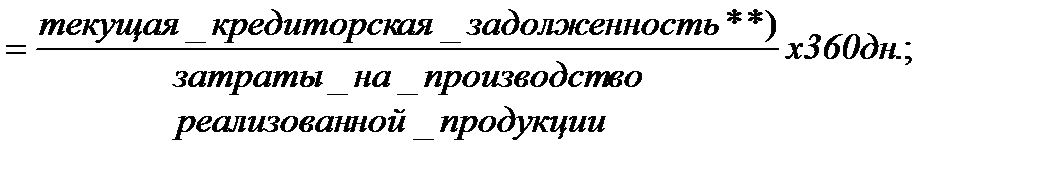

Расчет показателей оборачиваемости названных видов активов выполняется по следующим выражениям:

Таблица 28. Расчет оборачиваемости текущих активов

и кредиторской задолженности

| Показатель | Анализируемый год | Предшествующий год | Среднегодовая величина |

| Текущие активы, р. Выручка от продажи продукции (без НДС), р. Коэффициент оборачиваемости текущих активов Период оборачиваемости текущих активов, дни Запасы и затраты (без НДС), р. Затраты на производство реализованной продукции, р. Коэффициент оборачиваемости запасов Период оборачиваемости запасов, дни Дебиторская задолженность, р. Коэффициент оборачиваемости дебиторской задолженности Период оборачиваемости дебиторской задолженности, дни Текущая кредиторская задолженность, р. Коэффициент оборачиваемости кредиторской задолженности Период оборачиваемости кредиторской задолженности, дни |

Одной из обязанностей ответственного за управление дебиторской задолженностью является синхронизация сроков погашения кредиторской задолженности и поступления выплат от дебиторов.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому, сравнив сумму дебиторской и кредиторской задолженностей в отчетном периоде, получаем, что дебиторской задолженности превышает кредиторскую, что говорит об иммобилизации собственного капитала в дебиторскую задолженность, что в условиях инфляции приводит к уменьшению его величины.

В целях формирования необходимых источников финансирования оборотного капитала и эффективного его использования в хозяйственной деятельности предприятия требуется разработать политику управления оборотным капиталом.

Таблица 29. Обобщение показателей, характеризующих финансовое состояние предприятия

| Показатель | На начало периода | На конец периода | Изменение (улучш., ухудш.) |

| 1. Коэффициенты ликвидности: | |||

| а) абсолютной (0,2-0,5) | |||

| б) общей (0,7-0,8) | |||

| в) покрытия баланса (2 – 2,5) | |||

| 2. Коэффициенты финансовой устойчивости | |||

| а) общий (автономии) (0,5) | |||

| б) в части покрытия запасов и затрат (1) | |||

| в) в части покрытия всех оборотных активов (1) | |||

| 3. Коэффициент маневренности (0,5) | |||

| 4. Доля реального имущества в активах, % | |||

| 5. Соотношение основных и оборотных средств | |||

| 6. Соотношение собственных и заемных средств | |||

| 7. Коэффициент возможного восстановления (утраты) платежеспособности | |||

| 8. Продолжительность одного оборота, дн. | |||

| 9. Число оборотов, раз |