Теоретические подходы к пониманию сущности кредитоспособности заемщиков

1.1. Сущность понятий платежеспособности и кредитоспособности клиента – юридического лица

Одним из самых важных этапов в организации процесса кредитования юридического лица является оценка его кредитоспособности и платежеспособности. От правильной оценки часто зависит жизнеспособность банка. Неправильная оценка может привести к невозврату кредита, что в свою очередь способно нарушить ликвидность банка и в конечном счете привести к банкротству кредитной организации. Поэтому банки придают огромное значение разработке современной методологической базы оценки кредитоспособности, тестированию квалификации кредитных работников, а также совершенствованию системы контроля и оценки кредитных рисков.

Отметим различие в понятиях «платежеспособность» и «кредитоспособность».

Платежеспособность клиента – это его возможность и способность своевременно погасить все виды обязательств и задолженности.

Кредитоспособность же характеризует лишь возможность предприятия погасить ссудную задолженность.

В банковской практике при рассмотрении заявки на кредит оба эти понятия существуют в тесной взаимосвязи. Ведь без анализа платежеспособности существует опасность проявления в будущем факторов, которые прямо повлияют на кредитоспособность клиента. В то же время кредитоспособность клиента может быть гораздо выше его платежеспособности, так как погашение кредита возможно из средств гаранта (поручителя).

Итогом оценки кредитной заявки должно быть:

- формулирование выводов о кредитоспособности заемщика;

- определение вида и характеристик кредитного продукта, которые в наибольшей степени сроответствуют общему направлению развития бизнеса банка с данным клиентом и особенностями данного клиента.

Оценка кредитоспособности клиента обычно базируется на анализе следующих критериев:

1) качество управления компанией (уровень менеджмента);

2) характер кредитуемой сделки;

3) опыт работы банка с данным клиентом (кредитная история);

4) состояние отрасли и региона, конкурентоспособность клиента, положение конкретного клиента в указанной отрасли;

5) фининсовое положение клиента;

6) возможность предоставления клиентом имущества для использования в качестве иного обеспечения.

В банковской практике существует большое количество способов оценки кредитоспособности заемщиков. Однако наиболее распространенным является способ оценки на основе анализа финансового состояния предприятия.

1.2. Методика оценки кредитоспособности заемщика – юридического лица

Большинство коммерческих банков сегодня осуществляют комплексную оценку кредитоспособности юридических лиц с учетом не только количественных показателей (оценка фининсового состояния заещика) деятельности заемщика, но и качественных.

Для определения кредитоспособности заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков.

Целью проведения анализа рисков является определение возможности, размера и условий предоставления кредита. Данная методика состоит из нескольких этапов.

1 Этап. Оценка финансового состояния заемщика

Оценка финансового состояния заемщика проводится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения.

С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

Основной целью проведения анализа финансового состояния предприятия является получение объективной оценки его платежеспособности, финансовой устойчивости, деловой и инвестиционной активности.

При расчете показателей (коэффициентов) используется принцип осторожности, то есть пересчет статей актива баланса в сторону уменьшения на основании экспертной оценки.

Для проведения анализа финансового состояния организаций используются данные следующих форм их финансовой отчетности:

Бухгалтерский баланс (форма № 1 по ОКУД) (Приложения А, В);

Отчет о прибылях и убытках (форма № 2 по ОКУД) (Приложения Б, Г).

Для оценки финансового состояния заемщика используются три группы оценочных показателей:

1) Коэффициенты ликвидности;

2) Коэффициент сосотношения собственных и заемных средств;

3) Показатели оборачиваемости и рентабельности.

1) Коэффициенты ликвидности.

Характеризуют обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

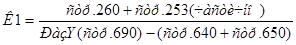

Коэффициент абсолютной ликвидности К1 характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств и высоколиквидных краткосрочных ценных бумаг к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей (итог раздела Y баланса за вычетом строк 640 – «доходы будущих периодов», 650 – «резервы предстоящих расходов»):

(1)

(1)

Под высоколиквидными краткосрочными бумагами в данном случае понимаются только государственные ценные бумаги и ценные бумаги Сбербанка России. При отсутствии соответствующей информации строка 253 при расчете К1 не учитывается.

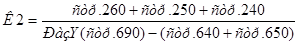

Промежуточный коэффициент покрытия К2 характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. К2 определяется как отношение:

(2)

(2)

Для расчета этого коэффициента предварительно производится оценка групп статей «краткосрочные финансовые вложения» и «дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)». Указанные статьи уменьшаются на сумму финансовых вложений в неликвидные корпоративные бумаги и неплатежеспособные предприятия и сумму безнадежной дебиторской задолженности соответственно.

Коэффициент текущей ликвидности (общий коэффициент покрытия) К3 является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы, в том числе и материальные (итог раздела II баланса):

(3)

(3)

Для расчета К3 предварительно корректируются уже названные группы статей баланса, а также «дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев)», «запасы» и «прочие оборотные активы» на сумму соответственно безнадежной дебиторской задолженности, неликвидных и труднореализуемых запасов и затрат и дебетового сальдо по счету 83 «Доходы будущих периодов» (курсовые разницы).

2) Коэффициент соотношения собственных и заемных средств К4.

Является одной из характеристик финансовой устойчивости предприятия и определяется как отношение собственных средств (итог раздела III баланса) ко всей сумме обязательств по привлеченным заемным средствам (итог разделов IY и Y баланса) за вычетом строк 640 – «доходы будущих периодов», 650 – «резервы предстоящих расходов»:

(4)

(4)

3) Показатели оборачиваемости и рентабельности.

Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации).

Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180, 270 или 360).

Средние (за период) величины оборотных активов и кредиторской задолженности расчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1.

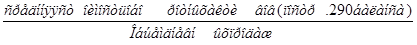

Оборачиваемость оборотных активов:

(5)

(5)

Оборачиваемость дебиторской задолженности:

(6)

(6)

Оборачиваемость запасов:

(7)

(7)

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности.

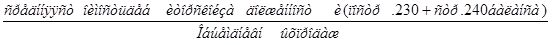

Показатели рентабельности определяются в процентах или долях.

Рентабельность продукции (или рентабельность продаж) К5:

, или

, или  (8)

(8)

Рентабельность вложений в предприятие:

, или

, или  (9)

(9)

Основными оценочными показателями являются коэффициенты К1, К2, К3, К4 и К5. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым пяти показателям.

Оценка результатов расчетов пяти коэффициентов заключается в присвоении заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

Достаточные значения показателей:

К1 – 0,2

К2 – 0,8

К3 – 2,0

К4 – 1,0 – для всех заемщиков, кроме предприятий торговли

0,6 – для предприятий торговли

К5 – 0,15

Таблица 1. Разбивка показателей на категории в зависимости от их фактических значений

| Коэффициенты | 1 категория | 2 категория | 3 категория |

| К1 | 0,2 и выше | 0,15 – 0,2 | менее 0,15 |

| К2 | 0,8 и выше | 0,5 – 0,8 | менее 0,5 |

| К3 | 2,0 и выше | 1,0 – 2,0 | менее 1,0 |

| К4 кроме торговли для торговли | 1,0 и выше 0,6 и выше | 0,7 – 1,0 0,4 – 0,6 | менее 0,7 менее 0,4 |

| К5 | 0,15 и выше | менее 0,15 | нерентаб. |

Таблица 2. Расчет суммы баллов

| Показатель | Фактическое значение | Категория | Вес показателя | Расчет суммы баллов |

| К1 | 0,11 | |||

| К2 | 0,05 | |||

| К3 | 0,42 | |||

| К4 | 0,21 | |||

| К5 | 0,21 | |||

| Итого | х | х |

Формула расчета суммы баллов S имеет вид:

S = 0,11*Категория К1 + 0,05*Категория К2 + 0,42*Категория К3 + 0,21*Категория К4 + 0,21*Категория К5. (10)

Значение S наряду с другими факторами используется для определения рейтинга заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий.

Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике.

2 этап. Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения анализа используются сведения, представленные заемщиком, подразделением безопасности и информация базы данных.

На этом этапе оцениваются риски:

отраслевые:

· состояние рынка по отрасли;

· тенденции в развитии конкуренции;

· уровень государственной поддержки;

· значимость предприятия в масштабах региона;

· риск недобросовестной конкуренции со стороны других банков;

акционерные:

· риск передела акционерного капитала;

· согласованность позиций крупных акционеров;

регулирования деятельности предприятия:

· подчиненность (внешняя финансовая структура);

· формальное и неформальное регулирование деятельности;

· лицензирование деятельности;

· льготы и риски их отмены;

· риски штрафов и санкций;

· правоприменительные риски (возможность изменения в законодательной и нормативной базе);

производственные и управленческие:

· технологический уровень производства;

· риски снабженческой инфраструктуры (изменение цен поставщиков, срыв поставок и т.д.);

· риски, связанные с банками, в которых открыты счета;

· деловая репутация (аккуратность в выполнении обязательств, кредитная история, участие в крупных проектах, качество товаров и услуг и т.д.);

· качество управления (квалификация, устойчивость положения руководства, адаптивность к новым методам управления и технологиям, влиятельность в деловых и финансовых кругах).

Таблица 3. Разбивка показателей на категории:

| Коэффициенты | 1 категория | 2 категория | 3 категория | Вес | |

| К6 | Наличие задолженности в бюджете | Нет задолженности | Срок задолженности до 5 дней | Срок задолженности свыше 5 дней | 0,06 |

| К7 | Оценка денежного потока | Стабильные кредитовые обороты, увеличение кредитовых оборотов по р/счету | Кредитовые обороты по р/счету значительно не изменились или снижение оборотов связано с сезонностью | Резкое снижение или отсутствие кредитовых оборотов по р/счету | 0,06 |

| К8 | Диверсифицированность и надежность поставщиков и покупателей | Надежные и диверсифицированынет сезонности | Средняя диверсифицированность | Сильная диверсифицированность | 0,02 |

| К9 | Сезонный характер производства | Наличие | Есть сезонность | 0,02 | |

| К10 | Наличие собственных производственных и складских помещений | Стабильность рынка, рост рынка | Долгосрочная аренда (свыше 3 лет) | Отсутствие собственных помещений или краткосрочная аренда | 0,02 |

| К11 | Тенденции рынка по отрасли | Положительные тенденции развития | Застой, незначительное падение рынка | Падение рынка, банкротство конкурентов | 0,02 |

| К12 | Зависимость от государственной поддержки | Нет зависимости | Средний уровень зависимости | Высокий уровень зависимости | 0,02 |

| К13 | Технологический уровень производства | Высокий | Средний | Низкий | 0,02 |

| К14 | Деловая репутация заемщика | Положительная | Средняя | Отрицательная | 0,02 |

| К15 | Риски, связанные с банками, в которых открыты р/счета | Низкий | Средний | Высокий | 0,02 |

3 этап. Заключительным этапом оценки кредитоспособности является определение рейтинга заемщика, или класса.

Устанавливается 3 класса заемщиков:

первоклассные – кредитование которых не вызывает сомнений;

второго класса – кредитование требует взвешенного подхода;

третьего класса – кредитование связано с повышенным риском.

Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков.

Сумма баллов S влияет на рейтинг заемщика следующим образом:

S = 1 или 1,05 – заемщик может быть отнесен к первому классу кредитоспособности;

S больше 1,05, но меньше 2,42 – соответствует второму классу;

S равно или больше 2,42 – соответствует третьему классу.

Далее определенный таким образом предварительный рейтинг корректируется с учетом других показателей третьей группы и качественной оценки заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс.

1.3. Методики оценки кредитоспособности заемщиков - физических лиц

Под анализом кредитоспособности заемщика понимается оценка банком возможности и целесообразности предоставления заемщику кредитов, определения вероятности их своевременного возврата в соответствии с кредитным договором.

Оценка кредитоспособности физического лица основывается на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения и имущества, составе семьи, личностных характеристиках, изучении кредитной истории клиента. Каждый банк по-своему определяет понятие идеального заемщика, а значит и параметры оценки у банков могут различаться. Кредитоспособность клиента – это его желание и возможность платить за кредит, которая выражается простой аббревиатурой WAS , где W (willness) – желание, A (ability) – возможность, S (stability) – стабильность. [20, с. 41]

Сегодня коммерческие банки используют в своей практической деятельности различные разработанные методики оценки кредитоспособности заемщиков, среди которых можно выделить следующие наиболее распространенные:

1. Системы оценки кредитоспособности клиентов, основанные на расчете платежеспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев за вычетом всех обязательных платежей.

2. Балльные системы оценки кредитоспособности клиентов (наиболее распространенной является система скоринга).

1. При оценке кредитоспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев документами, испрашиваемыми банком для подтверждения величины доходов и размера производимых удержаний заёмщика и его поручителей являются для работающих - справка предприятия, на котором работает заёмщик и его поручитель; для пенсионеров – пенсионное удостоверение и справка из государственных органов социальной защиты населения (если пенсионер получает пенсию через Банк, справка не предоставляется).

Справка предприятия (органов социальной защиты населения) должна содержать следующую информацию:

- полное наименование предприятия, выдавшего справку, его почтовый адрес, телефон, банковские реквизиты;

- продолжительность постоянной работы заемщика на данном предприятии;

- настоящая должность заемщика;

- среднемесячный доход за последние шесть месяцев;

- среднемесячные удержания за последние шесть месяцев с расшифровкой по видам.

Для предпринимателей без образования юридического лица, вместо справки с места работы используются:

- разрешение на занятие предпринимательской деятельностью с указанием сроков;

- налоговая декларация о получении доходов и расходов с отметкой налоговой инспекции;

- уведомление налогового органа о применении упрощённой системы налогообложения;

- книга учета доходов и расходов за последние шесть месяцев;

- кассовая книга за последние шесть месяце;

- справки банков об остатках на расчетных (текущих валютных) счетах;

- справки банков о суммарных ежемесячных оборотах по расчетным и текущим валютным счетам за последние 6 месяцев.

На основании указанных документов Банк проводит анализ платежеспособности заемщика.

При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и заявлении - анкете (налог на доходы физических лиц, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплаты в погашение стоимости приобретенных в рассрочку товаров и др.). Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству. Кроме того, банковский работник обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывают банк и его клиент, и прочие факторы.

Платежеспособность клиента определяется по формуле исходя из среднемесячного заработка за последние шесть месяцев за вычетом всех обязательных платежей:

Р=Дч*К*Т, (11)

где

Р - платежеспособность клиента, руб.;

Дч - среднемесячный доход (чистый) за последние 6 месяцев, руб.;

К - коэффициент в зависимости от величины Дч.:

К = 0,7 при Дч в сумме до 45 000 рублей;

К = 0,8 при Дч в сумме свыше 45 000 рублей;

Т - срок кредитования (в месяцах).

Если в процессе анализа платежеспособности заемщика выявляются объективные предпосылки несохранения уровня доходов в течение предполагаемого срока кредита (например, при неустойчивом положении организации, в которой заемщик работает, наличии в сумме дохода разовых негарантированных выплат и т. п.), величина дохода Дч может быть скорректирована в меньшую сторону с соответствующими пояснениями в заключении кредитного инспектора. [14, c. 340]

Если в течение предполагаемого срока кредита заемщик вступает в пенсионный возраст, то его платежеспособность определяется следующим образом:

Р = Дч1 * К1 * t1 + Дч2 * К2* t2, (12)

где

Дч1 - среднемесячный доход, рассчитанный аналогично Дч;

t1 - период кредитования (в месяцах), приходящийся на трудоспособный возраст заемщика;

Дч2 - среднемесячный доход пенсионера (ввиду отсутствия документального подтверждения размера будущей пенсии заемщика, принимается равным размеру базовой части трудовой пенсии);

t2 - период кредитования (в месяцах), приходящийся на пенсионный возраст заемщика;

К1 и К2 - коэффициенты, аналогичные К, в зависимости от величин Дч1 и Дч2.

Платежеспособность поручителей определяется аналогичным образом.

Исходя из полученных данных по определению платежеспособности клиента можно определить максимальный размер кредита который он может взять в данном банке. Расчет производится по следующей формуле:

, (13)

, (13)

где

Sp - максимальный размер кредита, руб.;

Р - платежеспособность клиента, руб.;

G – годовая процентная ставка;

Т – срок кредитного договора.

Данная величина корректируется в сторону уменьшения с учетом других влияющих факторов: предоставленного обеспечения возврата кредита; остатка задолженности по предоставляемым поручительствам; кредитной истории; кредитной заявки на получение кредита, льготного периода кредитования, максимального процента от стоимости покупки и др.

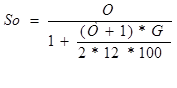

Предоставленное обеспечение влияет на максимальную величину кредита для заемщика следующим образом. Если совокупное обеспечение (О) меньше величины платежеспособности заемщика (Р), то максимальный размер кредита (Sо) определяется исходя из совокупного обеспечения:

, (14)

, (14)

При оценке возможности платежеспособности заемщика огромную роль играет профессионализм служащих банка. Кредитный инспектор должен быть максимально объективным и не должен применять субъективные ценности или собственные пристрастия. Характер заемщика может быть определен из его кредитной истории и степени надежности, показываемой продолжительностью и постоянством работы (занятости), продолжительностью и типом проживания, искренностью и другими факторами. Возраст клиента может быть рассмотрен как фактор, от которого зависят будущие доходы, он также определяет время, оставшееся до пенсии, и ожидаемую продолжительность жизни, что учитывается при определении срока кредита. [26, с. 15]

Ежемесячный платеж по кредиту включает в себя долг по ссуде и сумму начисленных месячных процентов. Платежи по кредиту осуществляются ежемесячно. Клиент сам выбирает дату когда он будет вносить платежи за кредит, исходя из даты получения заработной платы или других условий. Для погашения первого взноса по кредиту клиенту дается месяц и 10 дней следующего месяца. Соответственно первый платеж является самым большим, затем он уменьшается. Наиболее выгодным для заемщика способом начисления и уплаты процентов банку являются дифференцированные платежи, когда начисление процентов по кредиту ведется на остаток основного долга. Гашение ссуды можно осуществлять и досрочно. При уплате суммы по основному долгу за два месяца в следующем месяце клиент должен обязательно погасить проценты. Если платеж осуществляется по графику, предоставленному кредитным работником, то сумма основного долга остается неизменной до конца срока кредитного договора, проценты со временем уменьшаются.

Ежемесячная сумма гашения основного долга определяется путем деления суммы кредита на срок действия кредитного договора.

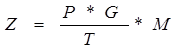

Определение ежемесячной суммы уплачиваемых процентов по кредиту производится следующим образом:

, (15)

, (15)

где

Z- месячный платеж процентов по кредиту, руб.;

Р- сумма кредита, руб.;

Т- количество дней в году;

М- количество дней в платежном периоде.

Один из плюсов данной методики – применение специальных формул и корректирующих коэффициентов, которые позволяют упростить работу сотрудников кредитного департамента банка и рассчитать платежеспособность потенциального заемщика. Однако показатели для нее следует получать в каждой конкретной ситуации отдельно, а результат не рассматривать как нечто, свидетельствующее однозначно в пользу или против выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не стоит забывать, что риск невозврата кредита все равно остается, поскольку полностью устранить его в принципе невозможно. Показатели помогут лишь оценить степень кредитного риска и, к сожалению, данная методика не позволяет спрогнозировать положение заемщика в будущем. В настоящий момент в нашей стране наблюдается тенденция к тому, что традиционные методы принятия кредитных решений, которые в значительной степени основываются на индивидуальной оценке заемщика, заменяются методами, основанными на статистических моделях. Наиболее известной моделью оценки кредитоспособности индивидуального заемщика является кредитный скоринг.