Понятие и структура валютной системы

Международные валютные отношения и валютная система — это часть международных экономических отношений (МЭО). Международные экономические отношения представляют собой сложную систему экономических отношений между отдельными странами, 1их объединениями и институтами в мировой экономике. В международные экономические отношения входят правовые нормы и инструменты их реализации, международные институты и т.д,. Структурно международные экономические отношения могут быть представлены следующим образом: международное разделение труда; международная торговля; международное движение факторов производства; международные валютно-финансовые и кредит-1ные отношения; международная экономическая интеграция, интернационализация и глобализация.

Валютные отношения по функциональному признаку — это форма организации экономических отношений. Международная валют: система представляет собой закрепленную в международных соглашениях форму организации валютных отношений, функционирующих самостоятельно или обслуживающих международное движение товаров, факторов производства, капиталов (кредит) и пр.

Валютные отношения по признаку их институциональной структуры — это совокупность институтов, договоров и правил поведения, определяющих способы международных расчетов, кредитования, финансирования, купли-продажи ценных бумаг и т.п. Международная валютная система состоит из ряда основных (ключевых) элементов, это национальные валюты и условия их обращения; валютные курсы; внутренние и международные способы регулирования валютных курсов и др.

Существует два метода классификации валютных систем:

- по признаку валютного курса выделяют следующие типы валютных систем: система жестко фиксированного валютного курса; система плавающего курса; комбинированные системы;

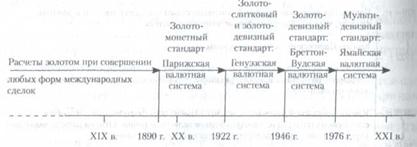

- по признаку используемых видов валютных резервов (видов валют или девизов) можно выделить: золотой стандарт, его урезанные формы (урезанные формы золотого монометаллизма); золотослитковый и золотодевизный стандарт; биметаллизм; девизный(валютный или фидуциарный) стандарт.

Международная валютная система по существу на межнациональном уровне напоминает национальную денежную систему. Так же, как последняя международная валютная система выполняет функции меры стоимости, средства платежа и обращения, средства осуществления расчетов, сбережений и накоплений. Отличие международной валютной системы от национальной валютной системы состоит в том, что международные платежи, как правило, предполагает наличие операции с иностранной валютой, как минимум, одной из сторон, участвующих в сделке. Это отличие позвони выделить некоторые ключевые требования, необходимые для функционирования международной валютной системы:

- адаптация (регулирование, выравнивание, корректировка), которая характеризует длительность процесса устранения неравновесия платежного баланса (здесь требуется минимизировать времяустранения неравновесия платежного баланса);

- ликвидность — наличие достаточного объема международных резервных активов для устранения неравновесия платежного баланса;

- доверие — означает уверенность субъектов международных экономических отношений в том, что валютная система функционирует адекватно поставленным перед ней задачам, т.е. что резервные активы не обесцениваются, сохраняя свою относительную и реальную стоимость.

Основные элементы международной валютной системы могут быть представлены следующим образом (рис. 4.1).

Рис. 4.1. Элементы международной валютной системы

Кроме уже рассмотренных в предыдущих главах структурных мементов международной валютной системы (МВС), представн'нных на рис. 4.1 (валюта, валютный курс, конвертируемость нал ют, валютная политика, валютное регулирование и валютный контроль), целесообразно остановиться на других элементах МВС.

Валютный рынок (Foreign Exchange Market — FOREX) — совокупность конверсионных и кредитно-депозитных операций в инвалютах, проводимых участниками валютного рынка по рыночному курсу или рыночной ставке.

Валютные операции — это контакты участников валютного рынка на куплю-продажу по расчетам и предоставлению в ссуду иностранной валюты на определенных условиях. Основную часть валютных операций составляют текущие (краткосрочные) операции.

Валютная котировка (currency quotation) — определение валютного курса на основе рыночного механизма. Есть два метода валютной котировки: прямой и косвенный. Прямая котировка — это выражение определенного количества национальной валюты в единице иностранной. Косвенная котировка представляет собой выражение определенного количества иностранной валюты в единице национальной. Кросс-котировка — выражение курсов двух валют друг к другу через курс каждой из них к третьей валюте (чаще всего через доллар США или евро).

Валютная ликвидность — это способность страны (или группы стран) обеспечивать своевременное погашение своих международных обязательств, приемлемыми для кредитора платежными средствами. Международная валютная ликвидность достигается сбалансированностью всех национальных платежных балансов. Поскольку платежный баланс — это соотношение международных требований и обязательств данной страны, то международная валютная ликвидность — это равенство всех сумм положительных сальдо платежных балансов стран — участниц международной валютной системы с суммами отрицательного сальдо платежных балансов других стран.

Международная валютная система прошла путь от золотомонетного стандарта до современной системы расчетов в девизах и коллективных валютах. Для осуществления международных расчетов страны используют современные средства международных расчетов (международные ликвидные резервы). Ответственность за аккумулирование средств международных расчетов возлагается на центральные банки.

В цели международных ликвидных резервов входят: немонетарное золото, иностранные валюты (резервные, ключевые); коллективные валюты (СДР[7], евро); резервная позиция (доля) страны в МВФ[8].

Немонетарное золото служило средством международных расчетов в Бреттон-Вудской валютной системе, основанной на золотодевизном, а точнее на золотодолларовом стандарте. Но после 1976 г. Золото было демонетизировано. Иностранные (ключевые, резервные)валюты — это национальные валюты отдельных стран, выполняющие функции международного платежного и расчетного средства.

Запасы свободно конвертируемых валют: существуют в виде:

- остатков, находящихся на корреспондентских и текущих счетах иностранных банках, а также краткосрочных банковских депозитах;

- рыночных ликвидных инструментов (казначейских векселей и государственных краткосрочных облигаций);

- различных не обращающихся на рынке долговых свидетельств, которые являются результатом официальных сделок страны с центральными банками и правительствами других стран.

К наиболее известным коллективным валютам, которые возникли исторически последовательно, можно отнести: СДР, ЭКЮ переводной рубль и евро. СДР — специальные права заимствований особый тип международной коллективной валюты, выпускаемой МВФ и используемой только для межправительственных расчетов через центральные банки. Вся международная статистика, представляемая МВФ, ведется в СДР. ЭКЮ (European Currency Unit) — коллективная валюта Европейского экономического сообщества, курс которой рассчитывался на базе корзины валют стран — участниц ЕЭС. ЭКЮ была заменена евро в соотношении 1:1. Евро — коллективная валюта ЕС, выпущенная в наличной форме и заменившая в обращении национальные валюты большинства европейских стран. Переводный рубль — коллективная валюта стран — участниц Совета Экономической Взаимопомощи (СЭВ), международной региональной экономической организации социалистических стран, обращалась с 1964 по 1991 г. Резервная позиция (доля) страны в МВФ количественно соответствует той части вступительного взноса страны в МВФ (до 25% квоты), которая и вносится не в национальной, а в свободно конвертируемой валюте и (или) в СДР. Страны — члены МВФ могут получать средства в фонде в пределах квоты по первому требованию без обусловленности какими-либо сроками или условиями фонда.

Еще один элемент международной валютной системы — это регламентация международных расчетов страны и использование международных кредитных средств. Под международными расчетами понимается регулирование платежей по денежным требованиям и обязательствам, возникающим в рамках международных экономических, политических и других отношений. В настоящее время в качестве средств международных расчетов используются:

— немонетарное золото, представляющее собой резервный фонд мировых денег и используемое в чрезвычайных ситуациях (чрезвычайные деньги) или в связи с отсутствием других средств;

— иностранные валюты (в основном резервные), а также все платежные средства, выраженные в них (чеки, векселя и т.п.);

— международные счетные единицы или коллективные валюты, представляющие собой денежные единицы, выпущенные международными организациями, а также платежные средства, выпущенные в них.

При осуществлении международных расчетов используются следующие документы, выписанные в иностранных валютах: финансовые (векселя, чеки, платежные расписки); коммерческие (счетафактуры, чеки, платежные расписки); отгрузочные (коносаменты, накладные и т.п.); страховые (полисы, расписки и пр.); различные сертификаты.

Основными формами международных расчетов являются: инкассо, аккредитив, расчеты по открытому счету, банковский перевод, чеки. Формы международных расчетов, как правило, унифицированы.

Под регламентацией международных расчетов страны понимают определение порядка и формы международных расчетов, а также платежных средств, используемых в международных расчетах.

Если Парижская валютная система основывалась на золотослитковом стандарте, то Генуэзская и Бреттон-Вудская уже базировались на урезанных формах золотого монометаллизма: первая на золотомонетном (США), золотослитковом (Франция и Англия) и золотодевизном (все другие страны) в зависимости от гpyпп стран их применявших, вторая — на золотодевизном стандарте. Последняя международная валютная система, основные принципы которой были разработаны в 1976 г. в Кингстоне (Ямайка), основывается на обращении национальных валют, являющихся надежным платежным средством (девизами) при условии полной демонетизации золота. Ямайскую валютную систему принято называть мультивалютной.

Международная валютная система всегда опиралась на национальные валютные системы. В эпоху, когда национальные денежные и валютные системы были системами золотого стандарта в полной и (или) урезанной форме, международная валютная система опиралась на главное средство международных платежей и расчеши золото в слитках, монетах или в ключевых (резервных) валют, разменных на золото. С 1944 г., после заключения Бреттон-Вудских валютных соглашений, которые вступили в силу в 1946 г., золото оставалось базой международных расчетов, так как резервные валюты (вначале доллар и фунт стерлингов, а затем только доллар) разменивались на золото из официальных резервов стран происхождения валют. На этом этапе произошло расхождение международной и национальных валютных систем. Национальные валютные и денежные системы стали системами обращения неразменных знаков стоимости, а международная валютная система осталась системой золотодевизного стандарта (рис. 4.2).

| 1913г. | Кризис Парижской валютной системы |

| 1922г. | Генуэзская валютная система: расчеты в золотых долларах, фунтах стерлингов и франках, размещенных в золото (золотовалютный стандарт; валютный курс на основе золотого паритета |

| 1929г. | Кризис Генуэзской валютной системы. Отмена всех форм золотого и золотослиткового стандарта на международном валютном рынке. Отмена расчета валютного курса на основе золотого паритета |

| 1946г. | Бреттон-Вудская система: расчеты в долларах и фунтах стерлингов (до 1962г.), разменных на золото (1тр. унция = 35 долл. США) (золото-девизный стандарт); фиксированные валютные курсы; регулируемые платежные балансы и международная валютная ликвидность; МВФ и МБРР |

| 1967г. | Кризис Бреттон-Вудской валютной системы, появление СДР и ЭКЮ |

| 1976г. | Ямайская валютная система расчеты в любой надежной валюте или коллективной валюте, плавающий валютный курс |

| 1993г. | Европейская валютная система: расчеты в евро, регулирующий орган Евробанк |

| 2000г. | Введение евро в качестве безналичных расчетов |

| 2002г. | Наличные евро |

Международная валютная система, в основном, в процессе ее формирования и последующей эволюции совпадала с национальными денежными системами стран — участниц международныхэкономических отношений (рис. 4.3.). Только в рамках Генуэзской и Вреттон-Вудской международных валютных систем национальные денежно-валютные и международная валютная системы различались. В 1976 г. в рамках Ямайских валютных соглашений прошла окончательная демонетизация золота и новая международная валютная система стала мультивалютной, т.е. повторяющей национальные денежные системы на международном уровне.

Развитие национальных и международной валютных систем в XX в. сопровождалось параллельным созданием региональных валютных союзов (валютные блоки и валютные зоны в 1930-х гг. вокруг сильных валют, разменных в золото, либо вокруг валют лидирующих промышленно развитых стран-метрополий; фунтастерлингов и французского франка). Процесс региональной валютной интеграции продолжился и во второй половине XX в. В 2002 г. завершился процесс европейской валютной интеграции, который прошел много стадий, результатом чего стало создание не только единого денежно-валютного пространства, но и появление первых региональных денег, в том числе в наличной форме евро. Процесс региональной валютной интеграции продолжился и далее (Меркосур в Латинской Америке, Азиатские валютные соглашения и попытки создания единой валюты — азкю (ascu), таможенный союз стран Евразэс, как этап перехода к валютному союзу и т.п.).

Все валютные системы можно образно представить в виде вкладывающихся друг в друга матрешек, когда последняя, самая большая матрешка — это мировая валютная система, включающая в себя совокупность национальных, региональных и международной систем (рис. 4.4).

Рис. 4.4. Валютные системы

| И |

Главным из ключевых элементов, определяющих характеристику функционирования всех типов валютных систем, является валютный курс.

Валютный курс наряду с собственно валютами — основной элемент международной валютной системы. Во всех формах МЭО (расчетах по экспорту-импорту, банковским операциям, кредитованию и финансированию, биржевым операциям) — присутствует обмен валюты одной страны на валюту другой страны. Валютный курс — это цена денежной единицы одной страны, выраженная и денежных единицах других стран. Из этого определения вытекает, что у валюты нет единого валютного курса, а есть, например, курс доллара США в евро, в йенах, в рублях, в швейцарских франках, в английских фунтах и т.п. Закономерен вопрос: как определится «цена» каждой валюты? В основе экономического смысла валютного курса лежит понятие покупательной способности валют это и есть их «цена»). Покупательная способность валют основана на средних национальных уровнях цен на стандартную корзину товаров, услуг, инвестиций (рис. 4.5).

Рис. 4.5. Определение покупательной способности валюты

на основе стандартной корзины

Определив содержание «стандартной корзины», ее покупательную способность в национальной денежной единице рассчитывают методом средневзвешенной. Таким образом, валютный курс — это сравнение национальных цен по их уровням. Понятно, что можно считать валютный курс не только, как принято в общей методологии МВФ, методом средневзвешенной цены стандартной корзины, но и по отдельным группам товаров, услуг и инвестиций. Поскольку при продаже товаров на мировом рынке продукт национального труда получает общественное признание на основе интернациональной меры стоимости, то валютный курс тем самым выражает абсолютную обмениваемость товаров в рамках мирового хозяйства. При золотом монометаллизме валютный курс опирался на золотой паритет — соотношение валют по их золотому содержанию — и стихийно колебался только вокруг него в пределах золотых точек. Валютный курс, как правило, не отклонялся от золотого паритета более, чем на ±1%, причем эти колебания («золотые точки») определялись расходами, связанными с транспортировкой золота за границу в условиях его неограниченной купли-продажи и вывоза из страны в страну (рис. 4.6). Например, золотое содержание доллара США в 1929 г. было 1 долл. = 0,32 г золота, а золотое содержание английского фунта стерлингов равнялось 0,8 г золота. Тогда, золотой паритет доллара к английскому фунту равнялся: 0,32 : 0,8 = 0,4, а отклонения валютного курса от этого паритета равны ±0,004.

Рис. 4.6. Механизм колебания валютного курса вокруг золотого

паритета в условиях золотого монометаллизма

В условиях мультивалютной системы валютный курс выступает инструментом связи между стоимостными показателями национальной и мировой валютной систем. Он играет активную роль и в национальной экономике, и в международных экономических отношениях. Резкие колебания валютного курса усиливают нестабильность международной валютной системы, вызывают потери одних и выигрыши других стран — членов МВС. Понижение или повышение валютного курса, представленное на рис. 4.7, вызывает потери одних и приобретения других участников национального и мирового хозяйства. Как следует из схемы, представленной на рисунке, понижение курса национальной валюты выгодно экспортерам, национальным производителям импортозамещающих товаров, должникам, имеющим долги в национальных валютах. Повышение же курса национальной валюты выгодно импортерам, иностранным инвесторам и должникам, чьи долги выражены в иностранной валюте.

Возможна ситуация, когда валютный курс и реальная покупательная способность денежной единицы расходятся (иными словами, не совпадают внутренний и внешний курс валюты). Такая ситуация может кардинально повлиять как на национальную экономику, так и на международные экономические отношения в целом. Если внутреннее инфляционное обесценение денег опережает снижение курса валюты, то поощряет тем самым импорт товаров для их перепродажи на внутреннем рынке по более высоким ценам. Если же внешнее обесценение валюты (ее валютный курс) обгоняет ее внутреннее обесценение, то возникают условия для валютного демпинга — массового экспорта товаров по ценам, ниже среднемировых, в целях вытеснения конкурентов на внешнем рынке (рис. 4.8).

Для валютного демпинга характерно следующее:

1) экспортер, покупая товары на внутреннем рынке по ценам, повысившимся в результате инфляции, продает их на внешнем рынке за более устойчивую валюту по ценам ниже среднемировых;

2) источником снижения экспортных цен служит курсовая разница, возникающая при обмене вырученной более устойчивой валюты на обесцененную национальную;

3) вывоз товаров в массовом масштабе обеспечивает сверхприбыли экспортеров.

Валютный демпинг — это разновидность товарного демпинга; их объединяет экспорт товаров по заниженным ценам. Но есть и отличие: при товарном демпинге разница между внутренней и экспортной ценой покрывается за счет средств госбюджета; при валютном демпинге эта же разница покрывается за счет экспортной премии (курсовой разницы). Поскольку валютный демпинг обостряет конкуренцию на мировом рынке и дестабилизирует его, то в настоящее время общими принципами ВТО (Антидемпинговый кодекс) он запрещен.

Рис. 4.8. Соотношение внутренних темпов инфляции и динамики

валютного курса

Таким образом, изменения валютного курса влияют на перераспределение между странами части ВВП, которая реализуется на внешних рынках, а, следовательно, и на международную валютную систему. В условиях плавающих валютных курсов усиливается воздействие динамик валютного курса на национальную инфляцию и ценообразование. Например, понижение курса валюты страны на 20% (экспортная квота этой же страны — 25% ВВП) вызывает повышение цен импорта на 16% и вследствие этого общий рост цен в стране на 4—6%.

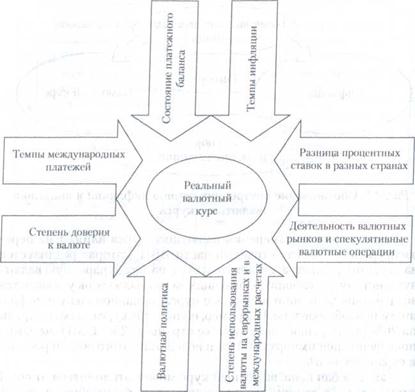

Как и любая цена, валютный курс может отклоняться от своей стоимости — в данном случае покупательной способности валют, вычисляемой методом средневзвешенной цены стандартной потребительской товарной корзины. Отклонения эти определяются спросом и предложением на валюту, которые в свою очередь зависят от ряда факторов. Другими словами, отклонения валютного курса от покупательной способности валюты — процесс многофакторный (рис. 4.9). Как видно из рисунка, на реальный валютный курс оказывают существенное влияние восемь основных факторов.

Рис. 4.9. Факторы, влияющие на реальный валютный курс

Наиболее существенным из факторов влияния на реальный валютный курс является темп инфляции. Чем выше в стране темп инфляции, тем ниже курс ее валюты, так как инфляционное обесценение денег в стране вызывает снижение покупательной способности денег и падение их курса к валютам других стран, где темпы инфляции ниже. Обычно такая тенденция прослеживается в среднеи долгосрочном плане. А выравнивание курса по паритету покупательной способности происходит в среднем в течение двух лет. Зависимость валютного курса от инфляции особенно высока у стран, имеющих большой объем международных операций с товарами, услугами и капиталами.

Следующий фактор влияния на валютный курс — это платежный баланс. Активный (положительный) платежный баланс способствует повышению национального валютного курса, а пассивный (отрицательный) — его понижению, так как должники продают национальную валюту за иностранную для погашения своих внешних обязательств. Нестабильность платежного баланса приводит к скачкообразному изменению национального валютного курса.

Разница банковских процентных ставок в разных странах влияет на валютный курс по двум направлениям. Во-первых, изменение процентных ставок в стране воздействует на международное движение капиталов (в основном, краткосрочное). Повышение процентной ставки стимулирует приток капиталов, активный платежный баланс и повышение валютного курса, и, напротив, понижение процентной ставки стимулирует отток краткосрочных капиталов, отрицательный платежный баланс, понижение валютного курса. Во-вторых, процентные ставки влияют на операции валютного рынка и рынков ссудных капиталов, что способствует колебанию валютного курса.

Деятельность валютных рынков и спекулятивные валютные операции — также фактор воздействия на валютный курс. Если курс какой-либо валюты имеет тенденцию к понижению, то участники валютного рынка заблаговременно продают ее за более устойчивые валюты, что еще более понижает курс национальной валюты.

На курсовое соотношение валют воздействуют также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стремятся ускорить платежи контрагентам в иностранной валюте, чтобы не нести потерь. При укреплении курса национальной валюты (повышении), напротив, имеет место задержка платежей в инвалюте. Такая тактика получила название «лидс энд легс» («leads & legs») и влияет и на платежный баланс, и на валютный курс.

Степень доверия к валюте на национальном и мировом рынке определяется состоянием экономики, а также всеми факторами, рассмотренными выше. Доверие к валюте — важный фактор состояния ее курса, особенно, в спекулятивных валютных операциях.

Режим валютного курса — один из важных объектов регулирования как на национальном, так и на межнациональном уровнях. Исторически сложились два типа режимов валютного курса — режим фиксированного и режим свободно плавающего валютных курсов. Так, в рамках Бреттон-Вудской валютной системы были установлены фиксированные валютные курсы валют всех стран-участниц на основе их золотого паритета (золотое содержание доллара США равнялось 35 долл, за одну тройскую унцию). Государства — члены МВФ брали на себя обязательство не допускать отклонения курсов своих валют на рынке свыше 1% от паритета (в ЕВС — не выше 0,75% от паритета). Здесь необходимо отметить, что уже в режиме фиксированного валютного курса возникают два понятия: официальный валютный курс (считается как золотой паритет или при отмене золотого содержания паритет покупательной способности) и рыночный валютный курс (колеблется вокруг официального под воздействием тех факторов, которые были описаны выше). В условиях фиксированных режимов валютных курсов рыночный курс может значительно отклоняться от официального, что создает «курсовые перекосы».

После девальвации доллара в 1971 г. были расширены пределы колебаний валютного курса до ±2,25%, а страны ЕС ввели режим «европейской валютной змеи» — режим общего колебания валютных курсов при узких пределах их взаимных колебаний. В 1972— 1973 гг. применялся режим «змеи в туннеле»: «змея» представляла собой узкие пределы колебаний валют шести стран (Франции, ФРГ,Италии и стран Бенилюкса) по отношению друг к другу в ±1,125%, а «туннель» внешнего предела их совместного плавания по отношению к доллару в ±2,25%. Но в 1973 г. долларовый «туннель» был отменен и «змея» вышла в свободное плавание. Правда, пределы колебаний валют друг другу постоянно расширялись и к 1993 г. были доведены до ±15%. Если курс валюты страны опускался ниже предела — 15%, то центральный банк этой страны должен был проводить валютную интервенцию — скупать национальную валюту на иностранную. Колебания валют друг к другу определялись через кросс-курс с участием доллара в качестве промежуточного соизмерителя курсов. Состав участников европейской «валютной змеи» постепенно расширялся (до 12 стран к 1998 г., когда была создана зона евро).

Что касается режима плавающего валютного курса, то обновленный Устав МВФ, принятый в 1978 г., предоставил странам свободу выбора. В конце XX в. 51 валюта плавала самостоятельно (США, Англия, Швейцария, Япония, Канада и др.), в 49 странах практиковалось регулируемое плавание (Бразилия, Венгрия, Китай, Россия), 20 валют были привязаны к доллару США, 12 валют — к евро, 4 — к СДР, 18 — к различным валютным корзинам.

Если рыночный валютный курс в условиях свободного плавания может колебаться в любых пределах, то официальный валютный курс фиксируется национальным валютным законодательством, и его изменение оформляется национальным законодательством. Снижение курса национальной валюты по отношению к иностранным или коллективным валютным единицам называется девальвацией национальной валюты, а повышение валютного курса — ревальвацией. При золотом стандарте девальвация означала снижение, а ревальвация повышение золотого содержания национальной валюты, с крахом золотых паритетов (1976—1978 гг.) девальвация или ревальвация фиксирует снижение и повышение покупательной способности валюты по отношению к иностранной.

В условиях режима свободного плавания рыночный курс национальной валюты по отношению к иностранным валютам определяется на валютном рынке (бирже). Определение курса валют называется валютной котировкой.

На большинстве валютных рынков ежедневно совершается процедура котировки валют по обоим курсам: продавца и покупателя. Эта процедура называется фиксингом и совершается, как правило, в 12 часов дня по местному времени. Фиксинг производится путем ежедневного определения и регистрации межбанковского курса путем последовательного составления спроса и предложения по каждой валюте. Затем, на основе этого центрального курса определяется курс продавца и курс покупателя. Но в случае фиксинга речь идет о курсе по сделкам с немедленной поставкой валюты (спот), по спекулятивным сделкам (форвард) устанавливаются иные курсы; различаются также курсы по векселям, банкнотам, чекам, переводам, т. е. по различным платежным средствам (рис. 4.10).

Рис. 4.10. Механизм формирования валютных курсов на бирже

Система свободного плавания курсов ведущих валют международного валютного рынка внесла коррективы в функционирование международной валютной системы. Действительно «свободное» плавание своих валют провозгласили лишь несколько государств (с окончательным введением евро в 2002 г. их число снизилось до пяти). Остальные промышленно развитые государства по целому ряду причин избрали не свободное плавание, а так называемое управляемое или контролируемое плавание. Оно состоит в осуществлении центральными банками периодических интервенций на валютном рынке, чтобы избежать нежелательного движения курсов своих валют на международном валютном рынке. «Плавание под контролем» осуществляют валюты более 30 стран (Аргентины, Бразилии, Индии, Исландии, Мексики, Новой Зеландии, России, Турции и др.).

Большинство развивающихся государств предпочитает вообще не отпускать свои валюты в самостоятельное плавание на международном валютном рынке. Они просто фиксируют паритет своей валюты по отношению к какой-либо плавающей валюте (доллару, евро, британскому фунту, йене), и таким образом ее курс меняется с изменениями курса валюты-лидера. Многие страны устанавливают курс своей валюты по отношению к нескольким валютам (к валютной корзине, где каждая валюта имеет свою четкую долю). Установление курса к евро — это вариант фиксации курса к коллективной валюте.

4.2. Формирование и эволюция международной валютной системы

Юридически первая международная валютная система, в рамках которой образовался и заработал международный валютный рынок, была оформлена в 1867 г. на Парижской конференции. Это была система золотого стандарта в его полной форме — золотомонетного стандарта. Поскольку национальные денежные системы также были системами золотомонетного стандарта[9], то международная валютная система вплоть до 1913 г. была идентична национальным валютным системам, что создавало благоприятные условия для ее функционирования.

Парижская валютная система базировалась на нескольких основных принципах. Каждая валюта имела фиксированное золотое содержание (в Англии — с 1816 г., США — с 1837 г., Германии — с 1867 г., Франции — с 1878 г., России — с 1897 г.). Золотое содержание валют определялось по их золотым паритетам. Валюты по первому требованию конвертировались центральными банками в золото. Золото в стандартных слитках использовалось для расчетов и платежей на международном валютном (финансовом) рынке существовал режим свободно плавающих валютных курсов с учетом рыночных законов спроса и предложения на эти валюты на международном финансовом рынке. При этом, если рыночный курс валюты падал ниже паритета, то должники предпочитали расплачиваться на международном финансовом рынке золотом, а не валютами.

В период золотомонетного стандарта не существовало объективной необходимости межнационального регулирования международной валютной системы, так как она находилась в режиме саморегулирования в связи с тем, что золото выполняло функцию встроенного рыночного регулятора валютного курса, платежного баланса, международных расчетов и платежей, движения кредитов[10]

Последней из развитых стран — участниц мирового финансового рынка ввела во внутреннем обращении золотомонетный стандарт Россия — реформой 1898 г. и других денежных потоков между странами. Страны с дефицитным платежным балансом (универсальным показателем состояния международных расчетов на МФР) должны были проводить дефляционную политику, т.е. ограничивать национальную денежную массу при отливе золота за границу. Такая политика дважды приводила к девальвациям валют: Доллара США в 1893 г. и австрийского талера в 1908 г. А, например, золотое содержание английского фунта и французского франка было неизменным с 1814 по 1913 г. Постоянный дефицит платежного баланса Англии в 1890-1913 гг. покрывался фунтами стерлингов, так как они по существу играли роль резервной (ключевой) валюты: 80% всех операций на международном финансовом рынке осуществлялось в фунтах стерлингов. С конца XIX в. стала проявляться тенденция к уменьшению доли золота в денежной массе (в США, Франции, Англии с 28% в 1872 г. до 10% в 1913 г.) и в официальных золотовалютных резервах (с 94% в 1880 г. до 80% в 1913 г.).

Первый циклический кризис международной валютной системы произошел в первый же год Первой мировой войны (1913 г.). Для финансирования военных затрат (208 млрд золотых долл. США) наряду с внешними займами, налогами и инфляцией использовалось золото. Естественно, что его не хватало, поэтому были введены во всех воевавших странах валютные ограничения. Валютный курс стал принудительным и жестко регулируемым в устанавливаемых центральными банками пределах. С начала войны центральные банки прекратили размен банкнот на золото и увеличили их эмиссию для покрытия военных расходов. К 1920 г. курс фунта стерлингов по отношению к доллару США упал на 1/3, французского

франка и итальянской лиры на 2/3, немецкой марки на 96%.

В послевоенный период, с 1918 по 1922 г., стало очевидным, что система золотомонетного стандарта и саморегулирования международной валютной системы не соответствует новым мировым экономическим условиям: возросшему масштабу международных хозяйственных связей и объему операций на возрождавшемся после кризиса, но еще находящемся в состоянии стагнации международном рынке. В соответствии с цикличностью развития международной валютной системы для его выхода из стагнации необходима была выработка на межнациональных условиях и закрепление в качестве нормы международного права новой международной валютной системы. Такая система была принята странами — участницами МФР в Генуе в 1922 г.

В рамках Генуэзской валютной системы устанавливался золотослитковый (Великобритания и Франция) и золотодевизный (остальные страны) стандарт. Доллар США официально сохранил свой свободный обмен на золото. Таким образом, Генуэзская система была организована как золотодевизный стандарт, когда все валюты стран — участниц мировой валютной системы обменивались на золото только через ключевые (резервные) валюты: доллар США, английский фунт и французский франк. Если доллар разменивался ФРС США на золото свободно, в любых количествах, то валюты золотослиткового стандарта разменивались на золото в суммах, кратных цене стандартного золотого слитка. Цена такого слитка составляла 1700 фунтов или 215 тыс. франков. Все платежные средства в иностранной валюте стали называться девизами. Поэтому международная Генуэзская валютная система получила название золотодевизного стандарта. Средствами платежа и расчетов на международном валютном рынке стали золото и девизы, разменные в золото непосредственно (доллар США, английский фунт, французский франк) или опосредованно через эти три валюты (прочие девизы).

Генуэзская международная валютная система сохранила золотые паритеты и восстановила свободно колеблющиеся внутри «золотых точек» валютные курсы. Международная валютная система активно регулировалась государствами на международных конференциях и совещаниях, но система самоотладки сохранилась, так как в основе всех операций на этом рынке лежало золото, а оно имело реальную стоимость.

Международная валютная система в 1922—1928 гг. находилась в состоянии относительной стабильности, работали регулируемый и саморегулируемый золотодевизный и золотослитковый стандарты. Но поскольку процесс стабилизации валют растянулся на все 1920-е гг., то периодически вспыхивали валютные войны, что было для международной валютной системы по существу специальными валютными кризисами-, доллара и фунта, фунта и франка, марки и франка и др. Методы валютной стабилизации (девальвации или нуллификации национальных валют) были очень жесткими, что предопределило шаткость всей Генуэзской валютной системы. Так, нуллификации валют были проведены в Германии, Австрии, Италии, Польше, Венгрии, а девальвации — во Франции в 1928 г. (на 80% был девальвирован франк), Голландии, Бельгии, Румынии. Одновременно проводились ревальвации резервных валют: в 1925 г. английского фунта, в 1923 г. доллара США.

Вследствие образования нового мирового валютно-финансового центра (после 1922 г. он переместился из Западной Европы в США) произошло перераспределение официальных золотых резервов. В 1914—1921 гг. чистый приток золота в США составил 2,3 млрд современных долл., в результате чего к 1924 г. 46% мировых золотых запасов было сосредоточено в США (в 1914 г. — 23%).

Поскольку курс доллара, как единственной валюты, сохранившей золотомонетный стандарт, повысился по отношению к другим валютам на 10—90%, о США развернули в ходе валютных войн борьбу за признание гегемонии доллара, но добились признания па официальном уровне статуса доллара как резервной валюты лишь в следующей по времени международной валютной системе — Бреттон-Вудской. В Генуэзской же системе ни доллар, ни фунт не получили всеобщего мирового признания. Таким образом, сами условия регулируемой валютной стабилизации 1920-х гг. создали предпосылки для кризиса международного валютного рынка, который последовал одновременно с кризисом всего финансового рынка в 1929—1936 гг.

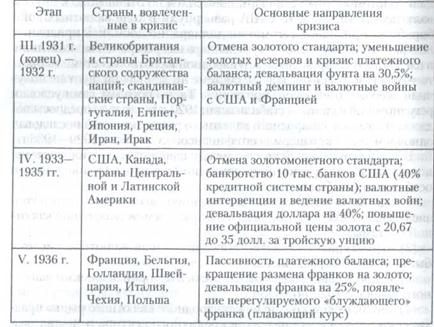

Второй структурный кризис международной валютной системы носил, также как и первый, циклический характер. Основными его особенностями были:

1) одновременность циклического мирового экономического кризиса (1929—1933 гг.) и циклического кризиса международной валютной системы;

2) структурный характер: международная валютная система была полностью разрушена;

3) наибольшая продолжительность в истории эволюции валютного рынка: с 1929 по 1936 г.;

4) циклический кризис международного валютного рынка практически парализовал развитие кредитного сектора и не дал развиться фондовому и инвестиционному секторам финансового рынка;

5) крайняя неравномерность развития кризиса: он поражал с различной силой то одни, то другие страны (табл. 4.1).

Таблица 4.1

Этапы циклического кризиса международной валютной системы

в 1929-1936 гг.

| Этап | Страны, вовлеченные в кризис | Основные направления кризиса |

| I. 1929-1930 гг. | Аграрные и колониальные страны (Австралия, Арген- тина, Мексика, Бразилия и др.) | Обесценение валют этих стран на 25—45%; дефицит их платежных балансов; объявление ими дефолта по внешним долгам |

| II. 1931 г. | Германия, Австрия | Уменьшение официальных золото- валютных резервов; массовый вывоз капиталов; банкротства банков; введе- ние валютных ограничений; прекраще- ние платежей по внешним долгам; при- остановление размена валют на золото и «заморозка» валютного курса; жесткое государственное регулирование |

Основными результатами циклического кризиса международной валютной системы были расчленение стран в результате валютных войн на отдельные валютные блоки. Валютный блок характеризуется: 1) прикреплением курса валют зависимых стран к валюте-гегемону; 2) хранением валютных резервов всех стран в стране-лидере; 3) обеспечением валют зависимых стран казначейскими векселями и облигациями госзаймов страны-гегемона. Основными валютными блоками в 1930-е гг. стали: с 1931 г. — стерлинговый и с 1933 г. — долларовый[11]. В 1933 г. на Лондонской международной конференции Франция, Голландия, Бельгия, Швейцария, Италия, Чехословакия и Польша создали золотой блок. Но, поддерживая искусственно валютными интервенциями стабильное золотое содержание своих валют, эти страны терпели большие убытки. В 1935 г. золотой блок распался. Для ведения валютных войн и поддержания функционирования валютных блоков многие страны стали создавать в 1930-е гг. специальные стабилизационные валютные фонды: Англия в 1932 г., США в 1934 г., Канада в 1935 г., Голландия и Бельгия в 1935—1936 гг., Франция и Швейцария в 1936 г.

Циклический кризис международной валютной системы 1929-1936 гг. заложил основу для глобальных дисбалансов современной валютной системы. Создав новый мировой финансовый центр – США, разделив все страны – участницы международной валютной системы на валютные блоки, вызвав к жизни видимую необходимость жесткого межгосударственного регулирования всей международной валютной системы, кризис 1929—1936 гг. подготовил новую модель международной валютной системы, в рамках которой после 1944 г. стал функционировать международный валютный рынок. Новым витком в цикличном развитии МФР стала разработка странами Бреттон-Вудского валютно-финансового механизма.