КОРПОРАЦИИ

План:

1. Сравнительная характеристика долгосрочной и краткосрочной финансовой политики.

2. Финансовый механизм и его основные элементы.

Тестовые задания

1. Финансовая политика корпорации – это:

a) деятельность корпорации по целенаправленному использованию

финансов;

b) планирование доходов и расходов корпорации;

c) совокупность сфер финансовых отношений корпорации;

d) порядок работы финансовых подразделений корпорации.

2. Финансовая тактика – это:

a) решение задач конкретного этапа развития финансовой системы корпорации;

b) определение долговременного курса в области финансов корпорации;

c) разработка принципиально новых форм и методов перераспределения денежных фондов корпорации.

3. Составляющие финансового механизма:

a) финансовые методы;

b) нормативное обеспечение;

c) финансовые рычаги;

d) должностные лица;

e) информационное обеспечение;

f) система финансовых расчетов;

g) правовое обеспечение.

Вопросы для обсуждения

1. Опишите основные задачи разработки финансовой политики.

2. Сформулируйте основные направления разработки финансовой политики корпорации.

3. Дать сравнительную характеристику долгосрочной и краткосрочной финансовой политики.

4. Назовите основные принципы функционирования финансового механизма.

5. Приведите ключевые элементы финансового механизма.

Тема 5. РАЗРАБОТКА ФИНАНСОВОГО РАЗДЕЛА БИЗНЕС-ПЛАНА В ПРОЦЕССЕ ПРОЕКТИРОВАНИЯ ФИНАНСОВОЙ СТРАТЕГИИ

План:

1. Содержание и последовательность разработки финансового плана.

2. Составление прогнозных финансовых документов:

- баланс доходов и расходов;

- баланс активов и пассивов;

- баланс поступлений и платежей

БАЗОВЫЕ ФОРМУЛЫ И ПРИМЕР РЕШЕНИЯ ЗАДАЧ

Финансовый план представляет собой документ, характеризующий способ достижения финансовых целей компании и увязывающий ее доходы и расходы.

Финансовый раздел бизнес-плана состоит из трех основных финансовых отчетов:

балансового отчета, который отражает картину платежеспособности бизнеса. Необходимо спрогнозировать остатки по основным балансовым статьям: денежные средства, дебиторская задолженность, запасы, внеоборотные активы, кредиторская задолженность, долгосрочные пассивы и др.;

отчета о прибылях и убытках, дающего информацию о прибыльности.Отчет о прибылях и убыткахотражаетпрогнозные значения: объема реализации, себестоимости реализованной продукции, коммерческих и управленческих расходов, расходов финансового характера (проценты к выплате по ссудам и займам), налогов к уплате и др.;

отчета о потоке наличности, предоставляющего информацию о способности бизнеса генерировать наличные средства и выполнять свои финансовые обязательства. Отчет о движении денежных средств - план денежных поступлений и платежей. Разрабатывается на предстоящий год с разбивкой по кварталам и месяцам. С помощью этого документа обеспечивается оперативное финансирование всех хозяйственных операций компании. На основе бюджета движения денежных средств организация прогнозирует выполнение своих расчетных обязательств перед государством, кредиторами и партнерами, фиксирует происходящие изменения в платежеспособности. Данный документ позволяет планировать поступление собственных средств, а также оценивать потребность в привлечении заемного капитала.

Источником информации финансового раздела служат данные бухгалтерского учета и отчетности, сведения отдельных разделов бизнес-плана и, прежде всего, прогнозы объемов продаж и издержек производства и обращения.

ЗАДАЧА

Предприятие реализует товары в кредит.

Объемы реализации в кредит, тыс. руб.:

| Месяц | январь | февраль | март | апрель | май |

| Объем продаж |

Коэффициенты инкассации:

30% денежных средств поступает в течение месяца реализации;

40% денежных средств поступает в первый месяц, следующий за месяцем реализации;

20% денежных средств поступает во второй месяц, следующий за месяцем реализации;

10% денежных средств поступает в третий месяц, следующий за месяцем реализации.

Определить поступление наличных денежных средств в феврале и в марте.

Решение.

На основе коэффициентов инкассации определяется поступление денежных средств.

| Месяц | январь | февраль | март | апрель |

| Январь | 30% | 40% | 20% | 10% |

| Февраль | - | 30% | 40% | 20% |

| Март | - | - | 30% | 40% |

В течение февраля объем реализации в кредит составляет 15 тыс. руб., к концу февраля поступило 30% денежных средств и, кроме того, было оплачено 40% январских продаж.

Таким образом, поступление наличных денежных средств в феврале составляет: 15·0,3 + 10·0,4 = 8,5 тыс.руб.

Поступление наличных денежных средств в марте:

20·0,3 + 15·0,4+10·0,2= 14 тыс.руб.

ЗАДАЧИ

1. Осуществляется расчет поступлений от финансовой деятельности. В базовом году поступления составили 5200 тыс. руб. Намечаемые мероприятия предполагают их рост на 10%. Изучение конкретных условий для реализации плана показывает, что в предыдущие 5 лет темп роста этих доходов колебался от 8 до 12%, а средняя его величина составила 10%. Кроме того, при увеличении объема операций не учтена тенденция снижения процентных ставок на финансовые вложения на 0,5% в год. Определить плановую сумму поступлений от финансовых операций с использованием метода оптимизации плановых решений. (При уточнении финансового плана составить несколько его вариантов и выбрать наиболее реальный).

2. В базисном периоде объем продаж продукции составил 220 тыс. руб., запасы сырья и материалов - 21 тыс. руб., затраты на выпуск и продажу продукции - 170 тыс. руб., прибыль - 30 тыс. руб. Планируется увеличение всех показателей на 10%. Определить плановые показатели с использованием расчетно-аналитического метода.

3. Отдел маркетинга компании планирует на следующий год получить объем реализации продукции в размере 4520 тыс. руб., предполагается, что доля себестоимости в реализации продукции составит 75%, размер кредита - 500 тыс. руб., банковская ставка процента 20% годовых, норма дивидендных выплат - 35%.

На основании этой информации:

- составить числовую агрегированную модель плана прибылей и убытков;

- рассчитать операционную налогооблагаемую, чистую и нераспределенную прибыль;

- разработать пессимистический вариант плана при условии, что объем реализации будет выполнен только на 85% от базового, а доля себестоимости составит 80%.

4. Построить граф последовательности расчета показателей и разработать план источников и использования фондов при заданных ниже условиях.

Отчетный баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Собственные средства | ||

| Оборотные активы | Заемные средства | ||

| Баланс | Баланс |

Выручка от реализации продукции 4520 тыс. руб. Предполагается, что и оборотный капитал, и внеоборотный капитал функционально связаны с выручкой от реализации продукции. Величина оборотного капитала составит в планируемом году 8,5% от выручки, а внеоборотного капитала - 42%, доля заемного капитала в активе равна 30%.

Нехватка финансовых источников будет покрываться дополнительной эмиссией обыкновенных акций при условии, что у

компании всегда имеется возможность получить кредит банка

в необходимом объеме его увеличения.

Использование средств: приращение оборотного капитала; инвестиции, т. е. приращение основных средств (внеоборотный капитал) с учетом амортизации; выплата дивидендов.

Источники средств: чистая прибыль; амортизация; приращение долга; дополнительная эмиссия обыкновенных акций.

Плановые данные: чистая прибыль – 120 тыс. руб.; приращение оборотного капитала – 66,5 тыс. руб.; приращение основных средств – 320,6 тыс. руб.; норма амортизации - 10%; приращение долга - 85 тыс. руб.; дивидендный выход - 40%.

5.Организация решила заняться продажей сувенирной продукции. Первоначальный собственный капитал 160 тыс. руб. В банке была взята долгосрочная ссуда 110 тыс.руб. В январе в банке открыт счет, на который положены эти суммы. Расходы января: аренда помещения 175 тыс.руб., покупка оборудования 45000 руб.

Срок эксплуатации 10 лет, нулевая остаточная стоимость, равномерное начисление износа. Зарплата сотрудников 22 тыс. руб./месяц, расходы на рекламу 6 тыс.руб./месяц. Цена продажи равна 21 руб./шт. Считается, что в каждом месяце половина клиентов будет платить наличными, а половина клиентов воспользуется одномесячным кредитом.

Себестоимость равна 11 руб./шт., причем в основном это расходы на закупку сырья у другой организации. При оплате за сырье организация пользуется одномесячным кредитом.

Предполагаемый объем продаж:

| Месяц | Январь | Февраль | Март | Апрель | Май | Июнь |

| Объем продаж, шт. | 2 600 | 2 200 | 2 900 | 3 200 | 3 900 | 3 300 |

| Предполагаемый график производства сувениров: | ||||||

| Месяц | Январь | Февраль | Март | Апрель | Май | Июнь |

| Объем производства, шт. | 2 900 | 1 900 | 2 900 | 3 500 | 4 100 | 3 600 |

На основании этой информации составить финансовые документы:

- план поступлений и платежей (отчет о движении денежных средств);

- план доходов и расходов(отчет о прибылях и убытках);

- плановый баланс (балансовый отчет).

6. В течение двух последующих лет руководство компании ожидает объем продаж на уровне 2,4 млн. руб. Объемы продаж распределяются равномерно в течение года.

| Показатели | Комментарии |

| Денежные средства | минимум 5% от годовых продаж |

| Дебиторская задолженность | средний период инкассации 40 дней |

| Товарно-материальные запасы | оборачиваются 9 раз в году |

| Балансовая стоимость основных средств | 600 000 руб. на данный момент |

| Капитальные затраты | равны амортизации |

| Кредиторская задолженность | погашается в течение месяца после возникновения |

| Банковские кредиты | 40 тыс. руб. на данный момент, могут возрасти до 200 тыс. руб. |

| Долгосрочные займы | 250 тыс. руб. на данный момент, на конец года должно быть выплачено 62,5 тыс. руб. |

| Обыкновенные акции | 100 тыс. руб., дополнительная эмиссия не планируется |

| Нераспределенная прибыль | 450 тыс. руб. на данный момент |

| Коэффициент чистой рентабельности | 10 % от объема продаж |

| Дивиденды | выплаты отсутствуют |

| Себестоимость реализованной продукции | 65% от объема продаж |

| Затраты на сырье, материалы | 40 % от себестоимости |

На основании этой информации:

- разработать план прибыли и убытков;

- плановый баланс на конец года.

7. В плановом году выручка от реализации увеличивается по сравнению с фактической на 550 тыс. руб.; затраты на реализованную продукцию вырастут на 420 тыс. руб., в том числе материальные затраты – 150 тыс. руб. Предполагается заключение договоров с покупателями, в соответствии с которыми средняя оборачиваемость дебиторской задолженности составит 40 дней, кредиторской задолженности 35 дней, оборачиваемость запасов 25 дней.

Определить:

- какие изменения в плановом балансе активов и пассивов по сравнению с отчетным балансом произойдут в результате роста выручки от реализации;

- возможности обеспечения сбалансированности активов и пассивов в плановом балансе;

- проанализировать динамику других составляющих активов и пассивов планового баланса по сравнению с их фактическими величинами.

8. В планируемом году выручка от реализации снижается по сравнению с базисной на 510 тыс. руб. Затраты на реализованную продукцию составляют 85% выручки от реализации, в том числе материальные - 65%. Оборачиваемость дебиторской задолженности составит 35 дней, кредиторской задолженности 55 дней, запасов 40 дней.

Определить, связанные со снижением выручки от реализации изменения в активах и пассивах планового баланса по сравнению с базисными их суммами. 7. Компания получила большой заказ и собирается взять кредит в банке. Для этого ей необходимо спрогнозировать потребность в денежных ресурсах на январь, февраль и март. Все продажи осуществляются в кредит.

Оплата за поставленную клиентам продукцию осуществляется на следующих условиях:

30% денежных средств поступает в течение текущего месяца;

60% денежных средств поступает в течение первого месяца, следующего за текущим месяцем;

10% денежных средств поступает в течение 2-го месяца, следующего за текущим месяцем.

Между приобретением сырья для производства продукции и реализацией готовой продукции проходит месяц, при этом закупаемая партия составляет 65% продаж в следующем месяце. Оплата этих закупок осуществляется через месяц после получения сырья.

Ожидаемые затраты на оплату труда, включая сверхурочные, в январе составляют 150 000 руб., в феврале — 200 000 руб., в марте - 160 000 руб. Сбытовые, административные, налоговые и другие денежные затраты по прогнозам составят 100 000 руб. в месяц в течение января — марта. Фактический уровень продаж в ноябре — январе и прогнозируемый в феврале — апреле составляет (тыс. руб.):

| Фактический объем продаж | Тыс. руб. | Прогнозируемый объем продаж | Тыс. ед. |

| Ноябрь | Февраль | ||

| Декабрь | Март | ||

| Январь | Апрель |

По состоянию на 31 декабря баланс компании (тыс. руб.):

| Актив | Сумма | Пассив | Сумма |

| Основные средства Денежные средства Дебиторская задолженность Товарно-материальные запасы Итого активов | Обыкновенные акции Нераспределенная прибыль Долгосрочные кредиты Кредиторская задолженность Краткосрочные кредиты Прочие краткосрочные обязательства Итого капитала |

На основании этой информации:

- подготовить бюджет денежных средств на январь, февраль, март;

- определить величину дополнительных банковских кредитов, необходимых для поддержания постоянного остатка денежных средств на уровне 50 000 руб. в течение всего времени (процентные выплаты во внимание не принимаются);

- подготовить плановый баланс по состоянию на 31 марта

(следует заметить, что компания поддерживает необходимый

запас товарно-материальных запасов, а амортизационные отчисления за указанный период составляют 24 000 руб.).

Тестовые задания

1. В зависимости от целей выделяют виды … финансового планирования:

a) стратегический, краткосрочный, оперативный;

b) инвестиционный, инновационный, перспективный;

c) предварительный, текущий, последующий.

2. Методы финансового планирования:

a) горизонтальный анализ;

b) финансовых коэффициентов;

c) процент от реализации;

d) экспертных оценок;

e) бюджетное планирование;

f) группировок.

3. … -это количественный план в денежном выражении, показывающий величину доходов, расходов и капитал, который необходимо привлечь для достижения поставленной цели:

a) бюджет;

b) регистр;

c) калькуляция.

4. Главная задача финансового планирования:

a) оптимизация организационной структуры организации;

b) определение необходимого объема финансовых ресурсов с учетом разумных резервов в рамках оптимальной структуры капитала;

c) обеспечение маркетинговой стратегии.

Тема 6. ПРОГНОЗИРОВАНИЕ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

План:

1. Факторные модели прогнозирования стратегического развития.

2. Моделирование достижимого роста организации.

3. Прогнозирование вероятности банкротства.

4. Прогнозирование величины рыночной стоимости корпорации

БАЗОВЫЕ ФОРМУЛЫ И ПРИМЕР РЕШЕНИЯ ЗАДАЧ

Широко применяется прогнозирование на основе установления пропорциональных зависимостей между показателями и прежде всего - метод процента от продаж. Он предполагает, что ресурсы компании используются полностью и для обеспечения планируемого увеличения объема продаж необходимо в той же мере увеличить текущие затраты, активы и обязательства. Для этого их оценивают в виде процента от продаж отчетного года и умножают на планируемые продажи для получения прогнозных величин статей баланса. Долгосрочные обязательства и оплаченный акционерный капитал переносятся из отчетного баланса. Нераспределенная прибыль прогнозируется с учетом чистой рентабельности продаж (в процентах от планового объема продаж) и коэффициента выплаты дивидендов.

В результате расчетов выясняется потребность в дополнительном внешнем финансировании как разность между планируемыми суммами активов и пассивов.

ПДФ = (A/В) · DВ - (КЗ/В) · DВ – Рп · В1 · (1 - d), (6.1)

где ПДФ - потребность в дополнительном внешнем финансировании;

А/В - потребность в увеличении суммы активов в д. е. на 1 д. е. прироста объема продаж;

КЗ/В - потребность в дополнительной краткосрочной кредиторской задолженности, возникающей в д. е. на 1 д. е. прироста объема продаж;

В1 - прогнозируемый объем продаж;

В - объем продаж отчетного года;

DВ - изменение объема продаж;

Рп- рентабельность продаж по чистой прибыли;

d - норма выплаты дивидендов.

Факторные модели прогнозирования стратегического развития

В практике зарубежных компаний применяется модель факторного анализа, разработанная специалистами фирмы Du Pont de Nemours.

Модели факторных связей по схеме фирмы Du Pont - базовая (6.2) и модифицированная (6.3):

Ра = Рп ·К = (ЧПP/В) · (В/A); (6.2)

Рск = Ра · ФР= Рп · К· ФР= (ЧП/В) · (В/A) · (A/СК), (6.3)

где Ра - рентабельность активов;

Рск - рентабельность акционерного (собственного) капитала;

К - коэффициент оборачиваемости активов, ресурсоотдача;

ЧП - чистая прибыль;

А - активы;

ФР - финансовый рычаг, мультипликатор собственного капитала;

СК - собственный (акционерный) капитал.

Факторные модели применяются для анализа денежного потока, комплексное исследование которых помогает оптимизировать решения в области стратегического инвестиционного планирования, сбалансировано сочетать интересы собственников (акционеров) и управленческого персонала компании.

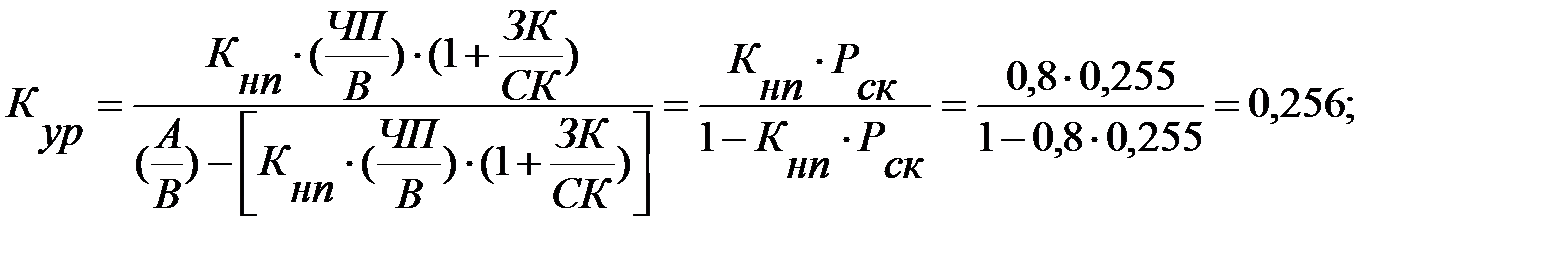

Модифицированная формула Du Pont лежит в основе моделирования достижимого роста организации, который зависит от рентабельности собственного капитала и коэффициента реинвестирования прибыли:

, (6.4)

, (6.4)

где Кур - коэффициент устойчивого роста;

А/В - коэффициент капиталоемкости (активы/продажи);

ЧП/В - коэффициент чистой рентабельности (чистая прибыль/продажи);

Кнп - коэффициент нераспределенной прибыли;

ЗК/СК - коэффициент отношения заемных и собственных средств.

Разновидностью коэффициентного метода можно считать прогнозирование вероятности банкротства организации с помощью индексов Z, представляющих собой сумму взвешенных финансовых коэффициентов.

Для прогноза величины рыночной стоимости организации разрабатывается прогноз продаж и моделируется чистый денежный поток, генерируемый компанией. Затем рассчитывается средневзвешенная стоимость капитала компании, которая будет использоваться в качестве ставки дисконта при определении приведенной стоимости чистого денежного потока. Далее выбирается алгоритм расчета рыночной стоимости компании в зависимости от вида чистого денежного потока.

а) При равномерном денежном потоке:

ЧДП=ЧДП годовой /WACC, (6.5)

где ЧДП- чистый денежный поток;

WACC - средневзвешенная стоимость капитала.

б) При равномерном возрастании денежного потока:

ЧДП=ЧДП первого года прогнозного периода /WACC-g, (6.6)

где g - годовой темп прироста чистого денежного потока.

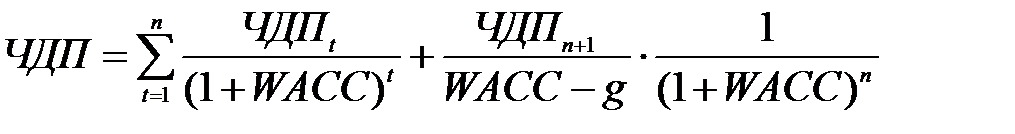

в) При неравномерной динамике денежного потока, сменяемой устойчивым приростом:

, (6.7)

, (6.7)

где ЧДПn+1 = ЧДПn · (1 + g).

Для составления прогнозных финансовых документов применяются следующие методы: прогноз продаж; процента от продаж; анализ безубыточности; регрессионный анализ.

ЗАДАЧА №1

Деятельность организации характеризуется следующими плановыми данными: рентабельность продаж - 10%; коэффициент реинвестирования прибыли - 0,8; оборачиваемость активов - 1,5; соотношение величины заемных и собственных средств 0,7. Определить коэффициент устойчивого роста.

Решение

Достижимый уровень роста:

Рск = Ра · ФР= Рп · К· ФР=0,1· 1,5 · (1+0,7)=0,255.

Таким образом, 25,6% - это достижимый прирост объема продаж, если организация не меняет сложившуюся структуру активов, источников средств, использования прибыли.

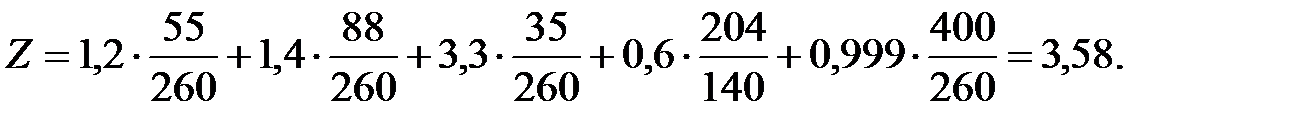

ЗАДАЧА №2

Деятельность организации характеризуется определенными показателями.

Объем продаж - 400 тыс. руб.

Прибыль до выплаты процентов и налогов - 35 тыс. руб.

Чистый оборотный капитал - 55 тыс. руб.

Активы – 260 тыс. руб.

Заемный капитал – 140 тыс. руб.

Нераспределенная (реинвестированная) прибыль – 88 тыс. руб.

Рыночная стоимость акций - 204 тыс. руб.

Дать оценку вероятности банкротства, используя пятифакторную модель Э. Альтмана.

Решение

Пятифакторная модель (Z-счет Э. Альтмана, или индекс кредитоспособности) имеет вид:

Z= 1,2 · X1 + 1,4 · X2 + 3,3 X3 + 0,6 · X4 + 0,999 · X5 ,

где Х1 - чистый оборотный капитал / активы;

Х2 - накопленная реинвестированная прибыль/активы;

Х3 - прибыль до выплаты процентов и налогов/активы;

Х4 - рыночная оценка собственного капитала/заемный капитал;

Х5 - объем продаж/активы.

Возможность банкротства маловероятна, так как Z > 2,99.

ЗАДАЧИ

1. Объем продаж (тыс. руб.) организации за последние 11 кварталов:

| Квартал | |||||||||||

| Объем продаж |

На основании этих данных разработать прогноз объема продаж на следующие два квартала.

2. Используя факторную модель «Дюпон»:

- выявить пути повышения эффективности функционирования организации;

- используя метод цепных подстановок, выявить, изменение какого из факторов в наибольшей степени повлияло на показатель рентабельности акционерного капитала.

- выявить возможные пути повышения нормы прибыли на собственный капитал.

Исходные данные для анализа отражены в приложении А.

3. Используя модифицированную модель «Дюпон», сравнить риск и возможности двух компаний (тыс. руб.):

| Показатели | Компания А | Компания В |

| Прибыль | ||

| Активы | ||

| Заемный капитал | ||

| Собственный капитал |

4. Определить сумму необходимого внешнего финансирования, если ожидается рост объема продаж на 25%. При составлении плановых документов использовать процентную зависимость от объема продаж и полную загрузку основных средств. Коэффициент выплат дивидендов постоянен. В отчетном периоде выручка от реализации – 2850 тыс. руб., себестоимость реализованной продукции – 2280 тыс. руб., дивиденды – 150 тыс. руб.

Баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Собственные средства | ||

| Оборотные активы | Кредиторская задолженность | ||

| Баланс | Баланс |

5. Используя данные задачи 3, определить сумму дополнительного внешнего финансирования, предполагая использование мощности основных средств на 70% и 95%.

6. Используя данные задачи 3, определить коэффициент роста, который компания может поддерживать без использования внешнего финансирования.

7. Определить сумму необходимого внешнего финансирования, если ожидается рост объема продаж до 3200 тыс. руб. Активы, расходы и кредиторская задолженность пропорциональны объему продаж. Долгосрочные кредиты – нет. Компания практикует выплату дивидендов – 65%. В отчетном периоде выручка от реализации – 2550 тыс. руб., себестоимость реализованной продукции – 190 тыс. руб.

Баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Собственные средства | ||

| Оборотные активы | Кредиторская задолженность | ||

| Долгосрочные обязательства | |||

| Баланс | Баланс |

8. Компания ожидает, что в следующем году объем продаж увеличится на 10%. В данном случае все статьи актива (включая основной капитал) и долговые обязательства изменяются пропорционально объему продаж. Определить потребность во внешнем дополнительном финансировании на основе:

- построения прогнозного баланса;

- аналитического метода.

Исходные данные для анализа отражены в приложении А. Норма распределения прибыли – 70%

9. Проанализировать несколько аналитических сценариев с использованием модели достижимого роста организации:

- расчет достижимых темпов роста при условии сохранения сложившихся пропорций показателей, прибыль реинвестируется в полном объеме;

- расчет достижимых темпов роста при условии сохранения сложившихся пропорций показателей, на выплату дивидендов направлено 1 554,75 тыс. руб.;

- ставится вопрос об увеличении собственного капитала на 15% путем эмиссии акций, плановая сумма годовых дивидендов 250 тыс. руб.;

- предполагается дополнительная эмиссия 10 000 привилегированных акций номиналом 50 руб. с фиксированными дивидендами 18% к номиналу; при сохранении условий, представленных в п. 1, планируется повышение показателя рентабельности продаж до 5%.

10. Компания поддерживает темп роста 20% в год, коэффициент соотношения заемных и собственных средств – 0,4, рентабельность продаж – 20%, отношение активов к объему продаж постоянно и равно 1,8. Определить коэффициент выплаты дивидендов.

11. Компания имеет прибыль 600 тыс. руб., у нее 300 тыс. акций. Отношение рыночная цена акций/прибыль равно 20. По мнению финансового менеджера, 360 тыс. руб. прибыли можно использовать либо для инвестирования, либо для выплаты дивидендов. Если прибыль будет инвестирована, то рентабельность инвестиций составит 20%, отношение рыночная цена акций/прибыль останется неизменным. Если будут выплачены дивиденды, то отношение рыночная цена акций/прибыль увеличится на 10%, так как акционеры предпочитают дивиденды. Какой план максимизирует стоимость компании?

12. Корпорация в настоящее время работает с 82 %-й загрузкой основных средств. Текущий объем продаж — 5500 тыс.руб. На сколько могут вырасти продажи без необходимости покупки новых основных средств?

13. Собственный капитал организации – 45 тыс. руб., банковские кредиты - 30 тыс. руб. и объем продаж за прошлый год – 20 тыс.руб. Определить коэффициент устойчивого роста по следующим данным:

a) прогнозное значение коэффициента отношения активов к объему продаж - 0,7, чистой рентабельности продаж – 4%, коэффициента финансового рычага – 0, 65, а коэффициента нераспределенной прибыли - 0,55;

b) организация определила на следующий год прогнозное значение коэффициента отношения активов к объему продаж на уровне 0,65,

чистой рентабельности продаж – 6%, коэффициента финансового рычага - 0,7. Предполагается выплатить дивиденды в сумме 7,5 тыс. руб. и привлечь дополнительно 2,5 тыс. руб. собственного капитала.

14. В отчетном периоде выручка от реализации – 2550 тыс. руб., себестоимость реализованной продукции – 190 тыс. руб. Активы и расходы пропорциональны объему продаж. Задолженность не пропорциональна. Компания производит выплату дивидендов в размере 65%. Компания практикует выплату дивидендов в размере 40%. Внешнее финансирование за счет продажи новых акций невозможно. Определить коэффициент устойчивого роста.

Баланс, руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Собственные средства | ||

| Оборотные активы | Кредиторская задолженность | ||

| Баланс | Баланс |

15. Дать оценку вероятности банкротства, используя:

- российский опыт;

- зарубежный опыт (модели Э. Альтмана, У. Бивера, Лиса, Р. Таффлера и Г. Тишоу, Ж. Конана и М. Голдера)

Исходные данные для анализа отражены в приложении А.

16. Провести факторный анализ денежного потока. С помощью факторного анализа определить, за счет каких качественных факторов может произойти увеличение объемов чистого денежного потока.

Исходная информация для факторного анализа чистого денежного потока:

| Показатель | Вариант 1 | Вариант 2 |

| Объем инвестиций в основные фонды, тыс. руб. | ||

| Оборотные активы, тыс. руб. | ||

| Выручка от реализации, тыс. руб. | ||

| Чистая прибыль, тыс. руб. | ||

| Численность персонала, чел. | ||

| Чистый денежный поток продаж, тыс. руб. |

17. Чистый денежный поток компании составляет по годам прогнозируемого 5-летнего периода соответственно: 1110, 1540, 1420, 1735, 1860 тыс. руб., т. е. характеризуется неравномерной динамикой. В постпрогнозном периоде динамика чистого денежного потока характеризуется устойчивым темпом прироста, равном 5% в год. Средневзвешенная стоимость капитала компании - 20%. Определить рыночную стоимость компании.

Тестовые задания

1. Уравнение «Дюпон» содержит факторы, влияющие на рентабельность:

a) продаж;

b) активов;

c) инвестиций.

2. Модифицированное уравнение «Дюпон» позволяет влиять на рентабельность собственного капитала посредством управления:

a) рентабельностью продаж;

b) финансовым левериджем;

c) ликвидностью.

3. Определять уровень угрозы банкротства предприятия по Z – счету предложил:

a) У. Бивер;

b) В. Ковалев;

c) Э. Альтман;

d) М. Беллендир.

4. К организации, которая признана банкротом, применяется:

a) реорганизация, ликвидация;

b) мировое соглашение;

c) административная ответственность;

d) смена главного бухгалтера.